С чего начать проверку бухгалтерии

Восемь простых точек контроля главного бухгалтера. Статья, которая вам не понравится

Владельцам бизнеса не всегда удается проконтролировать все действия главбуха: зачастую попросту не хватает компетенций или времени. Консультант по налоговой безопасности бизнеса и программам 1С Евгения Зальцзейлер раскрывает восемь методов контроля предпринимателем главного бухгалтера, которые помогу держать руку на пульсе.

Случаев, когда собственник бизнеса или директор подозревает своего главного бухгалтера в воровстве или некомпетентности — много. Исходя из моего 15-летнего опыта, 70% собственников уверены, что бухгалтеры — «агенты налоговой», бездельники, а иногда и воры. Часто это никак не связано с действительностью, а с отсутствием доверия к собственным сотрудникам и/или нежеланием платить налоги.

Но, надо признаться, бывают случаи, когда подозрения в некомпетентности или в финансовых махинациях подтверждаются. В 90% таких инцидентов собственники предприятий полностью и безоговорочно доверяли своим бухгалтерам и никак их не контролировали.

Доверяй, но проверяй

Эта история произошла в 2008 году, но до сих пор, к сожалению, не потеряла своей актуальности.

В городе N, расположенном в одном из курортных регионов страны, московский бизнесмен купил давно пустовавший участок земли и решил построить гостиницу санаторного типа. Это была отличная и прибыльная идея: в наличии лечебный нарзан, прекрасная природа, целебный воздух.

В качестве куратора стройки он прислал своего сотрудника из Москвы, а весь остальной персонал — от строителей и прораба до бухгалтера — набрали из местных жителей. Такой принцип найма оправдан с точки зрения экономии средств, но на практике все вышло иначе.

Бухгалтер местного подразделения быстро сориентировалась в ситуации. Она оценила финансовые возможности собственника и вступила в сговор с прорабом. Для осуществления своих замыслов они договорились с рядом компаний, торгующих необходимыми им товарами о поставках по завышенным ценам и, так называемом, откате.

Сначала они вели себя очень осторожно и осмотрительно. В плане документации все было сделано так, что «комар носа не подточит»: коммерческие предложения, договоры поставки, товарные и транспортные накладные. Собственник без каких-либо подозрений подписывал предоставляемые документы и оплачивал счета.

Затем в ход пошли липовые контракты. Бухгалтеру была на руку «серая» схема выплаты заработной платы и текучка кадров. Рабочие на стройке, а впоследствии персонал гостиницы и ресторана, менялись быстро. Схема была проста: в штат якобы принимали человека, а на самом деле брали его на испытательный срок, который он, естественно, не проходил. Но увольняли такого сотрудника официально не сразу. Поэтому в зарплатных ведомостях было полно «мертвых душ», которым исправно выплачивались денежные средства. Не меньший «доход» приносили махинации с путевыми листами транспорта и списанием топлива. Я уже не говорю о мелких доходах в виде канцелярских товаров, замены картриджей и прочих хозяйственных расходах.

И все бы им сошло с рук, если бы не чрезмерная жадность и самоуверенность бухгалтера. Попалась она на краже наличных средств из кассы гостиницы. С этого и началась тотальная проверка. Прибыли московские аудиторы, подняли все договоры, документы, отследили цены. Сумму ущерба оценили в полмиллиона рублей. Для провинции в те годы были очень приличные деньги.

Не торопитесь осуждать предпринимателя за доверие и беспечность. С уверенностью могу сказать, что более половины предпринимателей и владельцев малого бизнеса поступают точно так же. Им некогда тратить драгоценное время на контроль каждого сотрудника. Обычно они сильно вовлечены в свою деятельность, и нередко весь бизнес держится только на них. Они платят деньги и ожидают профессионального выполнения своих обязательств от работников, включая главного бухгалтера.

Подобных ситуаций, связанных с деятельностью бухгалтеров, можно избежать, если руководители и/или собственники бизнеса будут применять несложные точки контроля.

Точки контроля главного бухгалтера для руководителей и собственников бизнеса (ИП)

1. Знать систему налогообложения своего предприятия

Отлично, если вы, как руководитель, знаете, какая система налогообложения у вашего предприятия.

Вы удивитесь, если узнаете, сколько индивидуальных предпринимателей и директоров предприятий малого и среднего бизнеса понятия не имеют, какие налоги и в какие сроки они должны уплачиваться. Они считают, что это зона ответственности исключительно бухгалтерии. Но это не так. Бизнес ваш и отвечать за неправильно уплаченные налоги и вам в том числе.

2. Собрать все важные документы в одном месте

Обязательно заведите папку со всеми учредительными и прочими важными документами. Пусть она хранится в сейфе предприятия или лично у вас. Бухгалтерам достаточно копий и сканов этих документов для работы.

3. Контроль сдачи отчетности

Контролируйте сдачу отчетности и наличие на ней отметки налоговой о сдаче (или квитанции о сдаче). Если у вас есть сотрудники и/или ваше предприятие на ОСН, ЕСХН или ЕНВД, то ежеквартально. Если УСН без сотрудников, то раз в год. Желательно, чтобы у вас была табличка со сроками уплаты налогов и сроками сдачи отчетности. Расчет и уплату налогов (авансовых платежей) контролируйте также раз в квартал.

4. Контроль платежей

Если у вас микропредприятие (ИП), занимайтесь платежами лично. В ином случае, заведите привычку утверждать платежные поручения. Так вы будете в курсе, кому, куда и за что вы платите. Всегда просматривайте или требуйте распечатку выписки с расчетного(ых) счета(ов). Если вы ИП и оплачиваете налоги (фиксированные страховые взносы) по квитанциям, обязательно делайте с них себе копии, а также с чеков об оплате.

5. Контроль взаиморасчетов

Обязательно контролируйте взаиморасчеты с контрагентами. Особенно с которыми есть отсрочка платежей или отсутствует 100% предоплата. Возьмите за правило, хотя бы раз в неделю смотреть отчет по дебиторской (вам должны) и кредиторской (вы должны) задолженностях.

Нет времени на постоянные проверки? Делайте выборочные. Попросите предоставить бухгалтера информацию по расчетам с каким-либо контрагентом или списком контрагентов на ваш выбор. Или список просроченной задолженности с объяснением причин возникновения, предполагаемых сроках ее погашения и, конечно, суммы.

Для сверки с бюджетом распорядитесь периодически заказывать «Справку о состоянии расчетов с бюджетом» и/или «Выписку операций по расчетам с бюджетом». Например, раз в квартал.

6. Контроль налички

Контролируйте наличные денежные средства предприятия, особенно, если у вас розничная торговля. Старайтесь не держать больших сумм на предприятии, «не вводите людей в искушение». Лучше инкассируйте наличку в банк.

7. Взаимоотношения с коллективом

Как это ни странно, возможно, для вас звучит, не ссорьтесь с коллективом. Так вашим сотрудникам будет сложнее сговориться против вас. Необходимо найти золотую середину во взаимоотношениях с работниками между диктатурой и полным либерализмом.

8. Внимание к сотрудникам

Обращайте внимание на благосостояние и проблемы своего главного бухгалтера и других сотрудников, которые имеют доступ к финансам. Чрезмерные траты, которые им «не по карману», или наоборот, сильные финансовые затруднения могут стать толчком для кривой дорожки.

К счастью, честных и профессиональных главных и просто бухгалтеров, по моим наблюдениям, все же больше, чем нечистых на руку. Контроль со стороны руководителя позволит ему держать руку на пульсе своего предприятия и держать в тонусе своего главного бухгалтера. Ведь ничто так не организовывает, как грядущая проверка.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Как проверить бухгалтера: признаки проблем в бухгалтерии и способы их устранения

Читайте также

Переход ИП на самозанятость: выгоды и ограничения

Оформление сотрудников по договорам ГПХ: преимущества и подводные камни

Как предотвратить блокировку онлайн-кассы

Патентная система налогообложения изменилась с 2021 года: плюсы и минусы

Как выбрать чат-бота для бизнеса

Предприниматели и владельцы малого бизнеса даже не стремятся разобраться в бухгалтерии. Учет ведется по особым правилам, нормативные акты часто меняют, самостоятельно разобраться в хитросплетении цифр и символов бухгалтерии без подготовки невозможно — этим пользуются недобросовестные и некомпетентные бухгалтеры.

Наша статья для тех, кто хочет выяснить, какие бомбы замедленного действия хранит его бухгалтерия. Вы узнаете, как обнаружить признаки неправильного ведения бухгалтерского учета, как самостоятельно проверить бухгалтера и что должен контролировать грамотный руководитель.

Из этой статьи вы узнаете:

Почему важно самому контролировать бухгалтерию

С усилением роли контролирующих органов, введением электронного документооборота и наличием онлайн-доступа у налоговиков к расчетным счетам и кассам организаций неправильный учет чреват проверками, штрафами и другими санкциями.

Иногда после увольнения бухгалтера руководитель вдруг выясняет, что учет фирмы в плачевном состоянии: бухгалтерские документы не разобраны или отсутствуют, цифры в отчетности взяты «с потолка», операции не разнесены по счетам. Восстановление запущенного учета — очень трудоемкий процесс. В некоторых случаях сделать это и вовсе невозможно. Ошибки и отсутствие документов при первой же проверке повлекут доначисление налогов, штрафы и пени (ст. 120 и 122 Налогового кодекса РФ).

Контрагенты не станут иметь дела с фирмой, если в ней не умеют оформлять первичные документы, подтверждающие факт проведения доходных или расходных хозяйственных операций (счета-фактуры, ордера, поручения и другие). Организация, которая не сможет подтвердить сделки по НДС при запросе из налоговой инспекции, не вызовет доверия партнеров.

Некоторые бухгалтеры, чтобы «заработать», проводят через счета организации транзитные суммы или занимаются обналичиванием для посторонних людей. За использование мошеннических схем именно руководителю фирмы грозит уголовное преследование (статьи 171, 174, 199, 199.2, 327 Уголовного кодекса РФ).

5 проблем, которые обязательно возникнут, если не контролировать бухгалтерию:

Сложности с налоговыми органами: несвоевременная сдача отчетности, неуплата налогов, штрафы;

Ухудшение взаимоотношений с партнерами: серьезные контрагенты дорожат своей налоговой репутацией и не захотят работать с с организацией, в которой бухгалтерский учет ведется спустя рукава;

Мошенничество с расчетным счетом и кассой: нецелевые расходы, воровство, незаконное обналичивание и транзит чужих денежных средств;

Длящиеся нарушения ведения первичной документации, которые могут долгое время оставаться в тени и «выстрелить» при налоговой проверке. Это приведет к самым печальным последствиям для бизнеса:к примеру, фирма может обанкротиться из-за невозможности уплаты налоговых санкций;

Уголовное преследование руководителя со стороны органов внутренних дел.

Следует помнить: если общество обанкротилось и у него имеется налоговая задолженность по вине руководителей или участников, на них может быть возложена субсидиарная ответственность (ст.3 ФЗ «Об обществах с ограниченной ответственностью» № от 08.02.1998). Сейчас все чаще налоговая задолженность ООО после банкротства взыскивается в судебном порядке за счет личного имущества директора и учредителей.

Главный бухгалтер небольшой подрядной фирмы по состоянию здоровья уволился сразу после получения уведомления о налоговой проверке. Взятый на его место специалист не мог пояснить проверяющим многие моменты учета, поскольку порядка в бухгалтерии не было: часть первичных документов отсутствовала, часть была заполнена с ошибками.

Результат — налоговики не приняли большое количество операций к учету и доначислили более 8 млн рублей налогов, штрафов и пени. Для фирмы с годовым оборотом 5 млн рублей сумма была просто огромная. Через полгода налоговая инспекция инициировала банкротство организации. Собственник лишился бизнеса и начал все с нуля.

за ошибки в бухгалтерии отвечает руководитель компании: от штрафов и пени до лишения свободы

Как понять, что в бухгалтерии что-то пошло не так

Вы без труда обнаружите проблемы в ведении бухгалтерского учета, если будете знать специальные правила.

Приступая к проверке, забудьте о стеснении: задавайте много вопросов, не бойтесь показаться некомпетентным. Вы не обязаны знать нюансы бухучета, но имеете право полностью контролировать фирму.

1. Налоговая задолженность и несвоевременная сдача отчетности

Отчетность должна сдаваться вовремя, а налоги — уплачиваться в полном объеме. Убедиться, так это или нет, поможет сверка с налоговой инспекцией.

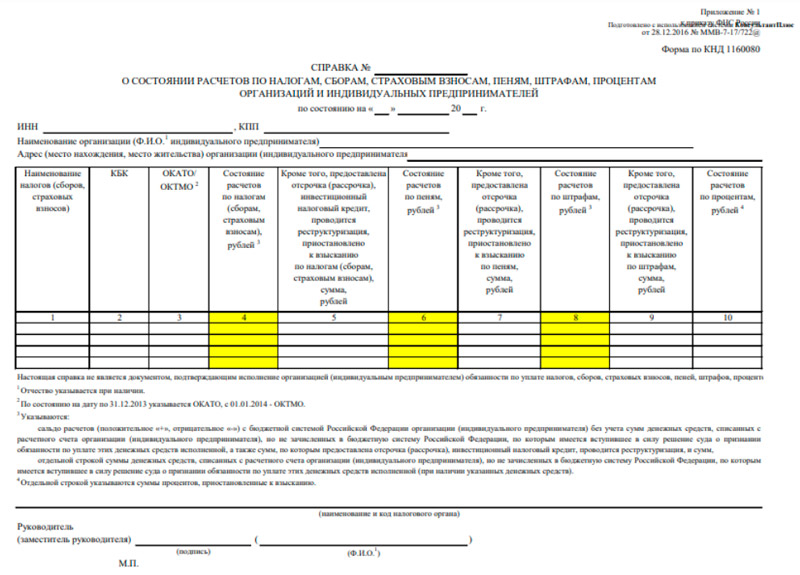

Справка о состоянии расчетов по налогам и сборам

Через электронные сервисы по сдаче отчетности (например, СБИС, Астрал, Контур и другие), личный кабинет налогоплательщика или непосредственно в налоговой инспекции запросите справку о состоянии расчетов по налогам и сборам.

Cправка о состоянии расчетов по налогам, сборам и т. д.

В справке о состоянии расчетов изучите столбцы 4 — налоги, 6 — пени, и 8 — штрафы. У грамотного и ответственного бухгалтера в них будет стоять цифра «0». Это значит, что с расчетами все в порядке. Сумма со знаком «+» указывает на переплату по налогу в бюджет. Сумма со знаком «—» говорит о том, что у налогоплательщика есть долги.

Переплата или долги по налогам должны насторожить руководителя. Попросите бухгалтера объяснить расхождения. В некоторых случаях, например, при уплате авансовых платежей по УСН, справка иногда показывает переплату. Компетентный бухгалтер доступно объяснит, в чем дело.

Срок предоставления в бумажном варианте — 5 рабочих дней с момента получения заявления от налогоплательщика. Если подать заявление в электронном виде — на следующий рабочий день после регистрации электронного запроса от организации (приказ ФНС РФ от 28 декабря 2016 № ММВ-7-17/722@).

Банковская выписка за последние 2 — 3 года

Еще один способ выяснить своевременность сдачи отчетности — просмотреть банковскую выписку за последние 2 — 3 года.

Отфильтруйте все платежи в бюджет и посмотрите их назначение. Руководителя должно насторожить два момента:

если среди расходных документов будут инкассовые поручения — документы, которые подтверждают, что ИФНС списывала с вашего расчетного счета налоговую задолженность;

если в платежках в назначении платежей присутствуют фразы «уплата пени», «уплата штрафа» и т.д.

Даже если суммы малы, требуйте у бухгалтера объяснений, почему он допустил несвоевременную сдачу отчетности, из-за которой компании пришлось платить пени и штрафы.

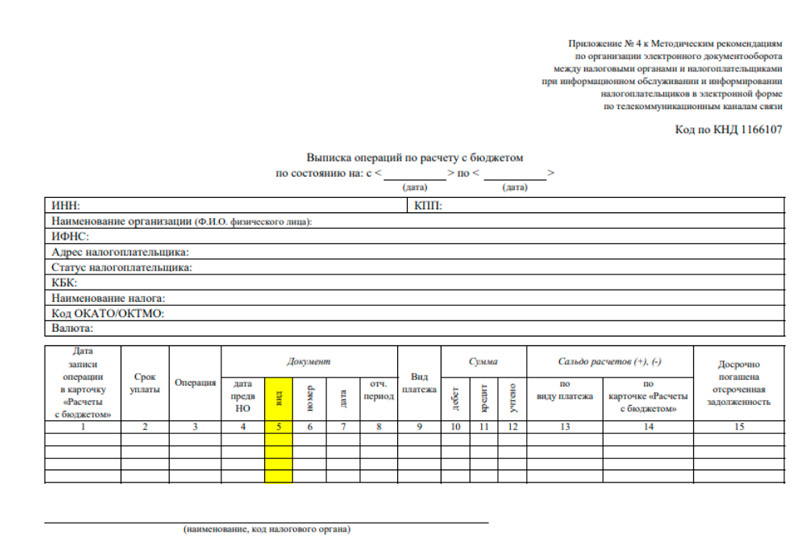

Выписка операций по расчетам с бюджетом

В налоговой получите выписку операций по расчетам с бюджетом. В бумажном виде ее выдают в течение 5 рабочих дней, либо за 1 день, если запрос был отправлен электронно.

Выписка поможет быстро проанализировать причины долгов и переплат по налогам — при их наличии. В ней указаны начисления и платежи по каждому виду налога.

Возьмите платежные поручения на уплату налогов и проверьте, все ли суммы учтены в выписке. Если какого-либо платежа нет, проверьте правильность заполнения реквизитов и обязательных полей платежного поручения, которое отсутствует в выписке ИФНС. Часто из-за невнимательности при указании КБК, ОКАТО или периодов платежи разносятся на общий счет «до выяснения» и не отражаются по лицевому счету налогоплательщика.

Если выяснилось, что каких-то платежей действительно не хватает или имеются ошибки в заполнении платежных поручений, подготовьте заявления, уточняющие ошибочные платежи. Сделать это можно самостоятельно или поручить своему бухгалтеру. Заявление об уточнении платежа пишут в территориальный отдел ИФНС в произвольной форме, к нему прилагают заверенные банком копии платежек об уплате налогов.

Изучая выписку операций по счетам, обязательно обратите внимание на вид документа (столбец 5). РНалП — это первичная декларация или расчет по налогу. РНалУ — уточненный отчет.

Пример выписки операций по расчету с бюджетом. В 5 столбце не должно быть РНалУ

Некоторые бухгалтеры практикуют сдачу недостоверных первичных отчетов, чтобы уложиться в срок. Позже они сдают правильный отчет. Обнаружив РНалУ в нескольких периодах, уточните у бухгалтера, что помешало ему своевременно сдать правильную отчетность. Знайте, что регулярная сдача «уточненок» или нулевых отчетов рано или поздно приводит к внеплановым проверкам организации.

Бывает, что у фирмы есть задолженность по пени, а неуплаченных налогов нет. Это следствие несвоевременного перечисления платежей в бюджет. Проверьте, когда были перечислены налоги в том периоде, в котором появились пени. Не забудьте выяснить у бухгалтера, почему налоги не были уплачены вовремя.

Обнаружив переплату по налогу, не спешите радоваться: когда-то ваша организация заплатила в бюджет больше, чем должна была. Переплата — тоже признак некомпетентности бухгалтера. Подготовьте заявление в налоговую на возврат или зачет переплаты. Деньги, излишне уплаченные более 3 лет назад, вернуть из бюджета нельзя.

Бухгалтер общества с ограниченной ответственностью регулярно сдавал «уточненки» по прибыли, что приводило к путанице с уплатой налогов. Из-за изменения данных учета на лицевом счете налогоплательщика регулярно появлялись переплаты и задолженности. И переплата, и долги переходили из периода в период, копились. Бухгалтер знал об этом, но ничего не предпринимал.

После полутора лет такой практики, налоговики обратили внимание на организацию и провели внеплановую выездную проверку по налогу на прибыль. В результате обществу было доначислено порядка 350 000 рублей из-за образования периодических задолженностей. Этого можно было бы избежать, если бы бухгалтер своевременно сдавал декларации и уплачивал налог.

2. Махинации с расчетным счетом

Расчетный счет организации требует пристального внимания. Недобросовестный бухгалтер, имеющий доступ к расчетному счету, способен создать серьезные проблемы для организации:

Как обнаружить нарушения с помощью банковских выписок

Чтобы обнаружить нарушения в работе с расчетным счетом, проверьте выписки из банка. Вот в каких случаях вам следует насторожиться:

Ст. 172 и ст. 174 Уголовного кодекса РФ предусматривают различные варианты наказаний за такое нарушение. В зависимости от суммы и отправителя денег, которые указаны в расчетном счете, это могут быть штраф до 200 000 рублей или лишение свободы на срок до 2 лет. К ответственности привлекут ничего не подозревающего руководителя, а для бухгалтера это всего лишь способ дополнительного, хоть и незаконного, заработка.

Даже если в них указаны небольшие суммы, изучите основания для перечисления. Часто так маскируют кражу денег. Известны случаи, когда недобросовестные бухгалтера ежемесячно перечисляли средства по фиктивным договорам подставной фирме — за абонентское обслуживание. Фирма выплачивала бухгалтеру наличные и вычитала проценты за свою «услугу».

В этом случае бухгалтер может объяснить, что он ошибся в перечислении, а потом обнаружил неточность и попросил вернуть деньги. Сторонняя организация вернула средства, и все как будто хорошо.

Однако, если такое происходит регулярно, это может быть скрытое кредитование. Ваш бухгалтер за некоторое вознаграждение одалживает оборотные средства другим компаниям, для которых это выгоднее и быстрее, чем брать банковский кредит.

Контроль операций по расчетному счету

Если вы хотите контролировать безналичные расчеты, начинайте рабочий день с просмотра банковской выписки за предыдущий день.

Для начала сверьте остатки по расчетному счету на утро с остатками на вечер. Расхождений в цифрах быть не должно. Проверьте все входящие и исходящие платежи. Если появились вопросы по суммам или контрагентам, задайте их бухгалтеру.

Установите время, когда будете лично подписывать все платежные поручения. Бухгалтер с помощью ключа электронной подписи может формировать платежки, а право первой подписи сохраните за собой. Установите 2 временных интервала, когда вы будете просматривать и подписывать платежи.

Все эти мероприятия занимают не более 30 минут в день, но они полезны. Как правило, если руководитель лично занимается контролем выписки и расчетов, злоупотребления или махинации с расчетным счетом отсутствуют.

Группа из 3 микропредприятий занималась розничной и оптовой торговлей. Бухгалтерию вела знакомая учредителя на дому. Она имела удаленный доступ к бухгалтерскому онлайн-сервису и расчетным счетам организаций.

Однажды бухгалтер ушла на больничный, а потом совсем перестала выходить на связь. Обязанности по расчетам в это время выполнял сам руководитель и обеспокоился он только после отсутствия специалиста в отчетный период.

3. Ошибки в ведении кассы

Касса — это всегда про наличность. Поэтому налоговая часто проверяет кассовую дисциплину. Для неопытных или халатных бухгалтеров касса содержит множество ловушек, которые могут обернуться штрафами для организации.

Если вы решили проанализировать состояние кассы, проверьте кассовую книгу: сколько денег было в начале дня и сколько осталось в конце. Правило «минуса в кассе быть не должно» необходимо неукоснительно соблюдать.

Наличие в кассе большей суммы денег, чем указано в кассовой книге, означает, что приходование ведется несвоевременно. При обнаружении излишков налоговики изымают их в доход государства.

Итак, выясните, кому, когда и на какие цели выдавались наличные денежные средства. Обязательно изучите оправдательные первичные документы и авансовые отчеты. Проверьте, чтобы все операции были записаны в кассовую книгу. Документы должны быть оформлены правильно, расходы — связаны с деятельностью фирмы.

Если зарплата в вашей организации выдается наличными, проверьте зарплатные ведомости. В них могут оказаться бывшие сотрудники или несогласованные премии тем, кто еще трудится.

Сверьте полноту оприходования денег в кассу. Сравните выданные суммы по банковским выпискам с суммами, которые были внесены в кассу — они должны совпасть. Расхождение в суммах денег выданных с расчетного счета и внесенных в кассу значит, что неоприходованная часть денег была украдена.

Как обнаружить нарушения в кассе

Для эффективного контроля кассовой дисциплины руководителю следует знать признаки наиболее распространенных нарушений.

Часто это результат небрежности или лени бухгалтера. Не стоит верить рассказам о занятости и отсутствии свободного времени. Хороший бухгалтер никогда не допустит таких ситуаций, поскольку понимает важность точного учета наличности.

Новые правила работы с контрольно-кассовыми машинами (далее — ККМ), введенные позволяют налоговикам отследить в режиме онлайн любые операции по кассовому аппарату — и быстро обнаружить нарушения. Например, при повторном выявлении факта неприменения ККМ на крупную сумму, инспекторы имеют право приостановить деятельность организации до 3 месяцев (п.3 ст.14.5 КоАП РФ).

Основная причина пренебрежения использованием кассовой техники — желание скрыть прибыль и уменьшить налоги. Однако при грамотном учете сделать это можно другими законными способами: за счет аутсорсинга персонала, выбора оптимальной системы налогообложения, экономии на социальных взносах за счет компенсаций работникам и другие;

Если в конце дня сумма в кассе превышает максимальный размер кассового лимита, нарушена кассовая дисциплина (ст. 15.1 КоАП РФ). В этом случае некоторые бухгалтеры выдают излишки денег под отчет. А когда сумма остатка в кассе уменьшается, аванс возвращают как неиспользованный. Это помогает бухгалтеру избежать наказания и не сдавать деньги в банк;

Во многих организациях собственники бизнеса покрывают кассовые разрывы за счет собственных средств. В таких случаях бухгалтеры иногда пренебрегают составлением договоров займа: при проверке кассовой дисциплины это классифицируют как нарушение порядка работы с кассой и денежной наличностью (п.15.1 КоАП РФ). Штраф за каждое нарушение для юридических от 40 000 до 50 000 рублей.

Если вы практикуете внесение личных денег на нужды предприятия, оформите договор займа по правилам параграфа 1 главы 42 ГК РФ.

4. Ошибки в учете первичной документации

Первичные документы необходимы для правильного ведения налогового учета организации (ст. 313 НК РФ). Грамотный бухгалтер никогда не допустит нарушений в работе с документами, потому что это может привести к доначислению налогов, пени и штрафам при проверке.

Первичные документы подтвердят хозяйственные операции фирмы только в том случае, если они верно оформлены. Первичка, в оформлении которой допущены нарушения, не может приниматься к учету.

Проблемы в документообороте организации есть, если:

Как проверить правильность учета документов

Попросите бухгалтера показать первичку, например, за квартал предыдущего года. Он должен принести сшитые в хронологическом порядке тома документов. К каждому тому прилагается реестр — на нем есть подпись бухгалтера и печать организации. Все остальные способы хранения документов свидетельствуют о нарушениях документооборота.

Второй способ проверки более сложный. Возьмите выписку за предыдущий налоговый период и выберите 5 или 6 различных операций по ней. Например, возьмите оплату вашим постоянным и разовым поставщикам, а также поступление денег от контрагентов. Предложите бухгалтеру принести все первичные документы по этим операциям.

Бухгалтер должен представить договоры, счета-фактуры, товарные накладные или акты выполненных работ, доверенности на получение и другие документы. Обратите внимание на то, как хранятся эти документы. Копии, неправильное заполнение реквизитов документа, отсутствие печатей или подписей — все это показатели халатности сотрудника.

Если вы обнаружили проблемы с учетом первичной документации, немедленно займитесь их устранением и задумайтесь о смене бухгалтера

Индивидуальный предприниматель занимался выпечкой хлеба и содержал небольшую пиццерию. В штате состояло 16 сотрудников. Помимо учета, бухгалтер занимался налоговой отчетностью, приемом и увольнением персонала. Бухгалтер убедила предпринимателя, что на ЕНВД нет обязанности вести учет. И не вела.

Принимая дела после ее увольнения, новый бухгалтер обнаружил, что документооборота как такового не было. Наличные деньги не учитывались, кассовые книги не велись, расчеты с персоналом и поставщиками нигде не фиксировались. Документы просто копились в коробке.

Новый бухгалтер восстановил учет за последний календарный год. Выяснилось, что не хватает около 1 млн рублей. Именно на такую сумму не оказалось подтверждающих первичных документов. Прежний бухгалтер к тому моменту поменяла телефон и место жительства.

Как выбрать бухгалтера

Принимая на работу бухгалтера или выбирая аутсорсинговую компанию, ориентируйтесь на объективную оценку профессиональных качеств соискателя, а не на рекомендации знакомых.

Как проверить квалификацию бухгалтера при приеме на работу

Письменный тест

Чтобы отсеять некомпетентных специалистов, рекомендуем провести письменное тестирование среди кандидатов на должность бухгалтера.

Многие бухгалтерские сайты предлагают варианты профессиональных тестов для бухгалтеров. Выберите тест, соответствующий виду деятельности фирмы, или воспользуйтесь нашим вариантом теста с ответами.

Вопросы в тестах могут быть сложными, рассчитанными на высокий уровень теоретической подготовки специалиста. Если соискатель правильно ответил только на 2/3 вопросов, то это уже хороший результат и его стоит допустить к следующему испытанию.

Если при тестировании бухгалтер правильно ответил на 60% вопросов — это хороший результат

Знание бухглатерских новостей

Приступая к поиску грамотного специалиста, подпишитесь на новостную бухгалтерскую рассылку, например: «Главбух», «Клерк.ру», «Главная книга» или ppt.ru.

На собеседовании с кандидатом выберите новость из рассылки и спросите у кандидата, что он думает по этому поводу. Например: «Я слышал, что Госдума приняла законопроект об исключении движимого имущества из числа объектов налогообложения со следующего года. Что вы об этом знаете?».

Грамотный бухгалтер в курсе новостей бухгалтерского учета

Даты увольнения с предыдущих мест работы

Обязательно обратите внимание на даты увольнения кандидата с предыдущих мест работы. Если эти даты приходятся на конец и начало отчетного периода — это тревожный сигнал. Возможно, бухгалтер запустил учет и уволился, чтобы не сдавать отчетность и избежать ответственности.

Критические даты для увольнения бухгалтера: с 20 марта по 20 апреля, с 20 июня по 20 июля, с 20 сентября по 20 октября, с декабря по конец января. Ответственный специалист не позволит оставить после себя «хвосты», создающие проблемы руководителю. Стоит обязательно выяснить причину увольнения бухгалтера в такие периоды.

Ответственный бухгалтер не будет увольняться в начале и конце отчетного периода

Рекомендации по выбору аутсорсинговой компании

Некоторые владельцы малого бизнеса не нанимают штатных бухгалтеров и пользуются услугами специализированных бухгалтерских фирм. Это позволяет не зависеть от отпуска или больничного бухгалтера, сокращает расходы организации на социальные взносы.

Вот несколько советов, на что смотреть, когда выбираете бухгалтерскую фирмы-аутсорсера:

1. Почитайте сайт компании — там должны быть новости бухучета.

Каждая бухгалтерская фирма, уважающая своих клиентов, имеет сайт, где размещает новости бухучета и полезную информацию для предпринимателей. Часто через личный кабинет на таком сайте предприниматель имеет доступ к своим бухгалтерским регистрам и документам.

2. Изучите рекомендации и отзывы о фирме на сайте аутсорсера — они должны быть настоящими.

Обратите внимание на даты отзывов. Если они все за один временной интервал и нет пополнения «коллекции», возможно они собраны специально. Уточните у авторов рекомендаций, чьи отзывы размещены, действительно ли они обслуживаются в настоящее время в интересующей вас бухгалтерской фирме.

3. Выясните сферу деятельности большинства компаний, которые обслуживает фирма — хорошо, если у вас такая же.

Отлично, если среди клиентов аутсорсера есть организации, ведущие деятельность, аналогичную вашей. Если таких организаций нет, может оказаться, что бухгалтеры фирмы не будут знать отраслевые нюансы вашего вида деятельности.

4. Изучите договор и полный перечень услуг, которые будут предоставлены в рамках исполнения обязательства по ведению бухгалтерского учета.

Это поможет определить границы ответственности фирмы-аутсорсера и исключить дальнейшие споры.

6 советов о том, как контролировать бухгалтерию и избежать нарушений

Мы рекомендуем руководителям держать ситуацию в бухгалтерии под контролем. Чтобы избежать неприятных сюрпризов, регулярно проверяйте, как ведется учет..

Это экономит время на собеседованиях и помогает выбрать профессионала. Заморочить голову тесту невозможно. Провести тестирование может любой человек, у которого есть ответы. Тщательно проверяйте бухгалтерскую фирму, если доверяете свой учет сторонней организации.

Закажите в банке «технический» ключ для своего бухгалтера. Такой ключ позволяет выгружать выписки и готовить платежные поручения. Окончательное одобрение платежа и право первой подписи расходных документов рекомендуем оставить за руководителем. Настройте банковские смс-уведомления на свой телефон и проверяйте, кому и за что перечисляются деньги с вашего расчетного счета.

3. В январе попросите бухгалтера сделать налоговый календарь на год.

Пусть бухгалтер предоставляет отчетность с отметкой о сдаче в налоговую, Пенсионный фонд и другие контролирующие органы. Проверяйте своевременность сдачи по налоговому календарю. Обращайте внимание на то, соответствуют ли суммы налогов и сборов в отчетности реально уплаченным суммам. Требуйте от бухгалтерии раз в квартал предоставлять справку о состоянии расчетов по налогам и сборам.

Получив список за следующий месяц сверьте его с предыдущим. Месяц — достаточный срок, чтобы ответственный специалист получил нужный документ. Если какие-либо накладные, акты или договоры остаются в списке более месяца, потребуйте объяснений и установите конкретный срок их предоставления. Не забудьте выборочно проверить наличие в архиве отсутствовавших документов.

Онлайн-сервисы не выгружают документы автоматически, и база данных хранится в виртуальном облачном хранилище. Наличие физической бухгалтерской базы позволит вам без проблем поменять онлайн-сервис или передать документы новому бухгалтеру.

Индивидуальные предприниматели и малые предприятия (численность сотрудников менее 100 человек) имеют право не устанавливать лимиты денежных средств и хранить в кассе любые суммы. Это стало возможным с 1 июня 2015 года. Если вы относитесь к таким субъектам предпринимательства, издайте приказ об отмене лимита кассы и одновременно другим приказом отмените ранее установленный лимит.