Ретроспективный договор что это

Заключение договора после выполнения работ: норма или исключение?

Заключение договора после оказания услуг или выполнения работ — это ситуация, при которой контрагент заказчика сначала выполняет свои обязательства полностью или частично, а затем стороны заключают соглашение. Чтобы документ распространялся на отношения, возникшие до его заключения, это нужно специально оговорить.

Можно ли заключить договор после его исполнения

Гражданское законодательство РФ допускает заключение договора после исполнения: согласно п. 2 ст. 425 Гражданского кодекса РФ стороны вправе распространить действие соглашения на события, предшествовавшие его подписанию, с помощью специальной, ретроактивной оговорки.

По общему правилу заключить договор и распространить его действие на прошедший период допускается в любой момент, в том числе когда уже состоялось оказание услуг, подрядчик начал работы до заключения контракта, но еще не окончил их, или когда они уже окончены, но заказчик за них еще не рассчитался.

Допустима ли ретроактивная оговорка для контрактов по 44-ФЗ и 223-ФЗ

На основании Федерального закона №44-ФЗ осуществляют закупки субъекты, расходуются бюджетные средства, в том числе органами государственной власти и бюджетными учреждениями. То обстоятельство, что расходуются не личные средства организации, а бюджетные, налагает на заказчика обязанность следовать принципам контрактной системы. В числе таких принципов: конкурентность и целесообразность выбора субъекта для оказания услуг или выполнения работ.

То есть заказчик обязан с помощью установленных федеральным законом конкурентных способов выбрать наилучшего контрагента, который произведет оказание услуги или выполнит работу с наилучшим качеством и по наименьшей цене. Проведение конкурентной процедуры и заключение договора после выполнения работ или оказания услуги невозможно и нелогично.

Если заказчик пренебрегает конкурентной процедурой, когда она необходима, и предоставляет возможность удобному ему подрядчику выполнять работы, после чего заключает с ним контракт с ретроактивной оговоркой, он совершает административное правонарушение, предусмотренное ст. 7.29 КоАП РФ.

Таким образом, подписание контракта по 44-ФЗ с ретроактивной оговоркой в большинстве случаев невозможно, по этой причине закон о контрактной системе не содержит норм, позволяющих заключение контракта после оказания услуг или выполнения работ.

Этой же позиции придерживаются Минфин и Минэкономразвития, которые в своих письмах неоднократно приходили к тем же выводам. В числе таких писем, например:

Важно помнить, что 44-ФЗ допускает заключение договоров без проведения конкурентных процедур в ограниченном перечне случаев, который приведен в ст. 93 44-ФЗ. При этом ч. 15 ст. 34 44-ФЗ сообщает о том, что в определенных случаях из числа указанных в ст. 93 контракт заключается без соблюдения требований, предъявляемых для соглашений по этому закону. Очевидно, в такие контракты заказчик вправе включить ретроактивную оговорку, если оказание услуг уже состоялось.

Таким образом, если услуги оказаны или работы выполнены до заключения контракта, для которого необязательно проведение конкурентной процедуры, это не является нарушением. В подтверждение этой позиции издано несколько разъяснительных писем, в их числе:

К аналогичным выводам пришли и некоторые суды. В частности, такой подход отражен:

Заказчики, работающие по 223-ФЗ, обладают большей свободой действий и ограничены только собственными положениями о закупке. Так, разрабатывая положение, заказчик вправе предусмотреть случаи, когда допустимо оказание услуги или начало работ до заключения договора, и обязанности сторон, связанные с этим обстоятельством.

Чтобы прочитать, понадобится доступ в систему: ПОЛУЧИТЬ .

На что обратить внимание при составлении договора

Соглашение, которое регулирует оказание услуг или выполнение работ до заключения договора и распространяет действие на предшествующие периоды, составляется по тем же правилам, что и обычно. Для урегулирования времени действия документа в него необходимо добавить только ретроактивную оговорку в раздел «Срок действия» или «Прочие условия».

Пример формулировки ретроактивной оговорки:

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

Ретроактивная оговорка в договоре по 44-ФЗ

Возможность использования ретроактивной оговорки в контрактах по 44-ФЗ — спорный вопрос. Минэкономразвития не раз высказывалось против. Например, в письме от 22.01.2015 г. № Д28и-118 ведомство напомнило, что контракт должен быть заключен на условиях, предусмотренных в извещении, а также должен содержать условия о порядке и сроках оплаты и приемки. По мнению министерства, включение в контракт пункта с информацией о том, что условия распространяются на отношения сторон, возникшие до его заключения, недопустимо. Минфин придерживается такой же позиции. Например в письме от 15.06.2017 № 24-02-05/37386 указывается, что закупка начинается с определения поставщика, а завершается исполнением обязательств обеими сторонами контракта. При этом обязательно должен быть подписан контракт. Минфин подчеркнул, что ни один порядок определения поставщика не предусматривает возможности начала исполнения обязательств до подписания контракта, поэтому ретроактивная оговорка противоречит 44-ФЗ.

При этом суды часто занимают противоположную сторону. Например, в постановлении Тринадцатого арбитражного апелляционного суда от 13.02.2018 г. № 13АП-33334/2017 суд не нашел нарушений в действиях заказчика, который закупал услуги охраны и внес в план-график данные о том, что осуществление закупки планируется в мае 2017 года. Извещение о проведении закупки у единственного поставщика было размещено 03.05.2017, а контракт заключен 11.05.2017. В извещении заказчик указал: «срок оказания услуг по контракту: с 01 января 2017 года по 31 декабря 2017 года». Суд напомнил о существовании ст. 425 ГК РФ и указал на то, что никаких запретов по этому поводу Закон о контрактной системе не содержит.

Налоговые обязательства при ретроактивной оговорке

Если организация оказывает услуги или выполняет работы, не оформленные контрактом, она рискует потерять расходы в целях налогообложения, ведь в соответствии с п. 16 ст. 270 НК РФ они не учитываются при определении налоговой базы по налогу на прибыль. Кроме того, ФНС и другие ведомства не раз указывали на то, что документально подтвержденными считаются только расходы, понесенные с момента вступления договора в силу (письмо Минфина России от 26.10.2004 № 03-03-01-04/1/86). Однако административная практика говорит об обратном. Нередко расходы по неподписанному договору признают подлежащими учету в целях налогообложения. Например, об этом говорится в постановлении ФАС Уральского округа от 18.03.2008 № Ф09-469/08-С2.

Пени по договорам с ретроактивной оговоркой

Этот вопрос относится к дискуссионным. Поставщики часто настаивают на том, что пени за просрочку оплаты следует уплачивать в том числе и за период до заключения договора, так как на преддоговорной период распространяются все условия контракта. Но суды в основном придерживаются другого мнения. Например, в Постановлении Арбитражного суда Западно-Сибирского округа от 26.07.16 г. по делу № А81-5629/2015 сказано, что пеня не подлежит взысканию за период до заключения контракта, поскольку обязательства по оплате возникли только с момента его заключения.

Доходы и расходы по отношениям, возникшим до заключения договора

Нередко стороны заключают договоры, в которых присутствует условие, что действие договора распространяется на периоды, возникшие до его заключения.

Разберемся как в данной ситуации необходимо отразить доходы и расходы, как у исполнителя, так и заказчика при оказании длящихся услуг.

В соответствии с п. 1, 2 ст. 425 ГК РФ договор вступает в силу и становится обязательным для сторон с момента его заключения. Стороны вправе установить, что условия заключенного ими договора применяются к их отношениям, возникшим до заключения договора, если иное не установлено законом или не вытекает из существа соответствующих отношений.

При возмездном оказании услуг составлять какой-либо документ, подтверждающий факт оказания услуг исполнителем не требуется. Гл. 39 ГК РФ данное составление не требует. В тоже время п. 4 ст. 421 ГК РФ предусмотрено, что условия договора определяются по усмотрению сторон, и необходимость составления акта возможно предусмотреть в договоре.

Настоящая воля сторон выражается в том, что стороны намерены применять договор к отношениям, возникшим до даты подписания договора, а именно, с начала оказания услуг по данному договору. Подписание договора более поздней датой в целях бухгалтерского и налогового учета возможно рассматривать как техническую неточность.

Исполнитель

Налог на прибыль

Согласно п. 1 ст. 271 НК РФ в целях главы 25 НК РФ доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (метод начисления), если иное не предусмотрено п. 1.1. ст. 271 НК РФ.

Наряду с этим, для доходов от реализации, если иное не предусмотрено главой 25 НК РФ, датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав), определяемой в соответствии с п. 1 ст. 39 НК РФ, независимо от фактического поступления денежных средств (иного имущества (работ, услуг) и (или) имущественных прав) в их оплату (п. 3 ст. 271 НК РФ).

Место и момент фактической реализации товаров, работ или услуг определяются в соответствии с частью второй НК РФ (п. 2 ст. 39 НК РФ).

В письме Минфина России от 27.05.2015 N 03-03-06/1/30408 указано, что доход от реализации услуг нужно отражать на дату их фактического оказания.

Также мнение Минфина России по учету доходов представлено в письме от 19.10.2015 N 03-03-06/59640, а именно, доходы организации, полученные по договору об оказании услуг, следует учитывать для целей налогообложения прибыли организаций в том налоговом периоде, в котором документально подтвержден факт оказания услуг.

Таким образом, доходы по оказанным услугам должны быть отражены в том периоде, к которому они относятся. В случае, когда действие договора распространяется на периоды, возникшие до его заключения, доходы должны быть признаны в прошлых периодах, т.е. до даты заключения договора.

В соответствии с пп. 1 п. 1 ст. 167 НК РФ в целях гл. 21 НК РФ моментом определения налоговой базы, если иное не предусмотрено п. 3, 7 — 11, 13 — 15 ст. 167 НК РФ, является наиболее ранняя из следующих дат: день отгрузки (передачи) товаров (работ, услуг), имущественных прав; день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Согласно п. 3 ст. 168 НК РФ при реализации услуг, а также при получении сумм оплаты, частичной оплаты в счет предстоящего оказания услуг выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня оказания услуг или со дня получения сумм оплаты, частичной оплаты в счет предстоящего оказания услуг.

Вопрос о выставлении счетов-фактур при непрерывной поставке в адрес одного и того же покупателя рассмотрен Минфином России в письме от 13.09.2018 N 03-07-11/65642. Министерство финансов РФ пришло к выводу, что в случае если договорами на поставку предусмотрены особенности, связанные с непрерывной долгосрочной поставкой в адрес одного и того же покупателя, то составление счетов-фактур и их выставление покупателям возможны не реже одного раза в месяц и не позднее 5-го числа месяца, следующего за истекшим месяцем. При этом налогоплательщик может отразить в учетной политике для целей налога на добавленную стоимость указанный порядок составления и выставления счетов-фактур.

Следовательно, при оказании длящихся услуг счет-фактуры нужно составлять не реже одного раза в месяц и не позднее 5-го числа месяца, следующего за истекшим месяцем.

Бухгалтерский учет

В соответствии с п. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок.

Выручка признается в бухгалтерском учете при наличии следующих условий: организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом; сумма выручки может быть определена; имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации; услуга оказана; расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены (п. 12 Приказа Минфина России от 06.05.1999 N 32н «Об утверждении Положения по бухгалтерскому учету „Доходы организации“ ПБУ 9/99»).

В бухгалтерском учете доходы должны быть признаны и отражены в том периоде, в котором возникли, а именно, в период до технического подписания договора.

Заказчик

Налог на прибыль

Налогоплательщик вправе уменьшить свой налогооблагаемый доход на расходы, экономически обоснованные и документально подтвержденные.

Понятие документального подтверждения расходов представлено в ст. 252 НК РФ, где под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Сделки между юридическими лицами должны быть совершены в письменной форме, поэтому для того чтобы учесть затраты в расходах по налогу на прибыль у заказчика должен быть договор.

Расходы, принимаемые для целей налогообложения признаются в том отчетном (налоговом) периоде, к которому они относятся, независимо от оплаты (п. 1 ст. 272 НК РФ).

В письме ФНС России от 21.08.2015 N ГД-4-3/14815@ указано, что, если первичный учетный документ, подтверждающий факт оказания длящихся услуг за истекший месяц, составлен непосредственно после окончания месяца, в котором был совершен факт хозяйственной жизни, в течение разумного срока, но до даты представления декларации по налогу на прибыль (до 28 числа), то такие первичные документы, подтверждающие произведенные расходы, следует учитывать в том отчетном периоде, к которому они относятся, о чем должно быть указано в документе.

Таким образом, расходы у заказчика возможно учесть при условии экономического обоснования и документального подтверждения только после подписания договора, в том периоде, которому эти расходы относятся.

Если затраты произведены в первых кварталах календарного года, то расходы можно признать в том числе в момент подписания договора, не возвращаясь в прошлые периоды. Если налоговый период закончился, то затраты можно учесть только в том году, к которому они относятся.

В соответствии с п. 1 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму НДС, исчисленную в соответствии со ст. 166 НК РФ на налоговые вычеты.

Вычет возможен при соблюдении условий для принятия к вычету НДС по приобретенным товарам (работам, услугам), а именно, организация или индивидуальный предприниматель являются налогоплательщиками НДС, услуги предназначены для деятельности, облагаемой НДС, товары (работы, услуги) приняты к бухгалтерскому учету (есть первичные документы); получен счет-фактура без ошибок; не прошли три года со дня принятия услуг к учету.

НДС к вычету по отношениям, возникшим до подписания договора возможно будет принять при соблюдении всех условий для вычета. Если в бухгалтерском учете расходы будут отражены только после подписания договора, то и вычет станет возможен только после даты постановки их на учет.

Бухгалтерский учет

Расходы признаются в бухгалтерском учете при наличии следующих условий: расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота; сумма расхода может быть определена; имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации (п. 16 Приказа Минфина России от 06.05.1999 N 33н «Об утверждении Положения по бухгалтерскому учету „Расходы организации“ ПБУ 10/99»).

Даже если условия договора будут распространяться на предыдущие периоды в бухгалтерском учете, но в прошлых периодах отражены не были, то данные расходы должны быть отражены в текущем периоде, на дату подписания договора. Если расходы были отражены в прошлых периодах, на которые распространяется действие договора, на основании первичных документов, полученных от исполнителя, то корректировку заказчику производить не нужно.

Вывозим мусор.

А, что в реальной жизни? Организация, оказывающая услуги по вывозу мусор, вывозила пищевые отходы с территории заказчика в течение трех месяцев без договора и только по истечению этих трех месяцев между заказчиком и исполнителем был заключен договор, в котором содержится условие о распространение условий договора на отношения, возникших до заключения этого договора. Возьмем для отсчета 1 октября, следовательно, вывоз мусора производился весь 3 квартал (июль, август, сентябрь). Факт оказания услуг, а также размер оплаты ни заказчиком, ни исполнителем не оспариваются.

Исполнитель, даже несмотря на отсутствие договора должен был ежемесячно на последнее число месяца выставлять счет-фактуры и передавать их заказчику, так счет-фактура должен быть составлен на дату отгрузки, а по длящимся услугам — это последнее число месяца.

Доходы в бухгалтерском и налоговом учете должны быть отражены в том отчетном периоде в котором услуги были оказаны. Акт возможно составить один на 1 октября, в акте необходимо расшифровать периоды, на которые распространяется действие договора.

Более позднее отражение доходов у исполнителя может привести к начислению пеней и штрафов за несвоевременное отражение доходов и расходов как в бухгалтерском, так и налоговом учете.

Заказчик может отразить затраты в целях налога на прибыль, либо в 3 квартале, либо в 4 квартале на свое усмотрение, так как действие договора происходит в одном календарном году (налоговом периоде). Ошибки в данном случае не будет, расходы — это право организации, а не обязанность.

Вычет по полученным счет-фактурам возможно заявить, как в 3 квартале, так и в течение трех лет с момента, когда приняты услуги на учет.

Таким образом, при таком оформлении договорных отношений риску в большей степени подвергается исполнитель, но и то, только в случае несвоевременного отражения доходов в налоговом учете и несвоевременного начисления НДС.

ВНИМАНИЕ!

Скоро на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу

Правовые позиции высших судов: обратная сила договора

Ведущий юрист-консультант «Что делать Консалт»

Гражданское законодательство предусматривает возможность последующего документального оформления фактически сложившихся отношений сторон. Однако такое оформление имеет ряд особенностей, которые необходимо учитывать. Наш эксперт Славкина Татьяна на примере судебных актов рассмотрела основания, при наличии которых действие договора распространяется на правоотношения сторон, возникших до момента его заключения.

Указанная норма действует с момента принятия в 1994 году Гражданского кодекса РФ, в связи с чем сложилась обширная правоприменительная практика. Стоит отметить, что Федеральным законом от 08.03.2015 № 42-ФЗ были внесены изменения в пункт 2 статьи 425 ГК РФ, который существенно не изменил норму, но внёс конкретику в части того, что действие нормы распространяется, если иное не установлено законом или не вытекает из существа соответствующих отношений.

Итак, как говорят нам суды, основываясь на нормах действующего законодательства, применение условия о ретроактивном действии договора допустимо, если между сторонами фактически существовали соответствующие отношения ( Постановление Президиума ВАС РФ от 23.08.2005 № 1928/05 по делу № А40-36270/04-25-140 ). Внесение в договор в этом случае положения о его обратной силе устраняет неопределённость во взаимоотношениях сторон.

Также следует учитывать, что наличие в договоре условия о его ретроактивном действии не влияет на определение момента, с которого договор считается заключённым, и не изменяет срока его действия (п. 8 Информационного письма Президиума ВАС РФ от 16.02.2001 № 59 «Обзор практики разрешения споров, связанных с применением Федерального закона «О государственной регистрации прав на недвижимое имущество и сделок с ним» »).

Стороны в указанном споре заключили дополнительное соглашение к договору поставки и уменьшили срок оплаты товара. В дополнительном соглашении указали, что оно имеет обратную силу. Таким образом, стороны установили новые сроки оплаты, в результате чего поставщик потребовал более 500 тысяч рублей неустойки. Первая инстанция и апелляция поставщика поддержали. Арбитражный суд Волго-Вятского округа в своём постановлении с судами нижестоящих инстанций не согласился и указал, что согласно п.1 ст. 453 ГК РФ при изменении договора обязательства сторон сохраняются в измененном виде.

В случае изменения или расторжения договора обязательства считаются изменёнными или прекращёнными с момента заключения соглашения сторон об изменении или о расторжении договора, если иное не вытекает из соглашения или характера изменения договора, а при изменении или расторжении договора в судебном порядке — с момента вступления в законную силу решения суда об изменении или о расторжении договора ( п.3 ст. 453 ГК РФ ).

Следовательно, по общему правилу изменение договора влечёт изменение соответствующих обязательств сторон лишь на будущее время, а требование об уплате неустойки в части исполнения обязательства, срок исполнения которых наступил на дату заключения дополнительного соглашения, противоречит указанной норме и общим принципам гражданского законодательства.

Иногда стороны пытаются оспорить положение об обратной силе уже после заключения дополнительного соглашения или договора. Оспорить условия об обратной силе договора в данном случае не представляется возможным, если от сторон не было возражений. Так, например, Арбитражным судом Московского округа было вынесено Постановление от 09.09.2019 № Ф05-14897/2019 по делу № А40-162646/2018, из которого следовало, что если дополнительное соглашение подписано без протокола разногласий, то сторона согласилась с действием ретроактивного положения. В отсутствие доказательств оспаривания указанных положений дополнительного соглашения признать его недействительным нельзя.

Похожий пример рассматривался Арбитражным судом Волго-Вятского округа ( Постановление от 23.06.2020 № Ф01-10237/2020 по делу № А28-5234/2018 ). В данном случае суд решил, что если сторона не направляла протокол разногласий или иной документ с возражениями по проектам договоров, то положение об обратной силе договора оспорить нельзя.

Применение ретроактивной оговорки может влиять на исковую давность договора. В одном из дел, рассмотренных Арбитражным судом Ханты-Мансийского автономного округа Югры, решение от 28 января 2020 г. по делу № А75-16375/2019, арендодатель пытался взыскать долг по аренде более чем за 5 лет. Первая инстанция и апелляция отметили, что по части требований истек срок исковой давности. Арбитражный суд Западно-Сибирского округа Постановлением от 14.07.2020 № Ф04-2655/2020 по делу № А75-16375/2019 с судами первой инстанции и апелляции не согласился.

Дело состояло в том, что в 2018 году стороны заключили соглашение о присоединении к договору аренды и приложили к нему расчёт платежей за предшествующий соглашению период с 2013 по 2018 год. Суд кассационной инстанции посчитал это признанием долга. В соответствии с п.2 ст. 206 ГК РФ после признания долга срок исковой давности начинает течь заново. Таким образом, суд Западно-Сибирского округа отменил предшествующие судебные акты и взыскал задолженность за период с 2013 по 2019 год.

На протяжении действия ретроактивной нормы судами неоднократно разрешались вопросы о том, в каком порядке должны совершаться действия в соответствии с положениями пункта 2 статьи 425 ГК РФ. Так, например, Постановлением Президиума ВАС РФ от 13.03.2012 № 14570/11 по делу № А40-70420/10-32-611 было разъяснено, что стороны договора комиссии вправе включить положение об обратной силе путём указания в нём сведений об уже заключённых комиссионером по поручению комитента договорах.

В частности, если в договоре комиссии указано, что комиссионер заключил контракт с заказчиком по поручению комитента, то это означает, что стороны распространили действие данного договора на прошлое время, поскольку до заключения договора между ними существовали фактические комиссионные отношения.

В одном из споров Верховный Суд РФ определил, как могут быть взысканы расходы за фактически оказанные юридические услуги после рассмотрения дела ( Определение Судебной коллегии по экономическим спорам Верховного Суда РФ от 10.12.2015 по делу № 304-ЭС15-9172, А70-2002/2011). Суд в определении указал на то, что не препятствует возмещению судебных расходов заключение договора на оказание юридических услуг после рассмотрения обособленного спора и вступления в законную силу принятых по нему судебных актов, то есть к таким отношениям применимо положение об обратной силе договора.

Это основные позиции, сформированные судами за период действия положения ГК РФ об обратной силе закона. Также имеется многочисленная судебная практика по иным частным случаям применения положений об обратной силе закона, но об этом мы напишем в другом материале.

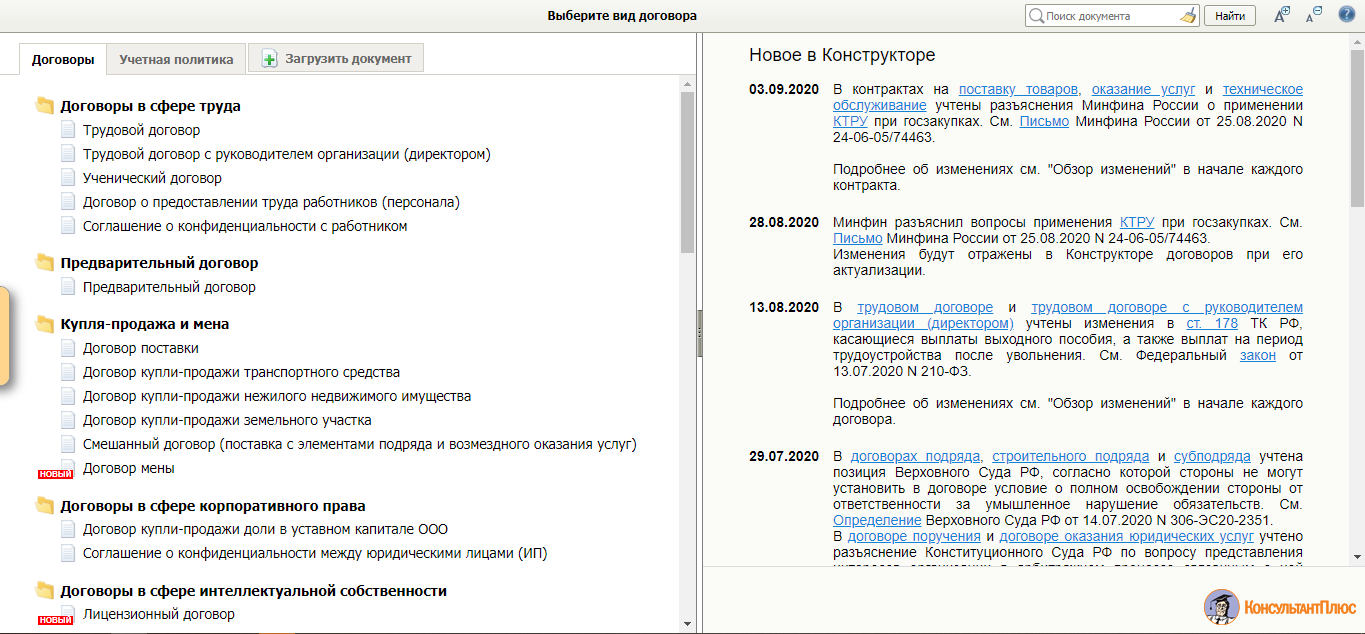

Полный доступ к КонсультантПлюс бесплатно: оцените преимущества работы с нами до покупки Системы.

Ранее мы писали о том, какие изменения законодательства нужно учесть бухгалтеру c 1 июля.