внесение информации в бюро кредитных историй

Внесение информации в бюро кредитных историй

О сроках предоставления и рекомендациях по отражению информации, предусмотренной ФЗ от 03.04.2020 N 106-ФЗ, см. Информационные письма Банка России от 07.04.2020 N ИН-05-47/52, от 01.06.2020 N ИН-05-47/95.

Статья 5. Представление информации в бюро кредитных историй

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 5

С 01.01.2022 в часть 1 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

1. Источники формирования кредитной истории представляют всю имеющуюся информацию, определенную статьей 4 настоящего Федерального закона, в бюро кредитных историй на основании заключенного договора об оказании информационных услуг. Допускается заключение договора об оказании информационных услуг с несколькими бюро кредитных историй.

2. Договор об оказании информационных услуг, заключаемый между источником формирования кредитной истории и бюро кредитных историй, является договором присоединения, условия которого определяет бюро кредитных историй.

С 01.01.2022 статья 5 дополняется частью 2.1 (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

(см. текст в предыдущей редакции)

С 01.01.2022 в часть 3.1 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

(часть 3.1 введена Федеральным законом от 28.06.2014 N 189-ФЗ; в ред. Федеральных законов от 31.12.2017 N 481-ФЗ, от 02.08.2019 N 259-ФЗ)

(см. текст в предыдущей редакции)

С 01.01.2022 статья 5 дополняется частями 3.1-1 и 3.1-2 (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

(часть 3.2 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

(часть 3.3 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 часть 3.4 статьи 5 излагается в новой редакции (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

3.4. Источник формирования кредитной истории, в отношении которого открыто конкурсное производство, обязан представлять следующую информацию:

1) об организации, в отношении которой открыто конкурсное производство;

2) содержащуюся в титульной части кредитной истории субъекта кредитной истории;

3) о величине обязательства заемщика, поручителя на дату отзыва лицензии кредитной организации на осуществление банковских операций, исключения из государственного реестра микрофинансовой организации, кредитного кооператива и на дату завершения конкурсного производства организации;

4) об исполнении обязательства (об исполнении обязательства в соответствии с условиями договора займа (кредита) в принудительном порядке, о списании задолженности по договору займа (кредита) с баланса организации, об уступке права требования третьим лицам с указанием третьих лиц) на дату завершения конкурсного производства организации.

(часть 3.4 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 часть 3.5 статьи 5 излагается в новой редакции (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

3.5. Источник формирования кредитной истории, находящийся в процессе ликвидации, обязан представлять следующую информацию:

1) об организации, которая находится в процессе ликвидации;

2) содержащуюся в титульной части кредитной истории субъекта кредитной истории;

3) о величине обязательства заемщика, поручителя на дату отзыва лицензии кредитной организации на осуществление банковских операций, исключения из государственного реестра микрофинансовой организации, кредитного кооператива и на дату завершения процесса ликвидации организации;

4) об исполнении обязательства (об исполнении обязательства в соответствии с условиями договора займа (кредита) в принудительном порядке, о списании задолженности по договору займа (кредита) с баланса организации, об уступке права требования третьим лицам с указанием третьих лиц) на дату завершения процесса ликвидации организации.

(часть 3.5 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 часть 3.6 статьи 5 утрачивает силу (ФЗ от 31.07.2020 N 302-ФЗ).

3.6. Источник формирования кредитной истории, в отношении которого открыты конкурсное производство или ликвидация, представляет информацию в те же бюро кредитных историй, в которые он представлял информацию ранее. После завершения конкурсного производства или ликвидации организации передается в бюро кредитных историй вся оставшаяся информация (в случае ее наличия).

(часть 3.6 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 в ч. 3.7 ст. 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

3.7. Информационная часть кредитной истории представляется источниками формирования кредитной истории в бюро кредитных историй без согласия субъекта кредитной истории в срок, не превышающий пяти рабочих дней со дня ее формирования.

(часть 3.7 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

(часть 3.8 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 в часть 3.9 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

(часть 3.9 введена Федеральным законом от 29.06.2015 N 154-ФЗ)

С 01.01.2022 в часть 4 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

4. Информация о передаче сведений, определенных статьей 4 настоящего Федерального закона, о заемщике, поручителе, принципале в бюро кредитных историй должна содержаться в договоре займа (кредита), договоре поручительства, заключаемых источником формирования кредитной истории с заемщиком, поручителем, а также в банковской гарантии.

(часть 4 в ред. Федерального закона от 28.06.2014 N 189-ФЗ)

(см. текст в предыдущей редакции)

С 01.01.2022 в часть 4.1 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

4.1. Субъект кредитной истории представляет источнику формирования кредитной истории код субъекта кредитной истории при заключении договора займа (кредита), если у субъекта кредитной истории на момент заключения договора займа (кредита) отсутствует кредитная история в каком-либо бюро кредитных историй. Источник формирования кредитной истории принимает от субъекта кредитной истории код субъекта кредитной истории и одновременно с информацией, определенной статьей 4 настоящего Федерального закона, представляет в бюро кредитных историй код субъекта кредитной истории.

(часть четвертая.1 введена Федеральным законом от 21.07.2005 N 110-ФЗ)

С 01.01.2022 в часть 4.2 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

4.2. Субъект кредитной истории вправе заменить код субъекта кредитной истории, а также создать для каждого пользователя кредитной истории дополнительный код субъекта кредитной истории для его представления в целях получения информации из Центрального каталога кредитных историй. Дополнительный код субъекта кредитной истории действует в течение двух месяцев со дня его формирования и аннулируется Центральным каталогом кредитных историй по истечении этого срока.

(часть 4.2 в ред. Федерального закона от 28.06.2014 N 189-ФЗ)

(см. текст в предыдущей редакции)

4.3. Порядок формирования, замены и аннулирования кодов субъекта кредитной истории, в том числе дополнительных кодов, устанавливается Банком России.

(часть 4.3 в ред. Федерального закона от 28.06.2014 N 189-ФЗ)

(см. текст в предыдущей редакции)

С 01.01.2022 в ч. 5 ст. 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

5. Источники формирования кредитной истории представляют информацию в бюро кредитных историй в срок, предусмотренный договором о предоставлении информации, но не позднее пяти рабочих дней со дня совершения действия (наступления события), информация о котором входит в состав кредитной истории в соответствии с настоящим Федеральным законом, либо со дня, когда источнику формирования кредитной истории стало известно о совершении такого действия (наступлении такого события). Источники формирования кредитной истории (за исключением источников, указанных в части 5.1 настоящей статьи) представляют информацию в бюро кредитных историй в форме электронного документа.

(часть 5 в ред. Федерального закона от 28.06.2014 N 189-ФЗ)

(см. текст в предыдущей редакции)

С 01.01.2022 в часть 5.1 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

(часть 5.1 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

5.2. В случае, если представление информации источником формирования кредитных историй, указанным в части 5.1 настоящей статьи, осуществляется в отношении более чем четырех субъектов кредитной истории в течение одного года, источник формирования кредитных историй обязан представлять информацию в форме электронного документа.

(часть 5.2 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 ч. 5.3 ст. 5 излагается в новой редакции (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

5.3. В случае, если источник формирования кредитной истории прекращает представлять информацию в бюро кредитных историй по причине окончания срока действия договора об оказании информационных услуг с этим бюро кредитных историй, либо в случае уступки данным источником другому лицу права требования источник формирования кредитной истории передает соответствующую информацию в бюро кредитных историй в течение пяти рабочих дней.

(часть 5.3 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 часть 5.4 статьи 5 излагается в новой редакции (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

5.4. В случае уступки источником формирования кредитной истории другому лицу права требования по договору займа (кредита) или по иной задолженности, информация по которым в соответствии с настоящим Федеральным законом представляется в бюро кредитных историй, лицо, получившее право требования, за исключением физического лица или физического лица, зарегистрированного в качестве индивидуального предпринимателя, становится источником формирования этой кредитной истории и в последующем обязано заключить договор об оказании информационных услуг и представлять информацию хотя бы в одно бюро кредитных историй, включенное в государственный реестр бюро кредитных историй, в порядке, предусмотренном настоящей статьей. В случае перехода права требования к субъекту кредитной истории к юридическому лицу, включенному в государственный реестр юридических лиц, осуществляющих деятельность по возврату просроченной задолженности в качестве основного вида деятельности, такое юридическое лицо обязано заключить договор об оказании информационных услуг и представлять информацию в те же бюро кредитных историй, в которые ранее представлялась информация о соответствующем субъекте кредитной истории.

(часть 5.4 введена Федеральным законом от 28.06.2014 N 189-ФЗ; в ред. Федерального закона от 03.07.2016 N 231-ФЗ)

(см. текст в предыдущей редакции)

С 01.01.2022 часть 5.5 статьи 5 излагается в новой редакции (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

5.5. В случае уступки права требования по задолженности, не относящейся к задолженности по договору займа (кредита), источник формирования кредитной истории не позднее рабочего дня, следующего за днем указанной уступки, информирует нового кредитора о наличии в бюро кредитных историй информации в отношении передаваемого обязательства.

(часть 5.5 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 в часть 5.6 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

5.6. Лицо, получившее право требования по договору займа (кредита) или по иной задолженности, представляет информацию в бюро кредитных историй на тех же условиях, что и лицо, передавшее право требования по указанному договору.

(часть 5.6 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 в часть 5.7 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

5.7. Источник формирования кредитной истории обязан представлять в бюро кредитных историй информацию, определенную частью 10 статьи 4 настоящего Федерального закона, в течение всего срока хранения источником формирования кредитной истории информации, определенной статьей 4 настоящего Федерального закона.

(часть 5.7 введена Федеральным законом от 28.06.2014 N 189-ФЗ)

С 01.01.2022 в часть 5.8 статьи 5 вносятся изменения (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

(часть 5.8 введена Федеральным законом от 29.06.2015 N 154-ФЗ)

С 01.01.2022 статья 5 дополняется частями 5.9 и 5.10 (ФЗ от 31.07.2020 N 302-ФЗ). См. будущую редакцию.

6. Представление источниками формирования кредитной истории информации, определенной статьей 4 настоящего Федерального закона, в бюро кредитных историй в соответствии с настоящей статьей не является нарушением служебной, банковской, налоговой или коммерческой тайны.

7. Правительство Российской Федерации вправе установить ограничения на передачу источниками формирования кредитной истории информации в бюро кредитных историй.

(часть 7 введена Федеральным законом от 31.12.2017 N 481-ФЗ)

Как исправить ошибки в кредитной истории

И снова получать эти мягкие сочные кредиты

Лена внезапно перестала получать кредиты и не понимает, в чем дело. Просрочек нет, зарплата большая, но банки больше не дают.

Если вам тоже отказывают банки, не паникуйте. Вероятно, в вашей кредитной истории ошибки, поэтому банк неправильно оценивает вас как заемщика.

Эти ошибки можно исправить. Положите перед собой кредитную историю. Давайте разбираться вместе. Если у вас нет на руках кредитной истории — прочитайте наш цикл статей, там подробно описано, как ее получить.

Или посмотрите наш видеоролик. Эксперт банка по кредитам расскажет, как устроена кредитная история и какие шаги нужно совершить, если вы нашли ошибки. А также даст советы, как исправить ошибки, в какие организации лучше обращаться и в какие сроки вам ответят.

Откуда берутся ошибки?

Кредитная история — это электронный документ, по которому банк в полуавтоматическом режиме оценивает вас как заемщика: насколько вам можно доверять, какую сумму и с какой степенью риска. Кредитная история нужна, чтобы один банк знал о действиях заемщика в других банках.

И как с ее помощью получить кредит

Проблема в том, что кредитная история собирается по кусочкам из нескольких банков, поэтому где-то может прокрасться ошибка.

Лена открыла кредитку в «Лямбда-банке». Сведения об этом внесли в кредитную историю. Потом Лена вернула деньги и закрыла кредитку. Но из-за технического сбоя «Лямбда-банк» не записал эту информацию в кредитной истории, зато поставил просрочку. Для «Лямбда-банка» Лена больше не должник, а в кредитной истории — всё еще должник.

Позже Лена обращается за кредитом в «Эпсилон-банк». Банк смотрит в кредитную историю и видит, что у Лены еще не закрыта кредитка в «Лямбде» и висит просрочка. Из-за этого банк отказывает в кредите.

Когда банк оценивает заемщика, он не обязан перепроверять сведения от других банков. Считается, что в кредитной истории полная и достоверная информация. За ошибками в кредитной истории должен следить сам заемщик.

Если вы заметили ошибку, ее можно исправить. Всё, что требуется от вас, — написать заявление в бюро кредитных историй. Остальное сделают бюро и банк.

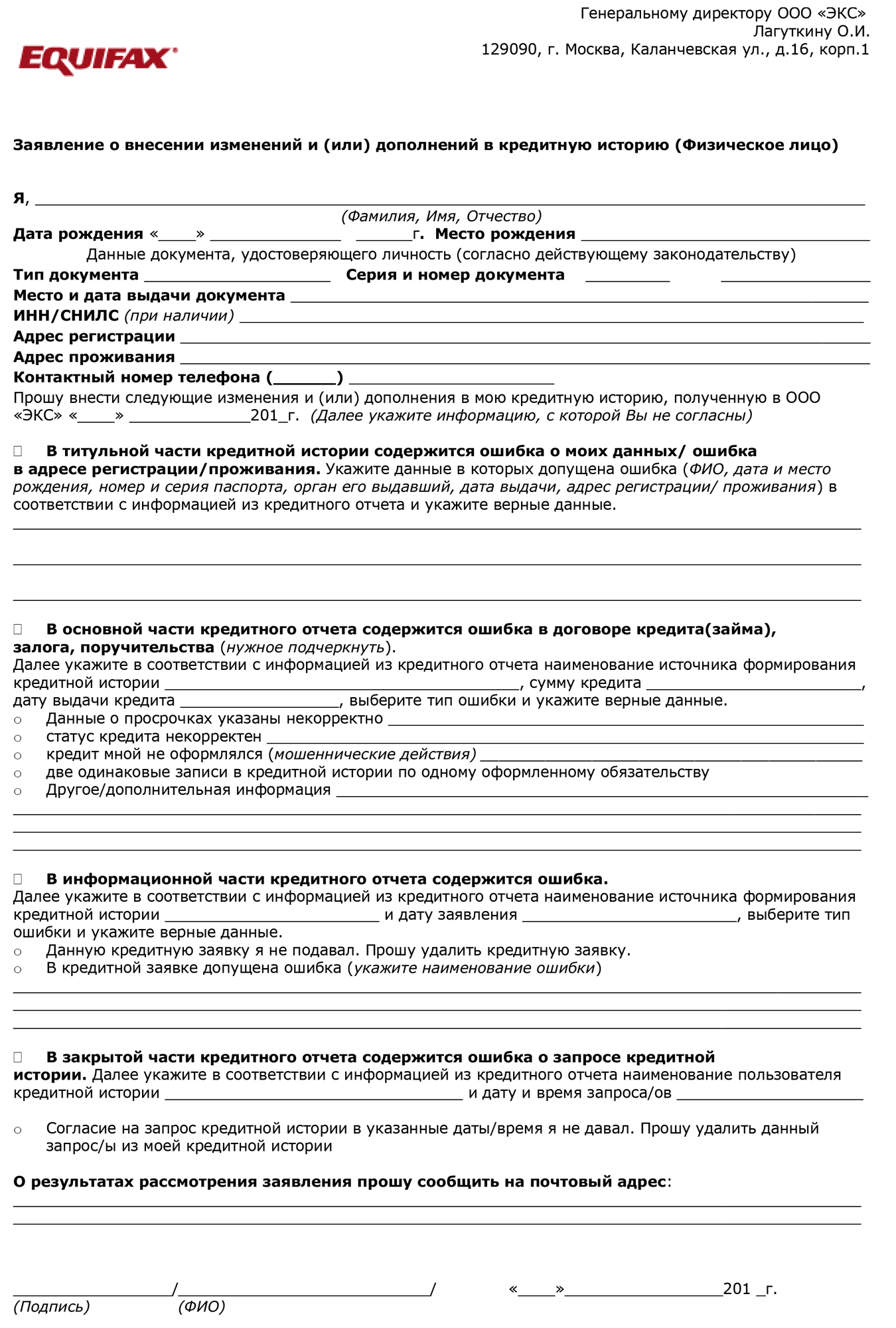

Шаблон заявления БКИ «Эквифакс»

Некоторые бюро требуют заполнить шаблон заявления и прислать по почте, другие разрешают заполнять в офисе бюро и писать в свободной форме.

Условия подачи заявления в законе не прописаны. Они зависят от бюро.

Как описать ошибку в кредитной истории

Без эмоций. Банк не исправит ошибку только потому, что вы считаете его сотрудников козлами и уродами. Приводите факты.

С датами, адресами и другими фактами. Банк быстрее проверит информацию, если будет знать, что и когда случилось.

С доказательствами. Если речь о просрочке, которой не было, приложите копию квитанций об оплате или выписки из личного кабинета. Банк не будет собирать за вас доказательства.

С четкими формулировками. Сформулируйте, какое действие ждете от банка: удалить просрочку, закрыть кредит или ответить на вопрос. Фраза: «Чтоб вы обанкротились!» — не подходит.

С 2021 года можно вносить изменения в свою кредитную историю: разбираем как и в каких случаях

Плохая кредитная история – одна из причин, по которой банки и микрофинансовые организации не дают в долг. Со следующего года ситуацию можно будет исправить. Российский парламент принял закон, который позволяет вносить изменения в кредитную историю. Разберемся, можно ли изменить кредитную историю уже сейчас, не дожидаясь вступления в силу нового закона.

В настоящее время информация о заемщике хранится в бюро кредитных историй в течение 15 лет. Новый закон сокращает срок ее хранения до 7 лет. Также он позволяет гражданам вносить изменения в запись БКИ. Правда, сделать это можно будет только при наличии объективных причин, среди которых:

При этом исправление некорректной записи возможно только путем подачи искового заявления в суд. Такой способ нельзя назвать доступным для рядового гражданина. Ведь чтобы составить исковое заявление и приложить к нему документы, подтверждающие изложенные обстоятельства, требуются специальные знания и навыки. Таким образом, без помощи юриста в этом случае не обойтись.

Еще одно нововведение – создание нового субъекта, аккумулирующего сведения о заемщиках. Это – квалифицированные бюро кредитных историй (КБКИ). Но, если разобраться, субъект не такой уж и новый. Указанный статус получат ранее существовавшие БКИ, которые собрали информацию о о 30 млн заемщиков (или более). Главная задача создания КБКИ – обеспечить банки более полными сведениями о претенденте на получение кредита.

Таким образом, если заемщик допускал нарушения финансовой дисциплины и не вовремя выплачивал задолженность, удалить сведения об этом из БКИ не получится. А вот если информация внесена некорректно и не соответствует действительности, ее можно исправить.

В целом можно сказать, что закон скорее ужесточает контроль за заемщиками. Ведь КБКИ с 2021 года будут предоставлять банкам расширенную информацию о гражданах. В результате получить деньги с «подпорченной» кредитной историей станет еще сложнее.

Внести коррективы в кредитную историю можно уже сейчас. Правда, делать это нужно не через суд, а придерживаясь определенной линии поведения. Вот что потребуется:

Из-за перечисленных действий кредитная история не исправится окончательно. Сведения о прошлых «грехах» останутся. Но если нарушений не будет в течение длительного времени, доверие со стороны банков повысится. А вместе с ним возрастет вероятность положительного решения по заявке на выдачу кредита.

Бывают ситуации, когда кредитная история безнадежно испорчена – просрочки допущены по нескольким кредитам. Обычно в подобном случае в выдаче денег отказывают.

Единственный способ спасти положение дел – брать в долг снова и возвращать денежные средства без нарушений условий выплаты задолженности. Вполне очевидно, что банки не выдадут кредит заемщику с подпорченной репутацией. Как быть в таком случае? Обратиться в микрофинансовые компании. Они тоже передают сведения о своих клиентах в БКИ. Но требования к кредитной истории в МФК гораздо лояльнее, чем в банках.

Говорить об исправлении ситуации можно только спустя 3 – 4 займа. После этого можно попробовать обратиться в банк за более крупной суммой. Конечно, одобрения заявки гарантировать все еще нельзя. Но шансы на него возрастают в разы.

С 2021 года россияне смогут вносить изменения в кредитную историю. Но только в том случае, если информация в ней некорректна. В целом же правила ужесточаются. Исправить кредитную историю можно уже сейчас. Для этого надо по своевременно выплачивать долги и не допускать просрочек.

Кредитные истории

Субъект кредитной истории направил через ЕПГУ запрос на получение сведений о бюро кредитных историй, в котором (которых) хранится его кредитная история: что должен делать субъект кредитной истории, если в надлежащий срок не получил ответ?

Срок предоставления услуги по получению сведений из Центрального каталога кредитных историй (далее — ЦККИ) о бюро кредитных историй, в котором (которых) хранится кредитная история субъекта кредитной истории через федеральную государственную информационную систему «Единый портал государственных и муниципальных услуг (функций)» (далее — ЕПГУ) составляет один рабочий день.

При отсутствии результата оказания услуги в течение суток рекомендуем повторно направить заявление на получение сведений из ЦККИ. Услуга на получение сведений из ЦККИ посредством ЕПГУ предоставляется субъекту кредитной истории на безвозмездной основе неограниченное количество раз.

В случае необходимости получения разъяснения причин отсутствия результата оказания услуги рекомендуем обратиться к оператору ЕПГУ (Министерство цифрового развития, связи и массовых коммуникаций Российской Федерации).

Дополнительно сообщаем о возможности использования иных способов получения сведений из ЦККИ, с которыми можно ознакомиться на официальном сайте Банка России.

Запросил свою кредитную историю и увидел в ней кредит, который не брал. Что делать?

Прежде всего рекомендуем срочно направить заявление о совершенном в отношении вас мошенничестве в правоохранительные органы.

Также направьте кредитору заявление о факте мошенничества со стороны третьих лиц при заключении кредитного договора с использованием ваших персональных данных. К заявлению приложите копии документов, свидетельствующих о совершении в отношении вас мошеннических действий, и талон-уведомление из правоохранительных органов (при наличии). Документы необходимо направить по почте заказным письмом с уведомлением о вручении.

Если факт мошенничества будет подтвержден, то кредит могут аннулировать, а вы сможете оспорить содержание своей кредитной истории, исключив из нее недостоверную информацию. Для этого необходимо подать в бюро кредитных историй заявление о внесении изменений и/или дополнений.

Если же ситуация не разрешилась, то вы можете обратиться в суд с иском о признании кредитного договора недействительным или оспорить его, сославшись на его безденежность и доказав, что вы не получали деньги от кредитной организации.

В любом случае рекомендуем регулярно проверять свою кредитную историю. Напоминаем, что дважды в год это можно сделать бесплатно.

Источники формирования кредитной истории (в основном кредиторы, например банки) заключают договор об оказании информационных услуг с одним или несколькими бюро кредитных историй. В предусмотренные договором сроки в бюро кредитных историй передается вся имеющаяся информация, определенная статьей 4 Федерального закона «О кредитных историях» (в том числе о полной стоимости кредита или займа, суммах и сроках исполнения обязательств, сумме задолженности, погашении и т.д.)

Бюро кредитных историй обязано в течение одного рабочего дня (пяти рабочих дней в случае, если информация получена в форме документа на бумажном носителе) со дня получения сведений в соответствии с Федеральным законом «О кредитных историях» включить указанные сведения в состав соответствующей кредитной истории.

Информация о передаче сведений, определенных ст. 4 Федерального закона «О кредитных историях», о заемщике, поручителе, принципале в бюро кредитных историй должна содержаться в договоре займа (кредита), договоре поручительства, заключаемых источником формирования кредитной истории с заемщиком, поручителем, а также в банковской гарантии.

Кредитная история хранится в бюро кредитных историй в течение 10 лет со дня последнего изменения содержащейся в ней информации.

Ваша кредитная история хранится в одном из бюро кредитных историй (а может быть, и сразу в нескольких). Самый простой способ узнать, в каких именно — отправить запрос через Портал государственных услуг. Cведения о бюро кредитных историй вы найдете в разделе «Налоги и финансы». Есть и другие способы узнать об этом — через любое бюро кредитных историй, банк, отделение почтовой связи, нотариуса или сайт Банка России. В последнем случае вам нужно знать свой код субъекта кредитной истории. Подробная информация об этом доступна на официальном сайте Банка России. Получив эти сведения, можно запросить в вашем бюро кредитных историй отчет по кредитной истории. Два раза в год это можно сделать бесплатно. Обращаем внимание, что при формировании запроса через Портал государственных услуг используются реквизиты действующего паспорта гражданина Российской Федерации. Для получения сведений по предыдущим (недействительным) паспортам рекомендуется пользоваться иными вышеуказанными способами.

Как исправить ошибку в кредитной истории? Что делать, если источника ее формирования больше не существует?

Если кредитный отчет по вашей кредитной истории содержит недостоверные, неактуальные данные или опечатки, вы вправе полностью или частично оспорить свою кредитную историю. Для этого нужно подать в бюро кредитных историй (БКИ), в котором хранится история, заявление о внесении изменений и (или) дополнений в нее.

После этого БКИ направит запрос источнику формирования кредитной истории, который должен будет исправить кредитную историю либо подтвердить достоверность ранее переданных сведений.

Бюро кредитных историй не обязано проводить проверку в случае, если информация оспаривалась ранее и источник подтвердил ее достоверность.

О результатах рассмотрения заявления БКИ обязано письменно сообщить в течение 30 дней со дня получения заявления. Отказ в удовлетворении заявления должен быть мотивированным.

С 1 января 2022 года для оспаривания кредитной истории можно будет обратиться и непосредственно к источнику. В этом случае подавать заявление в БКИ не потребуется.

Отказ источника от внесения изменений по заявлению может быть обжалован в суде. Вы также можете обратиться в суд, если бюро не проводит проверку вашего заявления.

В случае если источника больше не существует (ликвидирован или отсутствует по иному основанию), для оспаривания кредитной истории можно обратиться к его правопреемнику. При отсутствии правопреемника оспорить кредитную историю будет можно только через суд. По результатам судебного разбирательства кредитная история может быть оставлена без изменений, изменена или аннулирована.

Можно ли исключить из кредитной истории информацию о просроченных платежах, допущенных ранее?

Нет, кредитная история хранится в бюро кредитных историй в течение 10 лет со дня последнего изменения содержащейся в ней информации. Удалить что-либо из нее нельзя.

Дополнительную информацию о кредитной истории, о том, в каких случаях она используется и что можно предпринять, чтобы ее улучшить, вы можете найти на сайте «Финансовая культура».

Может ли кредитная организация ознакомиться с кредитной историей заемщика?

В соответствии со ст. 6 Федерального закона «О кредитных историях» кредитная организация может ознакомиться с основной частью кредитной истории потенциального заемщика только с его согласия. Эта часть содержит сведения об обязательствах по договорам займа (кредита), поручительства, банковской гарантии и т.д.

Такое согласие может быть получено в письменной форме на бумажном носителе или в форме электронного документа согласно требованиям, содержащимся в ч. 9 ст. 6 Федерального закона «О кредитных историях».

Информационная часть кредитной истории (формируется только в отношении физических лиц) предоставляется юридическим лицам и индивидуальным предпринимателям в целях выдачи займа (кредита) без согласия субъекта кредитной истории и содержит информацию о предоставлении займа (кредита) или об отказе в заключении договора займа (кредита), информацию об отсутствии двух и более платежей подряд по договору займа (кредита) в течение 120 календарных дней с даты наступления срока исполнения обязательства по договору займа (кредита), которое не исполнено заемщиком.

Как получить кредитную историю наследодателя?

Поскольку наследник не является ни субъектом, ни пользователем кредитной истории наследодателя, Центральный каталог кредитных историй не может предоставить ему сведения о бюро кредитных историй, в котором (которых) хранится кредитная история наследодателя. Это определено Федеральным законом «О кредитных историях».

На основании статьи 15 «Основ законодательства Российской Федерации о нотариате» сведения из Центрального каталога кредитных историй и кредитную историю наследодателя в бюро кредитных историй вправе получить нотариус (с целью совершения нотариальных действий с его наследством).

Для этого нотариус сначала направляет запрос в электронной форме в Центральный каталог кредитных историй, чтобы узнать список бюро кредитных историй, в которых хранится кредитная история умершего субъекта кредитной истории, а затем обращается в бюро кредитных историй для получения кредитной истории.

Могу ли я внести в кредитную историю родственника информацию о неисполнении им уже имеющихся обязательств, чтобы ему больше не выдавали кредиты?

В соответствии с ч. 4 ст. 3 Федерального закона «О кредитных историях» источником формирования кредитной истории, передающим информацию о субъекте кредитной истории (например, о заемщике) в бюро кредитных историй, является, как правило, кредитор (например, банк). Состав кредитной истории также определен законом и не предусматривает каких-либо комментариев или суждений.

В настоящее время задача по информированию кредитных организаций о неисполнении заемщиками своих обязательств решается через доступ потенциальных кредиторов к информации об обслуживании кредитных договоров по ранее полученным кредитам. Эта информация может служить основанием для отказа в кредите.

Кроме того, в случае наличия в отношении физического лица вступившего в силу решения суда о признании его недееспособным или ограниченно дееспособным, назначенному судом опекуну следует довести информацию об указанном решении до сведения кредитора, который передает ее в бюро кредитных историй для включения в основную часть кредитной истории.

Формируется ли кредитная история у поручителя, принципала по кредиту?

Федеральным законом от 28.06.2014 № «О внесении изменений в Федеральный закон „О кредитных историях“ и отдельные законодательные акты Российской Федерации» с 01.03.2015 к субъектам кредитной истории (помимо физических или юридических лиц, являющихся заемщиками по договору займа (кредита) отнесены поручители и принципалы, в отношении которых выданы банковские гарантии.

Соответственно, источники формирования кредитной истории обязаны передавать в бюро кредитных историй информацию по договорам поручительства и гарантий, заключенным с 01.03.2015.

В случае своевременного выполнения заемщиком своих обязательств по договору займа (кредита) в основную часть кредитной истории поручителя или принципала включаются сведения об объеме обеспечиваемого обязательства, сумме и сроке поручительства (гарантии).

С даты возникновения у поручителя обязанности исполнить обязательства заемщика по договору займа (кредита) основная часть кредитной истории в отношении субъекта кредитной истории — поручителя начинает формироваться в полном объеме, включая остальные сведения, входящие в состав основной части кредитной истории.

Может ли банк брать плату за оказание услуги субъекту кредитной истории по изменению, аннулированию кода субъекта кредитной истории, формированию дополнительного кода субъекта кредитной истории, услуги по направлению в Центральный каталог кредитных историй запросов субъектов и пользователей кредитных историй?

В соответствии с Федеральным законом «О кредитных историях» Центральный каталог кредитных историй предоставляет информацию на безвозмездной основе. Однако законом и нормативными актами Банка России вопрос платности (бесплатности) услуг кредитной организации при направлении запросов в Центральный каталог кредитных историй не регулируется, банки принимают по нему решение самостоятельно.

Что делать, если бюро кредитных историй отказывается бесплатно предоставить отчет по моей кредитной истории?

Согласно ч. 2 ст. 8 Федерального закона «О кредитных историях» субъект кредитной истории вправе в каждом бюро кредитных историй, в котором хранится кредитная история о нем, два раза в год (но не более одного раза на бумажном носителе) бесплатно и любое количество раз за плату без указания причин получить кредитный отчет по своей кредитной истории, включая индивидуальный рейтинг субъекта кредитной истории (при наличии), в том числе накопленную информацию об источниках формирования кредитной истории (кредиторах) и пользователях кредитной истории, которым выдавались кредитные отчеты.

В случае если бюро кредитных историй отказывает вам в бесплатном получении кредитного отчета, вы можете обратиться с соответствующей жалобой в Банк России.

Что следует предпринять заемщику, если он забыл код субъекта кредитной истории?

Согласно ч. 4.1 ст. 5 Федерального закона «О кредитных историях» субъект кредитной истории не обязан указывать код субъекта кредитной истории, заменять его или формировать новый, если на момент заключения договора займа (кредита) его кредитная история находится в каком-либо бюро кредитных историй.

В соответствии с ч. 4.3 ст. 5 Федерального закона «О кредитных историях» и пунктом 2.8 Указания Банка России от 31.08.2005 № «О порядке направления запросов и получения информации из Центрального каталога кредитных историй субъектом кредитной истории и пользователем кредитной истории посредством обращения на официальный сайт Банка России в информационно-телекоммуникационной сети «Интернет» субъект кредитной истории в случае если он не сформировал код субъекта кредитной истории ранее или в случае утраты им информации о коде субъекта кредитной истории вправе обратиться в любую кредитную организацию или в любое бюро кредитных историй для формирования нового кода субъекта кредитной истории.

Я получил кредит до вступления в силу Федерального закона «О кредитных историях». Могу ли я запросить в Банке России (Центральном каталоге кредитных историй) информацию о бюро кредитных историй, в котором (которых) хранится моя кредитная история по этому договору?

В соответствии с ч. 2 ст. 18 Федерального закона «О кредитных историях» источники формирования кредитных историй обязаны представлять в бюро кредитных историй информацию о договорах займа (кредита), заключенных до вступления в силу этого закона, при наличии письменного указания (согласия) соответствующего заемщика на передачу такой информации.

Если заемщик дал согласие, кредитор передал информацию в бюро кредитных историй, а бюро кредитных историй, в свою очередь, передало необходимую информацию в Центральный каталог кредитных историй, то такая информация может быть предоставлена.

Правомерно ли требование бюро кредитных историй о нотариальном или почтовом заверении подписи субъекта кредитной истории при его обращении за кредитным отчетом?

Да. Согласно статье 3 Федерального закона «О кредитных историях» бюро кредитных историй является коммерческой организацией и оказывает услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов и сопутствующих услуг.

В соответствии с п. 3 ст. 6 этого закона физические лица, за исключением индивидуальных предпринимателей, имеют право на получение кредитных отчетов только в случае, если они являются субъектами кредитных историй, по которым запрашиваются кредитные отчеты.

Требование бюро кредитных историй о нотариальном или почтовом удостоверении подписи субъекта кредитной истории на запросе, оформленном в письменной форме, направлено на защиту прав и законных интересов субъектов кредитных историй и предотвращение возможных правонарушений (прежде всего получения сведений, составляющих кредитную историю, лицом, не имеющим права на получение таких сведений). Чтобы соблюсти это требование бюро кредитных историй должно идентифицировать того, кто запрашивает отчет.

Бюро кредитных историй и его должностные лица несут ответственность за неправомерное разглашение и незаконное использование получаемой информации в порядке, предусмотренном законодательством Российской Федерации.

Если у субъекта кредитной истории нет возможности обратиться лично в бюро кредитных историй для получения кредитного отчета, существуют иные возможности направления запроса при условии подтверждения (идентификации) личности субъекта кредитной истории.

Можно ли получить ответ от Центрального каталога кредитных историй о бюро кредитных историй, в котором(ых) хранится кредитная история заемщика, в письменном виде в случае удостоверения личности у нотариуса?

Нет. Согласно ст. 13 Федерального закона «О кредитных историях», субъекты кредитных историй, пользователи кредитных историй и финансовые управляющие направляют запросы о представлении информации о бюро кредитных историй, в которых хранится кредитная история субъекта кредитной истории, в Центральный каталог кредитных историй в виде электронного сообщения в порядке, установленном Банком России.

Запросы в виде электронных сообщений, поступающие в Центральный каталог кредитных историй, обрабатываются ежедневно в автоматическом режиме. Ответы направляются в виде электронного сообщения.

Как направить запрос в Центральный каталог кредитных историй через нотариуса?

Порядок направления запросов и получения информации из Центрального каталога кредитных историй субъектом и пользователем кредитной истории через нотариуса регламентирован Указанием Банка России от 29.06.2015 № «О порядке направления запросов и получения информации из Центрального каталога кредитных историй посредством передачи запроса через нотариуса».

Нотариус направляет запрос субъекта кредитной истории (пользователя кредитной истории, финансового управляющего) на получение сведений из Центрального каталога кредитных историй на адрес электронной почты Федеральной нотариальной палаты. Порядок передачи такого запроса и получения ответа Центрального каталога кредитных историй устанавливается Федеральной нотариальной палатой.

После получения ответа Центрального каталога кредитных историй из Федеральной нотариальной палаты нотариус проинформирует вас о наличии ответа не позднее следующего рабочего дня нотариуса. Подробная информация о порядке направления запроса размещена на официальном сайте Банка России.

Запрос направляется в Центральный каталог кредитных историй без использования кода субъекта кредитной истории через отделения почтовой связи (отделения электросвязи), в которых оказываются услуги телеграфной связи в соответствии с приказом Министерства информационных технологий и связи Российской Федерации от 11.09.2007 № 108 «Об утверждении требований к оказанию услуг телеграфной связи в части приема, передачи, обработки, хранения и доставки телеграмм» по условному адресу «Москва ЦККИ».

В составе запроса субъекта кредитной истории — физического лица, в том числе индивидуального предпринимателя, необходимо указать следующий перечень реквизитов:

Телеграмма, содержащая запрос субъекта кредитной истории — физического лица, в том числе индивидуального предпринимателя, подписывается им лично в присутствии оператора связи. Оператор проверяет соответствие информации, указанной субъектом кредитной истории, предъявленному документу, удостоверяющему личность субъекта кредитной истории, и делает заверяющую надпись, например: «Собственноручную подпись, данные паспорта Смирнова Михаила Викторовича удостоверяю. Начальник 26 отделения связи Иванова».

В составе запроса субъекта кредитной истории — юридического лица необходимо указать следующий перечень реквизитов:

Полный перечень необходимых документов для идентификации лица, запрашивающего сведения о бюро кредитных историй, приведен на официальном сайте Банка России;.

Телеграмма, содержащая запрос субъекта кредитной истории — юридического лица, должна быть подписана должностным лицом организации и заверена печатью организации. Вместе с телеграммой податель — юридическое лицо предъявляет оригиналы (или нотариально заверенные копии) документов о едином государственном регистрационном номере юридического лица и об идентификационном номере налогоплательщика. Оператор сверяет данные этих документов с указанными в тексте телеграммы-запроса и производит заверяющую надпись, подтверждающую факт государственной регистрации юридического лица в Регистрационной палате и присвоения ему Идентификационного номера налогоплательщика, например: «Факт регистрации ОАО Информатика в Регистрационной палате Москвы за № 102773959981 и присвоения ему Идентификационного номера налогоплательщика 774355555 удостоверяю. Оператор 12 отделения связи Петрова».

При направлении запроса телеграммой все перечисленные выше реквизиты обязательно должны быть указаны! Все данные запроса приводятся в тексте телеграммы с новой строки.

Ответ из Центрального каталога кредитных историй направляется на адрес электронной почты, указанный субъектом кредитной истории в телеграмме.

В случае если ответ Центрального каталога кредитных историй на телеграмму не поступил в течение трех рабочих дней, можно обратиться в Интернет-приемную Банка России. В своем обращении необходимо указать дату направления телеграммы в Центральный каталог кредитных историй, Ф.И.О. (для физического лица) или наименование (для юридического лица), а также адрес электронной почты, указанные в телеграмме.