в бюро кредитных историй коллекторы разместили неподтвержденную информацию

Хочу вернуть долг, но он числится как списанный

Лет пять назад, когда я был молодым и глупым, у меня было два кредита на 8000 рублей, и я их не вернул. Сейчас они числятся как безнадежные или списанные и никто ничего от меня не хочет. Ни по одному из кредитов мне за эти пять лет не звонили.

Даже Тинькофф-банк, в котором у меня дебетовая карта с оборотом 200 000 рублей в месяц и активно используемая кредитка без единой просрочки за 5 лет, как-то не одобрил мне кредит на 30 000 рублей — я тогда просто проверял, ради интереса.

Единственный, кто от меня не отвернулся, — «А…», в котором у меня зарплатная карта. Но и он одобрил мне кредит всего на 700 000 рублей, а на миллион уже отказал с пометкой «негативная кредитная история». Даже менеджер банка удивился: а для 700 000 рублей она, значит, была нормальная?

С тех пор как мозги встали на место, я уже года три готов вернуть долги со всеми процентами. Но первый кредитор говорит, что ничего уже не поделать, второй шлет в коллекторское агентство, которому продан долг, а агентства этого уже тоже не существует.

Вопрос: а можно ли вообще что-то с этим сделать? Как я понимаю, безнадежный долг — это стоп-фактор для любого банка независимо от суммы и давности. И если это так, то системы скоринга невероятно тупы, прямо как я 5 лет назад :–(

Заранее благодарю за ответ.

Артем, информация о ваших долгах еще не один год будет доступна как минимум кредиторам и некоторым работодателям — сроки хранения прописаны в ст. 7 ФЗ «О кредитных историях».

У вас есть два варианта действий в этой ситуации.

Найти долги

Исходя из практики, скорее всего, оба долга продали новым кредиторам. Ваша задача — их найти. Как это сделать, мы подробно писали в статье «Как найти кредитную историю».

Сделайте запрос в Центральный каталог кредитных историй. Там вам скажут, в каких именно бюро кредитных историй ( БКИ ) хранится информация обо всех ваших долгах. Потом сделайте запрос в одно из этих бюро — один раз в году такой запрос можно сделать бесплатно. В БКИ вам дадут кредитную историю — скорее всего, это будет длинный документ с информацией и по долгам, и по их передаче, и по отказам по остальным запросам на кредиты.

Ждите месяц — за это время информация в кредитной истории гарантированно обновится. Если вдруг за это время изменений не произошло, обратитесь в БКИ и попросите исправить ошибки. Как это сделать, мы тоже уже подробно описывали в статье «Как исправить ошибки в кредитной истории».

Очень маловероятно, что кредитная организация или коллекторы ликвидировались, списав все долги. Скорее всего, кто-то купил ваши долги за бесценок. Просто ищите, ваши кредиторы где-то рядом.

Исправить кредитную историю

Наличие в кредитной истории информации даже об одном безнадежном долге — плохая характеристика для заемщика. Два безнадежных долга — еще хуже. Вы сами в этом убедились.

Если найти кредиторов и закрыть задолженности все же не удастся, исправить кредитную историю помогут новые кредиты. Ищите банки, которые предлагают так называемые кредиты для улучшения кредитной истории. Чаще всего это кредитные карты. По таким картам могут быть не самые выгодные условия. Например, дорогое годовое обслуживание или высокая процентная ставка.

Но если грамотно пользоваться такими кредитными картами — не снимать наличные, вовремя возвращать потраченные суммы в течение беспроцентного периода, — то постепенно вы улучшите свою кредитную историю.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

7 мифов и заблуждений о кредитной истории

Кредитная история окутана большим количеством мифов. «Финансовая культура» разбирает самые распространенные из них и выясняет, чему можно верить, а чему — ни в коем случае.

Коротко:

С плохой кредитной историей банк не выдаст кредит

Самый болезненный и актуальный вопрос, волнующий всех россиян, бравших хотя бы один потребительский кредит. Так уж работают банки и кредитные организации: их цель – заставить поверить вас в то, что, если вы нарушите кредитный договор и не внесете хотя бы один платеж вовремя, ваша кредитная история «испортится», после чего ни один уважающий себя банк не выдаст вам кредит. Конечно же, это миф. Кредитную историю не испортит один несвоевременный платеж, так как на вашу кредитную историю влияет очень много факторов, начиная от количества выданных вам кредитов и оформленных кредитных карт и заканчивая сроком и суммой каждого кредита в отдельности. Если вы брали кредит на автомобиль, оформляли ипотеку и своевременно вносили платежи, вашу кредитную историю не испортит просроченный платеж за новый iPhone.

Все БКИ (Бюро Кредитных Историй), которые хранят вашу кредитную историю, обычно оперируют термином «кредитный скоринг». Это шкала от 0 до 1000 единиц. Ваша история взаимоотношений с банками формирует кредитный скоринг, а специальный алгоритм рассчитывает его уровень.

Ниже на графике наглядно представлена шкала уровней кредитного скоринга, который влияет на вашу кредитоспособность и вероятность положительного решения банка.

Проверить кредитный скоринг можно в режиме онлайн. Стоимость подобной услуги обычно составляет не больше 200-300 рублей.

Кредитную историю нельзя проверить бесплатно

На этом мифе построена вся система проверки кредитной истории онлайн. Наверняка вы встречали десяток сервисов, которые предлагают быстро проверить вашу кредитную историю онлайн. Это действительно быстро и удобно, однако за сервис придется заплатить.

Проверить свою кредитную историю можно, обратившись в БКИ. Причем делать это можно каждый год совершенно бесплатно. Вы должны будете заплатить только в том случае, если запрашиваете кредитную историю чаще одного раза в год.

Узнать, в каких БКИ хранится ваша кредитная история, можно через сайт Центробанка. ЦБ является регулятором всех российских банков и финансовых учреждений. Чтобы узнать, в каком или в каких БКИ хранится ваша кредитная история, вам нужно знать свой код субъекта кредитной истории. Это своеобразный пин-код, который присваивается каждому человеку при оформлении первого кредита. Если вы знаете свой код субъекта кредитной истории, перейдите на страницу ЦККИ Центробанка РФ и заполните соответствующую форму.

Если вы не знаете код субъекта кредитной истории, вы можете обратиться в банк, в котором оформляли кредит. Иногда банки предоставляют эту информацию бесплатно, иногда – за деньги. Будьте настойчивыми.

Можно исправить плохую кредитную историю

Этот миф подразумевает, что вы обращаетесь в один из сервисов, который предлагает вам за небольшие деньги исправить вашу кредитную историю. Все подобные способы являются в лучшем случае неправдой, а в худшем – мошенничеством!

Кредитную историю можно исправить только в одном случае – если в ней допущена ошибка. По статистике ошибки в кредитных историях случаются в одном случае из тысячи. Если вам не повезло, и банк или БКИ по какой-то причине внес ошибочную информацию в вашу кредитную историю, вы можете обратиться в БКИ с требованием исправить или удалить недостоверную информацию.

В остальных случаях исправить кредитную историю можно, своевременно выполняя обязательства по оформленным кредитам и кредитным картам. Каждый новый кредит без задолженностей и просрочек будет улучшать ваш кредитный рейтинг и положительно влиять на кредитную историю.

Вся кредитная история хранится в одном месте

В России зарегистрировано несколько десятков Бюро Кредитных Историй, которые сотрудничают с коммерческими банками. Если вы брали кредит несколько раз и в разных банках, вероятнее всего, что ваша кредитная история разбита на части и хранится в разных БКИ. Как мы уже выяснили выше, вы можете узнать, в каких именно БКИ хранятся сведения о вашей кредитной истории, через сервис на сайте ЦБ РФ.

Крупнейшие БКИ в России – Национальное Бюро Кредитных Историй (НБКИ), Equifax и Объединенное Кредитное Бюро (ОКБ). Обратившись в любое из них вы с большой долей вероятности получите полную кредитную историю. Однако ряд банков сотрудничает с тем или иным БКИ на условиях эксклюзивности, поэтому сведения о некоторых ваших кредитах могут быть доступны в отчетах одних БКИ и отсутствовать в отчетах других.

С плохой кредитной историей не пустят за границу

Не стоит путать кредитную историю и долги по кредитам. Если ваша кредитная история безнадежно испорчена, но при этом все ваши обязательства по закрытым кредитам выполнены, а по текущим нет сформировавшейся задолженности, вы можете смело бронировать билеты и оформлять визу. Законодательство четко говорит о том, в каких случаях судебные приставы могут запретить вам выезд за границу – в случае, если ваши долги, в том числе по кредитам, превышают 10 000 рублей. При этом должником вас может признать только суд, а наложить запрет – судебный пристав. Для этого банку или другой кредитной организации необходимо будет обратиться в суд, а, как известно, банки не любят заниматься судебными тяжбами, им проще продать ваш долг коллекторам, которые также в суд вряд ли обратятся.

В кредитной истории не отображаются просроченные платежи меньше 7 дней

Популярный миф, который особенно распространен среди людей, работавших в банках. Даже если вы внесли платеж по кредиту на один день позже даты платежа, установленной банком, это отразится в вашей кредитной истории.

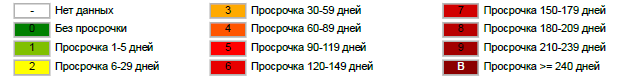

Большинство БКИ в случае с просроченными платежами по кредиту оперируют временными интервалами.

Как показано на графике, просроченные платежи от одного до пяти дней практически не влияют на ваш кредитный рейтинг. Тем не менее, рекомендуем вам избегать задолженностей более 5 дней, так как это снизит ваш кредитный рейтинг и может стать основанием для отказа в выдаче кредита в будущем.

Кредитная история хранится недолго

Популярный у молодых людей миф. Пройдет 3 или 5 лет, и мой долг по кредиту на новенький смартфон исчезнет из кредитной истории.

Кредитная история хранится в БКИ не менее 15 лет с момента внесения последней записи, а это значит, что у большинства из нас кредитная история будет храниться всю жизнь, так как каждый новый кредит, оформленный нами, автоматически обнуляет счетчик хранения кредитной истории.

Не забывайте, что если у вас есть кредитная карта, каждый месяц ваша кредитная история пополняется новыми данными, даже если вы не расплачивались картой за этот период.

У меня плохая кредитная история. Что мне делать?

Главное – не паниковать. В конце концов, это всего лишь история. Разве вы переживаете сейчас из-за плохих оценок в школе? Так и с кредитной историей — прошлого уже не вернуть, но можно исправить ошибки в будущем.

Прежде всего, если у вас есть текущие кредиты, обеспечьте своевременное исполнение обязательств по ним. Платите вовремя. Если вы не можете заплатить в указанный срок, обязательно свяжитесь с банком и расскажите об этом. Не прячьтесь, это только ухудшит ваше положение, и банк передаст ваш кредит коллекторам. А с ними дел лучше не иметь никогда.

Не забывайте – чем меньше у вас кредитов и кредитных карт, тем лучше ваша кредитная история. Такой вот парадокс. Банки не любят, когда вы часто берете кредит. Это говорит о вашем нестабильном финансовом положении и увеличивает риски формирования задолженности.

Если вы планируете взять крупный кредит, и беспокоитесь, что ваша кредитная история не позволит получить положительный ответ от банка, закройте все кредитные карты и текущие кредиты. Это значительно повысит ваши шансы на новый кредит. Банки не любят, когда вы одновременно обслуживаете несколько кредитов. Лучше один большой, чем несколько маленьких. Запомните это правило.

Не обращайтесь в компании, которые обещают исправить вашу кредитную историю. В 100% случаев вы просто выкинете деньги на ветер.

Позаботьтесь о том, чтобы предоставить в банк как можно больше документов, подтверждающих вашу платежеспособность и надежность: справки с места работы, о доходах (желательно по установленным формам 2-НДФЛ), дополнительные документы (помимо паспорта – водительское удостоверение, СНИЛС, военный билет). Чем больше документов вы можете предоставить банку, тем надежнее в его глазах вы выглядите.

Коллекторы требую долг 13 летней давности и испортили кредитную историю

Здравствуйте, моей сестре стали названивать из коллекторского агенства и требовать оплату долга по кредиту взятого еще 2004 г. Она вообще не помнит о нем, и соответственно в шоке. С 2010г она стала брать некоторые кредиты в банках. У нее была идеальная кредитная история, до момента появления звонков с требованиями оплатить долг о котором она даже не знала. Она потребовала выслать ей документы о переуступке долга. Ей прислали что то вроде «документов»(договор и её подписью, и копию её паспорта) причем уже давно не существующего банка (он то ли закрылся, то ли поменял название). Я ей говорю что б не платила так как срок давности прошел. Но они умудрились испортить ей кредитную историю. Подскажите что нужно ли вообще платить этот долг? и исправится ли история? Вообще ее кредитная история исправится после этого?

Добрый день, Виктория.

ГК РФ Статья 196. Общий срок исковой давности

1. Общий срок исковой давности составляет три года со дня, определяемого в соответствии со статьей 200 настоящего Кодекса.

В соответствии с Федеральным законом от 07.05.2013 N 100-ФЗ (в ред. от 28.12.2016) десятилетний срок, предусмотренный пунктом 2 статьи 196, начинает течь не ранее 1 сентября 2013 года. Лица, которым до дня вступления в силу Федерального закона от 28.12.2016 N 499-ФЗ судом было отказано в удовлетворении исковых требований в связи с истечением указанного срока, вправе обжаловать судебные акты в порядке и сроки, которые установлены арбитражным и гражданским процессуальным законодательством Российской Федерации.

2. Срок исковой давности не может превышать десять лет со дня нарушения права, для защиты которого этот срок установлен, за исключением случаев, установленных Федеральным законом от 6 марта 2006 года N 35-ФЗ «О противодействии терроризму».

В любом случае срок исковой давности прошел. Пишите заявление в полицию на вымогательство или самоуправство. Отстанут моментально. А вот кредитную историю они испортить не могут, так как не имеют доступа БКИ.

Добрый день. Виктория.

Здесь нужно понимать в связи с чем вообще возникла эта задолженность и была ли она вообще ранее и если была, то была ли она погашена.

Фактически если даже срок давности прошел, то информация в БКИ все равно хранится, однако надо понимать могут ли они сейчас вообще доказать факт наличия долга или нет.

Если нет, то можно подать иск в суд и обязать исправить кредитную историю, практика такая уже имеется.

Но в законе не говорится о том, что мол если срок давности прошел, то информация удаляется, такого нет.

Федеральный закон от 30.12.2004 N 218-ФЗ (ред. от 03.07.2016) «О кредитных историях»Статья 4. Содержание кредитной истории

2) в отношении обязательства заемщика, поручителя, принципала (для каждой записи кредитной истории): а) указание суммы обязательства (или предельного лимита по кредиту, предоставленному с использованием банковской карты) заемщика на дату заключения договора займа (кредита);

б) указание срока исполнения обязательства заемщика в полном размере в соответствии с договором займа (кредита);

в) указание срока уплаты процентов в соответствии с договором займа (кредита);

г) о внесении изменений и (или) дополнений к договору займа (кредита), в том числе касающихся сроков исполнения обязательств;

д) о дате и сумме фактического исполнения обязательств заемщика в полном и (или) неполном размерах;

е) о сумме задолженности по договору займа (кредита) на дату последнего платежа;

ж) о погашении займа (кредита) за счет обеспечения в случае неисполнения заемщиком своих обязательств по договору;

з) о фактах рассмотрения судом, арбитражным и (или) третейским судом споров по договору займа (кредита) и содержании резолютивных частей судебных актов, вступивших в законную силу, за исключением информации, входящей в состав дополнительной (закрытой) части кредитной истории;

и) о прекращении передачи информации, определенной настоящей статьей, в бюро кредитных историй в связи с прекращением действия договора об оказании информационных услуг или в связи с состоявшейся уступкой права требования (с указанием дат указанных событий);

к) указание вида обязательства — договор займа (кредита) или договор поручительства;

л) указание предмета залога (при его наличии) и срока действия договора залога, оценка предмета залога с указанием даты ее проведения; для поручительства — объем обязательства, обеспечиваемого поручительством, указание суммы и срока поручительства; для банковской гарантии — объем обязательства, обеспечиваемого гарантией, указание суммы и срока гарантии, а также информация о прекращении банковской гарантии в иных, отличных от окончания срока гарантии случаях;

м) информация о полной стоимости займа (кредита) в соответствии с договором займа (кредита);

Простить нельзя оставить: что делать, если ваш долг никому не нужен?

В классической картине мира кредиторы гоняются за неплательщиками, чтобы «вытрясти» из них деньги. Но что делать, когда вы точно знаете, что должны, но не знаете, кому именно?

«Мне даже в голову не приходило, что они не платили»

Весной этого года Наталья (имя изменено) обратилась в банк за кредитом. Она собиралась покупать недвижимость, и ей не хватало определенной суммы. «Это был мой зарплатный банк уже давно, — говорит она. — Я была там «своим» клиентом, они видели все мои доходы и поступления. Я была уверена, что с кредитом у меня проблем не будет». Однако в банке ей отказали. И как «своему» клиенту посоветовали проверить кредитную историю.

Через портал «Госуслуги» она сделала запрос в кредитные бюро, получила кредитную историю и обомлела — там был указан непогашенный кредит 15-летней давности.

Наталья вспомнила, что действительно брала в 2005 году в другом банке кредит на 20 тыс. рублей. По ее словам, брала не для себя: нужно было помочь близким людям, которым срочно нужны были деньги. Передала им полученную в банке сумму, график платежей и выбросила историю из головы. «Мне даже в голову не приходило, что они не платили, — рассказывает она. — Мне ни разу не звонили из банка, не приходило никаких сообщений, и я была уверена, что все в порядке».

Наталья встретилась с этими людьми, и те признались, что действительно не вернули банку деньги. Наталья отправилась в кредитную организацию, чтобы погасить этот долг. Однако там ей сообщили, что долг уже давно продали коллекторам. «Название коллекторской компании написали на бумажке — мол, ищите их и возвращайте долг им», — говорит Наталья.

Поиск коллекторской компании в Интернете закончился неудачей: Наталья выяснила, что несколько лет назад она была ликвидирована. «Я позвонила на горячую линию ЦБ, — продолжает Наталья. — Мне дали номер телефона ФССП (это регулятор коллекторского рынка. — Прим. ред.). А там сказали, что по мне никаких исполнительных производств не возбуждено. Круг замкнулся».

Круг замкнулся, кредитная история испорчена, как ее исправить — непонятно. И Наталья написала в Банки.ру с просьбой помочь ей найти своего кредитора.

Ищет редакция, ищут коллекторы

Редакция Банки.ру обратилась в Национальную ассоциацию профессиональных коллекторских агентств (НАПКА) с просьбой помочь Наталье выяснить, у кого теперь в итоге находится ее долг, и разобраться, что нужно предпринимать. НАПКА разослала соответствующие запросы своим участникам, однако пока компания, у которой может оказаться долг Натальи, не нашлась. В процессе поисков обнаружили полную тезку Натальи (Ф. И. О. и дата рождения совпали) с гораздо более внушительным долгом. Однако город и паспортные данные, к счастью, не совпали. Поиски продолжаются.

Если в итоге коллектор — кредитор Натальи — найдется, то история завершится быстро и относительно безболезненно. Она вернет злосчастные 20 тыс. рублей, перестанет быть должником и исправит кредитную историю. Может быть, что первоначальная коллекторская компания, которая выкупила ее долг у банка, в трудные для себя времена продала его другой компании в числе прочих активов.

Но возможен и другой вариант: актуального кредитора Натальи найти так и не удастся, для исправления кредитной истории придется попотеть.

Эта история вызывает много вопросов, и мы попросили участников рынка их прокомментировать.

1. Почему в кредитной истории не оказалось записей о, возможно, неоднократной перепродаже долга?

Коллекторская компания при приобретении прав требования по кредиту становится таким же кредитором, как банк, и обязана передавать информацию о кредите в то же бюро, в которое ее передавал банк. Скорее всего, считает директор по маркетингу НБКИ Алексей Волков, в нарушение требований закона коллектор или не сделал необходимую запись в кредитной истории, или передал ее в другое БКИ. Выяснить это можно, запросив полную информацию о кредитных историях в Центральном каталоге кредитных историй Банка России.

Примечательно, что санкции за такое нарушение в законодательстве не прописаны и остаются на усмотрение надзорного органа. Напомним, что надзорным органом для коллекторского рынка является ФССП, для банков — Банк России. Туда можно подать жалобу. Впрочем, если коллекторская компания ликвидирована, наказывать уже некого.

2. Куда обращаться, если коллекторская компания, купившая долг, больше не существует на рынке, а долг надо возвращать?

3. Почему кредиторы могут не звонить с требованием вернуть долг?

«Основная причина, почему так происходит, — это неактуальные контактные номера, — говорит Борис Воронин. — Должник сменил телефон, не уведомил об этом кредитора (банк или МФО), как он обязан это делать, и в итоге связь с ним потеряна. Кроме того, кредитор, первичный или вторичный, не обязан звонить или писать, это остается на его усмотрение».

4. Могли ли коллекторы не сообщать о долге, чтобы «накрутить» проценты, штрафы и пени?

По словам Бориса Воронина, коллекторы никогда не начисляют пени и штрафы — это прописано в договоре цессии с каждым кредитором. «Именно по этой причине для многих должников продажа долга является первым шагом на пути исправления кредитной истории, — указывает он. — Помимо отсутствия пеней должнику предлагаются индивидуальные условия погашения».

5. Если долг удалось погасить, как внести запись в кредитную историю?

По словам Алексея Волкова, заемщик может оспорить информацию в бюро кредитных историй, где хранятся последние по времени сведения о кредите. Для этого нужно сделать официальный запрос в бюро и написать заявление с перечислением недостоверных данных. «Далее уже само бюро обращается к кредиторам и проверяет справедливость претензий, — отмечает он. — Если все подтверждается, кредитная история корректируется. Но если кредитор, в данном случае коллекторская компания, не согласится с претензиями, заемщику придется обращаться за исправлением кредитной истории в суд».

6. Если в итоге отыскать конечного кредитора не удастся и долг вернуть будет некому — придется всю жизнь жить с плохой кредитной историей?

По словам Бориса Воронина, если после обращения к первичному кредитору и после поиска через НАПКА результатов нет, есть четкое понимание, что вторичный кредитор больше не присутствует на рынке и он не реализовывал свои активы в виде долговых портфелей, то необходимо начать процесс корректировки записи в бюро кредитных историй через суд. Однако стоит помнить, что любое бюро проводит тщательную проверку, а суд принимает окончательное решение. Таким образом, воспользоваться этим правом в мошеннических целях не получится.

7. Какие шаги нужно предпринять, чтобы откорректировать свою кредитную историю через суд?

Процесс корректировки простой, но может занять время, отмечает Борис Воронин.

1. Субъект кредитной истории (заемщик, должник) должен обратиться во все бюро кредитных историй, где есть неверная или устаревшая информация о нем, с оспариванием.

2. Каждое бюро кредитных историй в течение 30 дней со дня получения заявления, проводит проверку информации, направляя соответствующий запрос источнику — кредитору. В случае отсутствия письменного ответа или если кредитор или коллектор пропал или закрылся, бюро кредитных историй направляет субъекту кредитной истории ответ о том, что кредитная история оставлена без изменений в связи с тем, что источник формирования кредитной истории не сообщил о подтверждении или опровержении оспариваемой информации.

3. Если запись в кредитной истории не исправлена, то заемщик/должник обращается в суд — обязательно с приложением ответа бюро кредитных историй по процедуре оспаривания. Суд принимает решение исправить кредитную историю.

4. Бюро кредитных историй вносит изменения в запись кредитной истории заемщика, должника по решению суда.

Необходимость обращаться в суд в такой ситуации обусловлена тем, что согласно закону «О кредитных историях» БКИ не могут самостоятельно вносить изменения в кредитную историю.

«Стоит понимать, что, если кредитор отмолчался на запрос бюро кредитных историй, то изменение записи в кредитной истории по решению суда не означает, что долг списывается, — предупреждает Борис Воронин. — Кредитор может объявиться и взыскать долг через суд и/или обновить данные в кредитной истории».

8. Какие еще возможны варианты возврата долга, когда кредитор неизвестен?

Таким вариантом, очень условным, который можно рассмотреть в качестве временного решения, может быть депозит нотариуса. Он позволяет преодолеть затруднения, которые возникли на пути исполнения обязательства, таким образом избежать возможных пеней и штрафных санкций за просрочку.

«Иногда должник готов, но не может перечислить денежные средства непосредственно кредитору, — объясняет ведущий юрист правового бюро «Олевинский, Буюкян и партнеры» Артем Кадников. — Так бывает, когда ему неизвестно местонахождение кредитора или его банковские реквизиты. Случается, что по ряду причин кредитор и вовсе уклоняется от принятия исполнения обязательства. Это может делаться для наращивания кредиторской задолженности, а в случае банкротства — чтобы затянуть процедуру. Именно для таких, по большей части исключительных случаев, закон и предусмотрел возможность внесения денежных средств на депозитный счет нотариуса».

Законодательство предусматривает возможность внесения денежных средств на депозит нотариуса, если вернуть долг непосредственно кредитору по тем или иным причинам невозможно. При этом необходимо понимать, что закон требует от должника, а в случае банкротства гражданина — финансового управляющего, предпринять все возможные меры для перечисления денежных средств кредитору. «Как следствие, на практике нотариусы весьма неохотно принимают денежные средства на депозит, ссылаясь на недостаточность предпринятых мер, — указывает Артем Кадников. — Заметим, что по сути внесение средств на депозит нотариуса не приведет к погашению долга и уж точно не исправит кредитную историю».