Резерв предстоящих расходов что относится

Счет 96. Резервы предстоящих расходов

Опытные предприниматели и руководители компаний стараются создать некий финансовый запас. В будущем зарезервированные суммы могут быть использованы в счет расходов компании, например, для выплаты отпускных или проведения гарантийного ремонта. Для аккумулирования информации по таким операциям используется счет 96 «Резервы предстоящих расходов».

Счет 96: основная информация

Предприятие имеет право самостоятельно определить порядок использования счета 96 в бухучете. Чаще всего резервный запас средств необходим организациям, которые занимаются оказанием услуг или торговлей, где есть немалый штат сотрудников. Учитывая перечисленные нюансы, можно отметить, что резервы предстоящих затрат компании состоят из:

Расчетная база для формирования резерва определяется с учетом сразу нескольких факторов. Здесь принимаются во внимание суммы прошлых периодов, связанных с использованием основных средств, оборудования. Обязательно определяется возможный процент брака. Также для расчета используется статистика прошлых периодов по гарантийному ремонту.

Резервная годовая сумма по гарантийному ремонту не должна превышать среднюю арифметическую сумму аналогичных ремонтов за три прошлых года.

После того, как размер резерва на год определен, можно рассчитать сумму помесячных и поквартальных отчислений. Для этого достаточно разделить итоговое число на 12 (количество месяцев), либо на 4 (количество кварталов). Здесь предприятие самостоятельно определяет, какой вариант формирования запасов его больше устраивает.

Возможность использования счета 96 и порядок его формирования должны быть прописаны в учетной политике компании.

Типовые бухгалтерские проводки со счетом 96

В бухучете счет 96 относится к категории пассивных – сальдо по нему формируется лишь в кредитовой части баланса. Существует ряд стандартных проводок по счету – В ПБУ представлены следующие операции:

Формирование и учет резервов предстоящих расходов

Резервы предстоящих расходов (РПР) – это средства, которые предполагается направить в дальнейшем на выплаты по будущим отпускам, вознаграждениям за выслугу лет. Деньги также могут тратиться на ремонт оборудования, различные производственные траты. Средства необходимо правильно учитывать. Инструкцией №157н по бюджетному учету установлена необходимость фиксирования в учетной политике применяемого порядка резервирования.

Вопрос: Как отразить в учете организации затраты на капитальный ремонт объекта основных средств (ОС), если в налоговом учете создается резерв предстоящих расходов на ремонт?

Стоимость капитального ремонта объекта ОС, осуществленного подрядной организацией, составила 960 000 руб. (в том числе НДС 160 000 руб.). Ремонт проведен и оплачен в III квартале. Иных затрат на ремонт объектов ОС в течение года организация не понесла.

Промежуточная бухгалтерская отчетность составляется ежеквартально.

В налоговом учете применяется метод начисления, отчетными периодами признаются I квартал, полугодие, девять месяцев календарного года, сумма годового резерва на ремонт установлена в размере 700 000 руб.

Посмотреть ответ

Как и для чего нужно формировать РПР?

В пункте 302.1 Инструкции №157н сказано о том, что предприятие имеет право на создание резерва будущих трат. Нужно это для равномерного распределения трат в дальнейшем. Резерв создается по следующим обязательствам:

Вопрос: Как отразить в учете организации оценочное обязательство, признаваемое в связи с возникновением у работников права на оплачиваемые отпуска, если для целей налогообложения прибыли формируется резерв предстоящих расходов на оплату отпусков?

Сумма оценочных обязательств, признанных расходом в связи с возникновением у работников права на отпуск в соответствии с законодательством РФ (с учетом страховых взносов), за отчетный период составила 550 200 руб. В налоговом учете применяется метод начисления. Сумма резерва на оплату отпусков, отнесенного на расходы данного периода в налоговом учете в соответствии с нормами гл. 25 НК РФ, составила 300 000 руб.

Посмотреть ответ

В Инструкции №157н сказано, что предприятие обязано отразить в учетной политике факт формирования резервов. Во внутренних документах предприятия нужно также зафиксировать следующую информацию:

ВНИМАНИЕ! Средства из резервного фонда могут направляться только на те цели, для которых он создан.

Резерв предстоящих расходов формируется со следующими целями:

ВАЖНО! Следует отличать резервы, фиксируемые в бухучете, от резервов, образованных с целью учета. Последние образуются для снижения налогооблагаемой базы.

Является ли обязательным создание РПР?

Обязательно ли формировать РПР? В нормативных актах отсутствует точный ответ на этот вопрос. В пункте 302.1 Инструкции сказано, что виды создаваемых резервов компания определяет сама. Однако они должны соответствовать имеющейся учетной политике. Там же указаны виды трат, на которые резервные средства направляться не могут.

Если у предприятия есть отложенные обязательства, очень желательно создавать РПР. Без этого пункта отчетность полноценной не будет. Минфин РФ рекомендует фиксировать в отчетности резервы:

ВАЖНО! Резервы могут не создавать субъекты малого бизнеса, которые не выпускают акции.

ВНИМАНИЕ! Для бухгалтерского учета создание резервов является обязательным. При ведении налогового учета решение об образовании резерва принимает руководство предприятия.

Порядок формирования РПР

Порядок создания РПР установлен ПБУ 8/2010. Предприятия могут формировать резервы на:

Как правило, резервы создаются на выплату отпускных. Связано это с тем, что данные выплаты распределяются на протяжении всего года неравномерно.

Формирование резерва предстоящих расходов можно подразделить на следующие ступени:

Порядок создания резервов устанавливается на основании учетной политики предприятия.

Бухучет и используемые проводки

Использование счетов при формировании резерва зависит от того, куда именно пойдут средства:

Резервы фиксируются на счете 96. Рассмотрим типичные проводки, отражаемые на нем:

При расчете годовой суммы резерва нужно учитывать все платежи. В частности, нужно предусмотреть взносы в Пенсионный фонд, ФСС.

Пример

Ежегодный ФОТ, включающий страховые платежи, составляет 900 тысяч рублей. Размер отпускных и различных взносов составляет 80 тысяч рублей. Необходимо рассчитать % начислений в резервный фонд. Для этого проводятся следующие расчеты:

80 тысяч/900 тысяч/12*100% = 0,74%

Дальше нужно определить объем отчислений в месяц:

900 тысяч*0,74% = 6 660 рублей

Именно 6 660 рублей нужно каждый месяц перечислять в резервный фонд.

Бухгалтерские проводки будут следующими:

Последние две проводки используются при наступлении отпуска.

Резервы предстоящих расходов в бухгалтерском учете учреждения

Вольхина Ю.В., руководитель проекта «Контур-Бухгалтерия Бюджет»

Объекты и схемы учета материалов, основных средств или расчетов с контрагентами прозрачны, потому что близки к реалиям жизни. Но когда бухгалтер начинает работать с будущими периодами, предстоящими расходами, иллюзорность объектов и событий вносит путаницу. Такие участки учета требуют особого внимания.

Зачем нужны резервы предстоящих расходов

Данное понятие впервые появилось в Инструкции № 157н от 01.12.2010 и описывает суммы, для которых нельзя определить величину или время исполнения. Это слабо прогнозируемые статьи расходов, тем не менее их нужно каким-то образом относить на финансовый результат учреждения. Резервы предстоящих расходов и платежей формируются именно для того, чтобы равномерно распределять такие суммы в течение года. Подход к их учету особый и не всегда понятный даже опытным бухгалтерам.

Инструкция № 157н не обязывает учреждения закладывать такие расходы на будущее, но, учитывая рекомендации Минфина России (письмо № 02-07-07/28998 от 20.05.2015) формировать резервы все-таки стоит для некоторых видов затрат:

Суммы отпускных и компенсаций — самый наглядный и распространенный вид предстоящих расходов. Подробные разъяснения по ним дал Минфин России в том же письме № 02-07-07/28998.

В каждом учреждении может быть свой перечень предстоящих расходов. Важно, чтобы он был зафикисрован в учетной политике с указанием вида резерва, даты его создания, периодичности расчета (раз в месяц, квартал или год) и пр.

Резерв предстоящих расходов vs расходы будущих периодов

Несмотря на то что оба понятия определяют суммы, которые будут потрачены в будущем, существует определенная разница в содержании и учете этих расходов.

В отличие от резервов, расходы будущих периодов — это уже начисленные учреждением суммы. Размер этих затрат определен, они относятся к одному или нескольким периодам в будущем и в бухгалтерском учете признаются согласно датам

В бухгалтерском учете доходы такого типа отражаются на счете 0 401 40 000 (п. 301 Инструкции № 157н от 01.12.2010). Когда наступает период, к которому относятся ранее учтенные доходы, суммы переходят на текущие доходы учреждения.

Резервы предстоящих доходов и платежей отличаются прежде всего тем, что нельзя точно спрогнозировать величину и/или время исполнения: будут ли они потрачены полностью, во II или в III квартале и пр.

Учет резервов предстоящих расходов

Резервы предстоящих расходов и платежей зачисляются на отдельный счет 0 401 60 000 (п. 302 Инструкции № 157н). Анализ потраченных средств по этому счету позволяет учреждению определять резервные суммы, чтобы покрыть отложенные обязательства.

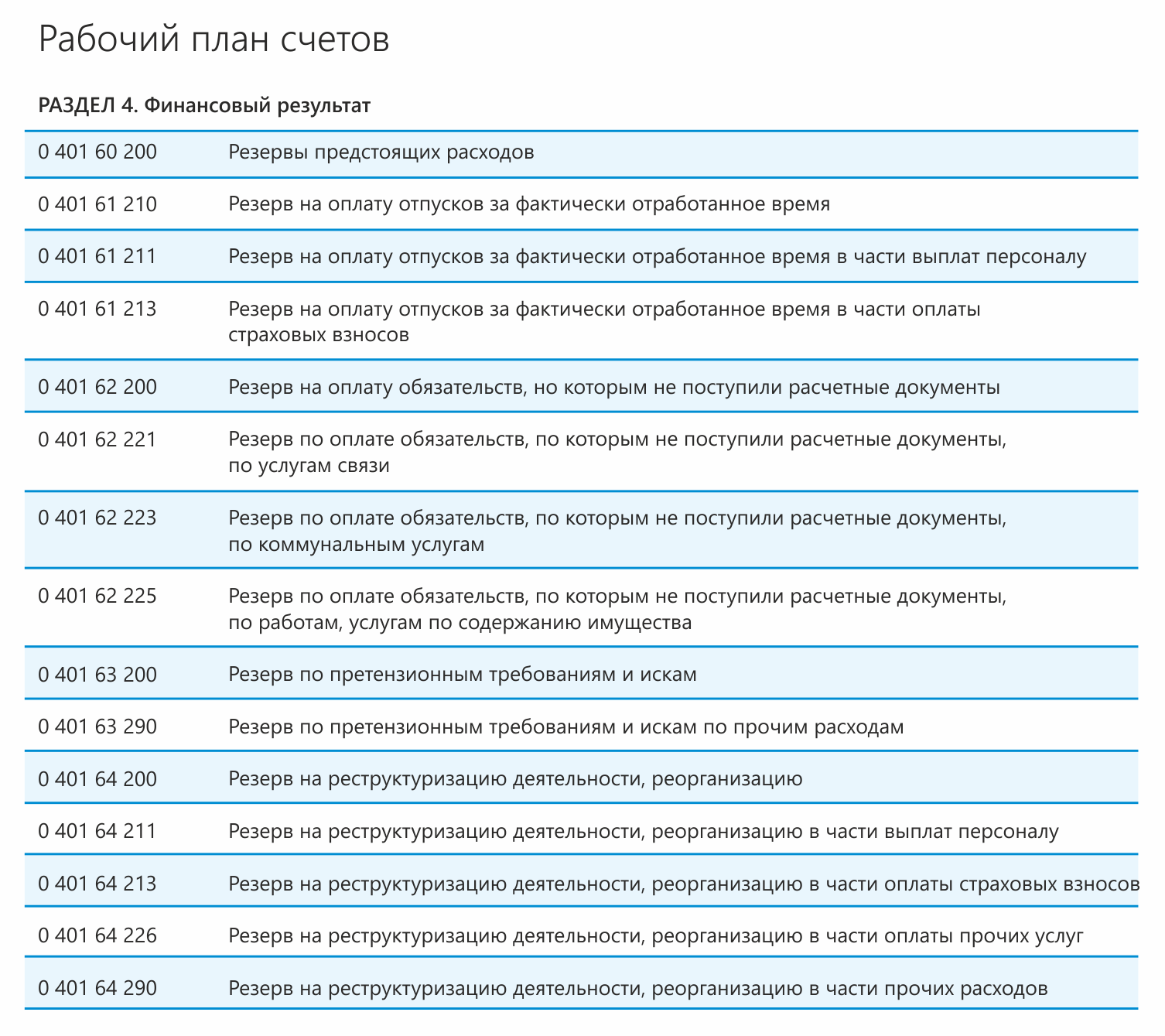

Минфин России в письме от 20.05.2015 № 02-07-07/28998 «О порядке отражения в учете операций с отложенными обязательствами» рекомендует учреждениям детализировать счет и в приложении № 1 приводит пример такой детализации.

Рис. 1. Рабочий план счетов

Учреждение может разработать собственную детализацию расходных статей, но ее также следует утвердить в учетной политике учреждения.

Чтобы в бухгалтерском учете правильно отразить операции по счету, надо опираться на положения инструкции, соответствующей типу учреждения:

— для казенных — Инструкция № 162н от 06.12.2010;

— для бюджетных — Инструкция № 174н от 16.12.2010;

— для автономных — Инструкция № 183н от 23.12.2010.

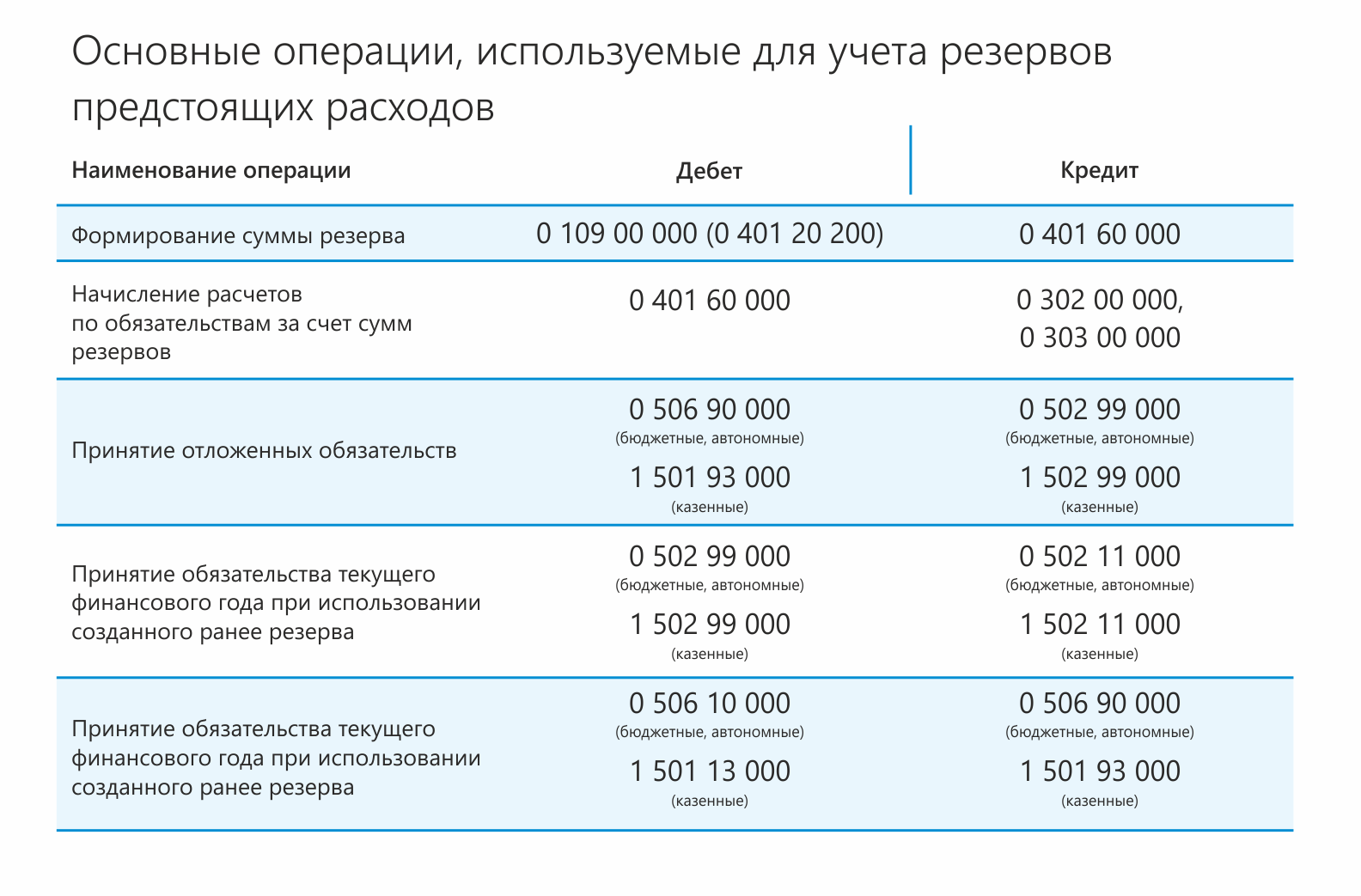

Рис. 2. Основные операции, используемые для учета

Счет 401 60 требует равномерно относить расходы на финансовый результат. С учетом трудозатрат учреждение может установить удобную для него периодичность — раз в месяц или реже.

Учреждение вправе менять или списывать суммы резервов. Их корректировка проводится с опорой на результаты инвентаризации в порядке, утвержденном учетной политикой. Изменяется сумма резерва той же операцией, что используется при формировании, но методом «красное сторно».

Резерв можно потратить только на те цели и обязательства, для которых он и был сформирован. Если резерв не был израсходован в отчетном году, остаток надо скорректировать и перенести на следующий год на ту же статью расходов. Если такого же вида затрат учреждение не планирует, резервная сумма должна быть скорректирована.

Пример. МАУ «Петровская районная школа искусств» на 30 июня 2017 года начислило резервы предстоящих расходов на отпускные выплаты — 400 000 рублей и уплату страховых взносов — 120 000 рублей. Резервы были сформированы из средств, полученных от коммерческой деятельности.

В августе 2017 года пять сотрудников отправились в отпуск. Бухгалтерия начислила им отпускные в сумме 90 000 рублей, сумма страховых взносов составила 27 000 рублей.

Данные операции будут выглядеть так:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Отражены затраты по формированию резерва расходов на отпускные выплаты | 2 109 61 211 2 109 60 213 | 2 401 61 211 2 401 61 213 | 400 000 120 000 |

| Отражены обязательльства по формированию резервов на отпускные выплаты сотрудникам и страховым взносам | 2 506 90 211 2 50690 213 | 2 502 99 211 2 502 99 213 | 400 000 120 000 |

| Начислены отпускные | 2 401 61 211 | 2 302 11 000 | 90 000 |

| Начислены страховые взносы во внебюджетные фонды | 2 401 61 213 | ||

| Уменьшено отложенное обязательство по отпускным выплатам методом «красное сторно» | 2 506 90 211 2 506 90 213 | 2 502 99 211 2 502 99 213 | (90 000) (70 000) |

Несмотря на очевидную пользу, резервы предстоящих расходов — достаточно трудоемкий участок учета. Хорошим подспорьем для бухгалтера будет автоматизация этих процессов. Современные учетные программы позволяют отслеживать суммы резервов, корректно разносить их по счетам и учитывать при подготовке отчетности.

Резерв предстоящих расходов что относится

Счет 96 «Резервы предстоящих расходов»

Счет 96 «Резервы предстоящих расходов» предназначен для обобщения информации о состоянии и движении сумм, зарезервированных в целях равномерного включения расходов в затраты на производство и расходы на продажу. В частности, на этом счете могут быть отражены суммы:

предстоящей оплаты отпусков (включая платежи на социальное страхование и обеспечение) работникам организации;

на выплату ежегодного вознаграждения за выслугу лет;

производственных затрат по подготовительным работам в связи с сезонным характером производства;

на ремонт основных средств;

предстоящих затрат на рекультивацию земель и осуществление иных природоохранных мероприятий;

на гарантийный ремонт и гарантийное обслуживание.

Резервирование тех или иных сумм отражается по кредиту счета 96 «Резервы предстоящих расходов» в корреспонденции со счетами учета затрат на производство и расходов на продажу.

Правильность образования и использования сумм по тому или иному резерву периодически (а на конец года обязательно) проверяется по данным смет, расчетов и т.п. и при необходимости корректируется.

Аналитический учет по счету 96 «Резервы предстоящих расходов» ведется по отдельным резервам.

Счет 96 «Резервы предстоящих расходов»

корреспондирует со счетами:

по дебету по кредиту

23 Вспомогательные 08 Вложения во внеоборотные

28 Брак в производстве 20 Основное производство

29 Обслуживающие 23 Вспомогательные

производства и хозяйства производства

51 Расчетные счета 25 Общепроизводственные

52 Валютные счета расходы

69 Расчеты по социальному 26 Общехозяйственные

страхованию и обеспечению расходы

70 Расчеты с персоналом по 29 Обслуживающие

оплате труда производства и хозяйства

76 Расчеты с разными 44 Расходы на продажу

дебиторами и кредиторами 97 Расходы будущих периодов

Отражение резервов предстоящих расходов в учете

Резервирование будущих расходов: обязанность или добрая воля?

В налоговом учете (НУ) резервы предстоящих расходов (РПР) создаются на добровольной основе. Однако создать тот или иной резерв может только налогоплательщик, учитывающий все доходы и расходы методом начисления. Для компаний, применяющих кассовый метод, процедура резервирования не предусмотрена.

Налоговые РПР можно разделить на несколько групп:

В бухгалтерском учете (БУ) не всё так однозначно — с 2011 года (приказ Минфина России от 24.12.2010 № 186н) РПР можно создавать с учетом следующего:

Как учесть резерв на ремонт ОС в налоговом учете, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ бесплатно.

Таким образом, РПР можно подразделить на 3 группы:

Организация учета резервов предстоящих расходов

Каждый РПР обладает своими индивидуальными учетными особенностями. Например:

Как определить итоговый размер отчислений в ремонтный резерв, узнайте из материала «Создание резерва на ремонт основных средств (нюансы)».

Проверьте, правильно ли вы отображаете резерв под снижение стоимости запасов с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как создать и скорректировать материальный резерв, читайте в статье «Учет резервов под снижение стоимости материальных ценностей».

Примеры расчета гарантийного резерва в зависимости от отраслевой принадлежности компании см. в материале «Резерв на гарантийный ремонт в бухгалтерском учете».

Итоги

Прежде чем сформировать резервы предстоящих расходов, необходимо уточнить в законодательстве возможность такой процедуры и порядок формирования резерва. Следует помнить, что каждый РПР имеет индивидуальные учетные нюансы.