Рейтинг нра что это

Национальное Рейтинговое Агентство

Национальное Рейтинговое Агентство (НРА) — одно из старейших российских рейтинговых агентств. Осуществляет свою деятельность с 2002 года, когда начинало свой путь как экспериментальный рейтинговый проект в рамках саморегулируемой организации. С 2004 года агентство развивается самостоятельно под брендом «Национальное Рейтинговое Агентство».

В сентябре 2010 года НРА в числе первых рейтинговых агентств прошло аккредитацию при Министерстве финансов. C 12 сентября 2019 года входит в Реестр кредитных рейтинговых агентств Банка России. Присваивает кредитные рейтинги страховым компаниям и организациям нефинансового сектора, а также некредитные рейтинги (надежности и качества услуг) негосударственным пенсионным фондам (НПФ), управляющим компаниям, инвестиционным компаниям, регистраторам и депозитариям.

Шкала рейтингов НРА

«AAA» — наивысшая степень кредитоспособности / финансовой устойчивости. Соответствует кредитоспособности финансовых обязательств Правительства Российской Федерации. Способность своевременно и полностью выполнять свои финансовые обязательства при минимальной чувствительности к изменениям экономической конъюнктуры, операционной, финансовой и регуляторной среды.

«AA+», «AA», «AA-» — высокая степень кредитоспособности / финансовой устойчивости. Способность своевременно и полностью выполнять финансовые обязательства при очень низкой чувствительности к изменениям экономической конъюнктуры, операционной, финансовой и регуляторной среды.

«A+», «A», «A-» — умеренно высокая степень кредитоспособности / финансовой устойчивости. Способность своевременно и полностью выполнять финансовые обязательства, при низкой чувствительности к изменениям экономической конъюнктуры операционной, финансовой и регуляторной среды.

«BBB+», «BBB», «BBB-» — средняя степень кредитоспособности / финансовой устойчивости. Способность своевременно и полностью выполнять финансовые обязательства оценивается как достаточная, однако существенные неблагоприятные изменения экономической конъюнктуры, операционной и/или регуляторной среды, могут привести к ее ухудшению.

«BB+», «BB», «BB-» — умеренно низкая степень кредитоспособности / финансовой устойчивости. Способность своевременно и полностью выполнять финансовые обязательства оценивается как приемлемая, однако незначительные неблагоприятные изменения экономической конъюнктуры, операционной и/или регуляторной среды с высокой вероятностью приведут к ее ухудшению.

«B+», «B», «B-» — низкая степень кредитоспособности / финансовой устойчивости. Финансовые обязательства в высокой степени подвержены риску неисполнения; способность исполнять обязательства зависит от того, насколько благоприятной будет рыночная и экономическая конъюнктура, в случае ее неблагоприятных изменений вероятность невыполнения финансовых обязательств оценивается как высокая.

«CCC» — недостаточная степень кредитоспособности / финансовой устойчивости. Высокая чувствительность к воздействию неблагоприятных изменений экономической конъюнктуры, операционной и/или регуляторной среды, которые практически неизбежно приведут к ухудшению способности исполнять свои финансовые обязательства.

«CC» — очень низкая степень кредитоспособности / финансовой устойчивости. Уровень риска оценивается как крайне высокий. В случае отсутствия существенных благоприятных для рейтингуемого лица изменений условий ведения деятельности, вероятность неисполнения финансовых обязательств оценивается как очень высокая.

«С» — критически низкая степень кредитоспособности / финансовой устойчивости. Уровень риска оценивается как максимальный. Вероятность неисполнения финансовых обязательств оценивается как крайне высокая.

Что такое страховой рейтинг НРА

Национальное рейтинговое агентство: история, критерии оценки

Рейтинги крайне важны для участников рынка: они позволяют объективно оценить состояние дел в той или иной сфере экономики. Аналитики давно сошлись во мнении, что сбором и обработкой информации должны заниматься беспристрастные игроки. При всех минусах такой системы (рейтингуемые сами платят за анализ), другие альтернативы оказались нежизнеспособными. В статье мы уже писали про рейтинговое агентство Эксперт РА в статье “ Рейтинг страховых компаний от Эксперт РА: краткая инструкция к применению “, а сегодня на очереди Национальное Рейтинговое Агентство.

Национальное Рейтинговое Агентство (НРА) – один из старейших субъектов рейтингования в России. Оценки организации признаны профессиональными участниками рынка и используются для анализа рисков в инвестиционной деятельности. После двухлетнего перерыва компания получила аккредитацию при Центробанке в 2019 году.

Несколько слов о деятельности НРА

Точкой отсчёта принято считать 2002 год, когда компания начала свою деятельность в рамках СРО как экспериментальный проект. В 2004 году сформировался бренд НРА, как хозяйственное общество, действующий поныне. Для включения в рейтинги организация должна заключить с агентством договор и представить пакет документов. На их основе проводится рейтинговый анализ и интервью.

Решение о присвоении уровня кредитоспособности (финансовой устойчивости) принимает комитет. До публикации пресс-релиза его текст согласовывается с рейтингуемым лицом в целях недопущения нарушения конфиденциальности.

Интересный факт! Решение рейтингового комитета НРА может быть обжаловано в апелляционном порядке.

Общие критерии рейтингования субъектов:

Как давно аккредитовано НРА?

Агентство одним из первых получило аккредитацию в 2010 году при Минфине РФ и успешно вело деятельность до 2017 года. В дальнейшем организация продолжала работу на более низком уровне, её выводы не признавались Центробанком России. В сентябре 2019 года НРА включили в Реестр кредитных рейтинговых агентств при ЦБ РФ.

Основные рейтинги НРА:

Отзыв аккредитации: продолжительность и причины

В 2017 году НРА не получило аккредитацию при Центробанке РФ, поэтому с 13.01.2017 не присваивало кредитные рейтинги организациям. Регулятор вернул право на занятие данной деятельностью лишь в сентябре 2019 года. Причина отзыва аккредитации – изменение национальных правил рейтингования, что связано с международным давлением, оказанным на Россию в 2014 году.

Закон «О деятельности кредитных рейтинговых агентств» передал контроль над отраслью Банку России. Впервые НРА обратилось к регулятору в конце 2016 года, однако в аккредитации было отказано. О конкретных причинах официально не сообщалось, но, возможно, камнем преткновения стали методики рейтингования и другие причины. После длительного сближения позиций противоречия были устранены.

Методика оценки и рейтингования страховщиков

НРА присваивает компании определенную степень финансовой устойчивости или кредитоспособности. Наивысшей оценкой является «ААА», а наименьшей – «D» (дефолт). Для страховых компаний существует собственная методология, редакция которой обновлена в июле 2020 года.

Для рейтингования используется следующая информация:

НРА применяет стандарты МСФО, GAAP и РСБУ в определении рейтинга страховщика. Запрашивается аудиторское и актуарное заключение за 3 последних года, методики управления рисками компании, официальная макроэкономическая статистика и иные данные. Дополнительная оценка даётся информации, полученной из публичных источников, касающаяся финансовой и нефинансовой сферы.

Если данных недостаточно, НРА отказывается от присвоения рейтинга. Подобная ситуация в теории возможна, но на практике встречается редко. Если же оценка была присвоена ранее, а для её поддержания недостаточно информации, происходит отзыв кредитного рейтинга.

Учитываются различные допущения:

В 2020 году рейтинги присвоены только трём страховщикам. Проанализировав их, можно сделать выводы, что внимание уделяется различным факторам:

Можно ли доверять оценкам НРА?

Агентство всесторонне изучает деятельность рейтингуемой организации: позиции на рынке, репутацию, методы контроля и управления. Столь широкая оценка разнообразных аспектов позволяет комплексно взглянуть на положение субъекта. НРА учитывает и допущения, то есть факторы, которые могут оказать влияние на финансовую стабильность. Богатая история агентства, зрелый и многогранный подход, адаптация к российским реалиям делают оценки организации весьма объективными и качественными.

Кому нужны рейтинги?

Финансовый кризис 2007-2009 гг. показал, что ранжирование компаний далеко не всегда объективно показывает их реальный уровень надёжности. Однако рейтинги необходимы в первую очередь инвесторам и контрагентам для оценки риски вложений и перспектив их возврата. Учитывая высокую сложность проводимых процедур, для понимания процессов требуется специальная подготовка.

Клиенту страховой организации в первую очередь важно, чтобы обязательства, принятые на себя субъектом, были исполнены вовремя в полном объёме. Кредитный рейтинг имеет второстепенное значение, поскольку граждане не владеют системой оценки.

Масштабных исследований на эту тему не проводилось, но можно предположить, что для простых пользователей первостепенна стоимость полиса и качество сервиса. А эти параметры с кредитным рейтингом напрямую не связаны.

Рейтинг по версии портала Calmins.com

Мы стараемся в наших обзорах подробно рассказать о всех возможных показателях, которые используются в страховой отрасли, и которые могут быть интересны и полезны потенциальному клиенту – страхователю.

В настоящее время наша команда разрабатывает рейтинг по версии информационно-аналитического портала calmins.com – Обдуманное страхование, который будет динамически обновляться и базироваться на взаимодействии нас и наших читателей с рынком страховщиков. Мы хотим дать оценку страховым компаниям и их продуктам, в первую очередь, с точки зрения понятности и доступности для потребителя, открытости – отвечать на вопросы от клиентов и информационных ресурсов (в том числе и нас), скоростью и качеством ответа на вопросы читателей и т.д.

Кроме того, мы дополнительно будем учитывать и другие рейтинги: планируется для оценки использовать народный рейтинг Банки.ру и Экспертного агентства “Эксперт РА”.

Будем рады услышать ваши предложения, которые можете оставить в комментариях к статье, либо написать нам на почту info@calmins.com.

Оставайтесь с нами! Актуальная и полезная информация о страховании на нашем портале!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Рейтинговые агентства

Кредитное рейтинговое агентство

Рейтинговое агентство — компания, которая оценивает платежеспособность финансовых учреждений, качество управления активами, корпоративный менеджмент и своевременность расчета по обязательством. Самый известный и востребованный продукт рейтинговых агентств – кредитный рейтинг. Показатель рассчитывается как в разрезе отдельно взятой компании, так и по государству в целом и выражает оценку платежеспособности.

Международные рейтинговые агентства

Международные рейтинговые агентства играют стратегическую роль в мировой экономике. Их оценочная деятельность формирует степень доверия к банковским структурам, привлекательность отдельных компаний или целых государств для инвесторов, повышает или понижает шансы получить кредит.

Несмотря на огромное влияние на мировую экономику каждое рейтинговое агентство изначально создавалось и работает как коммерческая структура. Основная цель таких организаций – прибыль, вне зависимости от работы в международном или национальном масштабе. Этот факт – основная причина сомнений в объективности рейтинговых агентств.

Национальное рейтинговое агентство

В РФ на сегодняшний день есть 4 аккредитованных рейтинговых агентства. Национальное рейтинговое агентство (далее НРА) считается одним из ведущих агентств Российской Федерации. Несмотря на то, что НРА функционирует с 2002 года, оно было включено Банком России в реестр кредитных рейтинговых агентств лишь в 2019 году. За 14 лет работы компания прошла длинный путь. От рейтингового проекта в экспериментальном формате организация выросла в самостоятельный бизнес-проект с высоким уровнем эффективности и рентабельности.

Крупнейшие рейтинговые агентства

Самыми авторитетными в рейтинге рейтинговых агентств считаются так называемые компании «большой тройки», среди которых Fitch Ratings, Moody s, а также Standard & Poor’s. По приблизительным оценкам на их отчеты приходится приблизительно 95% всего рынка оценочных услуг международного масштаба. Именно эти компании присваивают кредитные рейтинги самым востребованным среди инвесторов компаниям и государствам. Фактически, такие возможности дают главным рейтинговым агентствам влиять на экономическую и политическую ситуацию на мировой арене. Решения, которые выносятся по кредитным рейтингам, часто используются как рычаг политического давления и носят необъективный характер.

Кредитное рейтинговое агентство

Кредитные рейтинговые агентства занимаются расчетом кредитоспособности отдельных банковских учреждений. Как правило, исследования инициируются кредитными организациями на платной, коммерческой основе. Присвоенный рейтинг может носить долгосрочный или краткосрочный характер и зависит от сроков заимствований финансового учреждения.

При методике составления таких рейтингов применяются несколько различных подходов. Как правило, речь идет о сопоставлении ряда финансовых показателей. Существуют и более сложные схемы, в соответствии с которыми каждый критерий получает определенный удельный вес, а итоговая оценка суммируется в виде общего количества баллов.

Рейтинговые агентства России

В России работают четыре рейтинговых агентства национального масштаба, которые прошли аккредитацию в ЦБ РФ :

Стоит отметить, что рейтинговые агентства «Национальное рейтинговое агентство» (НРА) и «Национальные кредитные рейтинги» (НКР) получили аккредитацию в ЦБ РФ 12 сентября 2019 года, получив право присваивать кредитные рейтинги.

Разница между глобальным и национальным рейтингом

В независимой России всегда существовала объективная необходимость создать независимые рейтинговые агентства. Причина в отсутствии возможности у международных агентств выставить отдельным российским компаниям рейтинг выше, чем у государства в целом.

Оценочная деятельность российских компаний обходится на порядок дешевле. К тому же их оценка считается более объективной, поскольку учитывает специфику бизнеса в Российской Федерации. Услуги отечественных РА, в частности, востребованы у компаний, которые даже не планируют осваивать международные рынки.

Объективны ли рейтинговые агентства?

Каждое рейтинговое агентство – коммерческая организация, которая стремится максимизировать собственную прибыль. Эта особенность РА мешает им быть полностью объективными. В последние годы нередки случаи явных или скрытых корпоративных заказов с конкретными задачами: сделать рейтинг конкурента хуже, а конкретной компании – лучше. За деньги покупаются очень серьезные отчеты. Ярким примером этого утверждения считается кризис 2008-2009 годов, когда на пороге разорения оказалась целая группа корпораций с безупречными рейтингами.

Минимальные требования к рейтинговым агентствам

Как использовать информацию рейтинговых агентств частному инвестору?

Репутация рейтинговых агентств серьезно пошатнулась после кризиса 2008 года. Оказалось, что компании с безупречными рейтингами способны лопаться как мыльные пузыри. По этой причине даже результаты отчетов «большой тройки» не следует воспринимать как истину в последней инстанции.

Более того, сам по себе кредитный рейтинг никогда не был и не будет рекомендацией к покупке или продаже любых активов. Рейтинги показывают всего одну характеристику – уровень кредитоспособности отдельных компаний или государств. А такому явлению, как дефолт, подвержены даже компании и государства с рейтингом ААА. Отличие состоит в том, что среди компаний с рейтингом ААА случаи банкротства будут единичными, в то время как среди предприятий с более низкими показателями банкротства повторятся значительно чаще.

Рейтинговые агентства

Из новостных источников инвесторы периодически черпают информацию о том, что рейтинговое агентство повышает или понижает рейтинг какого-либо эмитента, причем с пересмотром на повышение или понижение. Рыночная реакция на подобного рода новостной фон может быть весьма бурной. Поэтому каждый трейдер должен понимать, что из себя представляют рейтинговые агентства и чем они занимаются. В этой статье мы расскажем вам и о том, и о другом.

Рейтинговые агентства, как следует из названия, устанавливают кредитные рейтинги, характеризующие уровень кредитного риска (платежеспособности) как отдельных выпусков долговых обязательств, так и эмитентов — отдельно взятых компаний, муниципальных образований и даже стран. Указанные рейтинги присваиваются высококвалифицированными аналитиками рейтинговых агентств на основе определенных математических моделей или аналитических исследований, которые предполагают определенную долю субъективных суждений, базирующихся на опыте самих аналитиков.

Для чего нужны рейтинги:

Рейтинговые агентства являются коммерческими организациями, получающими свою прибыль как с инвесторов — за предоставление им актуальной информации относительно кредитного риска того или иного эмитента/выпуска, так и с эмитентов ценных бумаг, которым эти рейтинги присваиваются. Причем рейтинги не просто присваиваются, но и подлежат пересмотру, в результате которого «статус» ранжируемого может измениться, а это, в свою очередь, требует от агентства постоянного контроля за эмитентом. Стоит отметить, что рейтинговые агентства (обычно на платной основе) выпускают для своих подписчиков различные аналитические обзоры по интересующим инвесторов рынкам — например, о кредитных рейтингах эмитентов облигаций.

Чтобы рейтинговое агентство успешно работало, инвесторы должны ему доверять. Это требует определенной репутации, которая нарабатывается десятилетиями. Поэтому в мире не так много действительно глобальных и успешных рейтинговых агентств. Лучшие из них образуют так называемую «большую тройку», в которую входят S&P Global Ratings, Moody’s Investor Services и Fitch Ratings.

Историю рейтинговых агентств начал Генри Пур (основатель Standard and Poor’s), опубликовав в 1860 г. свое исследование на эту тему. На данный момент компания S&P Global Ratings осуществляет свою деятельность в 28 странах мира. Джон Муди (основатель Moody’s) представил свое исследование миру лишь в 1900 г. На текущий момент Moody’s присваивает свои рейтинги 110 суверенным государствам, 11 000 корпоративным эмитентам, 102 000 ценным выпускам. Агентство Fitch Ratings начинает свою историю с 1913 г. — с образования Джоном Фитчем издательства Fitch Publishing Company. После чего агентство формировалось до текущего состояния через череду слияний. Причем исторически Fitch имеет еще и европейские корни, отсюда его преимущественная специализация на Европе и Азии (по сравнению с S&P и Moody’s).

В России тоже есть рейтинговые агентства — это РИА «Рейтинг», «Рус-Рейтинг», Национальное рейтинговое агентство (НРА), «AK&M» PA, однако крупнейшие мировые фонды в меньшей мере ориентируются на информацию, получаемую от данных агентств. Тем не менее рейтинги указанных агентств могут носить более адекватный и специализированный под российскую действительность характер.

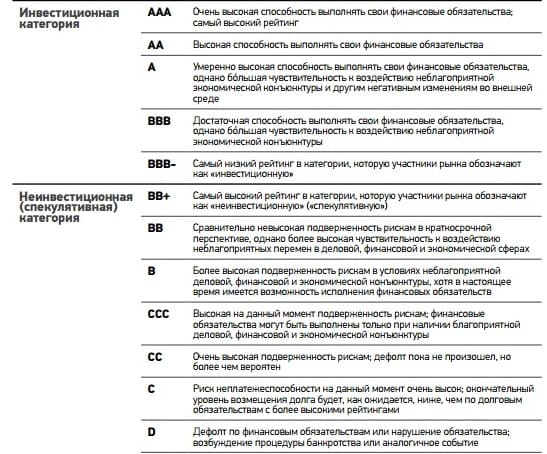

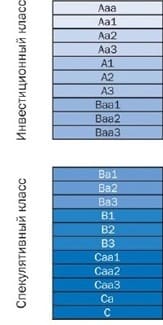

Рейтинговые агентства присваивают как долгосрочные, так и краткосрочные рейтинги. Традиционно все рейтинги несколько похожи друг на друга и делятся всего на две категории: инвестиционную и спекулятивную. Кроме того, рейтинги могут быть с позитивным, негативным или стабильным прогнозом. Для агентства S&P к инвестиционной категории относятся рейтинги от ААА до ВВВ-, а к спекулятивной — от ВВ+ до D. Причем градация рейтингов от АА до ССС может расширяться символами + и — дополнительными элементами характеристики.

Для агентства Moody’s к инвестиционному классу относятся рейтинги от Ааа до Ваа3, а к спекулятивному — от Ва1 до С.

Для агентства Fitch к инвестиционному классу относятся рейтинги от ААА до ВВВ, а к спекулятивному — от ВВ до D

Информация от рейтинговых агентств крайне важна для трейдеров, поскольку зачастую именно она определяет перечень инвесторов и стоимость заимствования для эмитентов.

В теории всё кажется простым и понятным — подводные камни всплывают, как правило, уже в процессе торговли. Чтобы минимизировать их количество, попробуйте для начала приумножить виртуальные деньги — откройте учебный счёт в «Открытие Брокер». И не забудьте подписаться на наши обновления, чтобы быть в курсе свежих статей — так вы сможете развиваться одновременно по всем направлениям!

Рейтинг нра что это

Рейтинг*

ААА|ru.iv|

Максимальная степень надежности и качества услуг инвестиционных компаний. Максимальная толерантность к значительным негативным изменениям операционной и регуляторной среды.

AA+|ru.iv|

AA|ru.iv|

AA-|ru.iv|

Очень высокая степень надежности и качества услуг инвестиционных компаний. Очень высокая толерантность к значительным негативным изменениям операционной и регуляторной среды. Низкая зависимость от рыночной конъюнктуры.

A+|ru.iv|

A|ru.iv|

A-|ru.iv|

Высокая степень надежности и качества услуг инвестиционных компаний. Высокая толерантность к значительным негативным изменениям операционной и регуляторной среды. Возможность восстановления уровня операционной рентабельности, в случае реализации негативных рыночных сценариев и (или) изменений операционной и регуляторной среды, оценивается как высокая.

BBB+|ru.iv|

BBB|ru.iv|

BBB-|ru.iv|

Достаточная степень надежности и качества услуг инвестиционных компаний. Достаточная толерантность к значительным негативным изменениям операционной и регуляторной среды. Возможность восстановления уровня операционной рентабельности, в случае реализации негативных рыночных сценариев и (или) изменений операционной и регуляторной среды, оценивается как достаточная.

BB+|ru.iv|

BB|ru.iv|

BB-|ru.iv|

Средняя степень надежности и качества услуг инвестиционных компаний. Средняя толерантность к значительным негативным изменениям операционной и регуляторной среды. Возможность восстановления уровня операционной рентабельности, в случае реализации негативных рыночных сценариев и (или) изменений операционной и регуляторной среды, оценивается как ограниченная.

B+|ru.iv|

B|ru.iv|

B-|ru.iv|

Удовлетворительная степень надежности и качества услуг инвестиционных компаний. Высокая зависимость инвестиционной компании от наличия благоприятной рыночной конъюнктуры и (или) отсутствия негативных изменений операционной и регуляторной среды.

C|ru.iv|

Низкая степень надежности и качества услуг инвестиционных компаний. Незначительные негативные изменения операционной и (или) регуляторной среды могут привести инвестиционную компанию к массовому оттоку клиентов, получению предписаний Банка России об ограничении осуществления или приостановке деятельности инвестиционных компаний.

RD|ru.iv|

Массовый отток клиентов. Отсутствие возможности оказывать должный уровень услуг. Наличие предписаний Банка России об ограничении осуществления или приостановке деятельности инвестиционной компании.

*Агентство использует спецификаторы, которые указывают на вид рейтинга и ограничение сферы его применения.