Ретест это в трейдинге что это

Криптовалюта стратегии трейдинга.

Ретест в трейдинге и как им пользоваться.

Ретест в трейдинге.

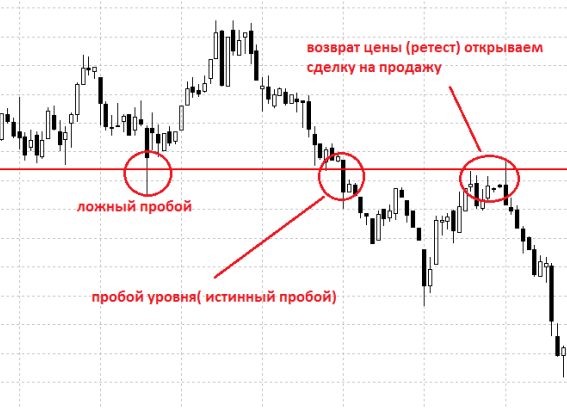

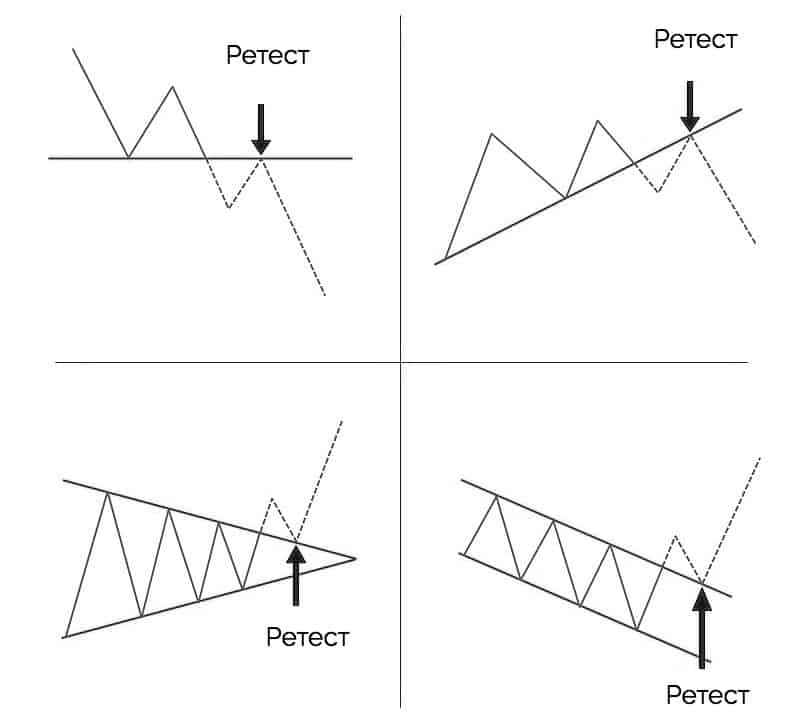

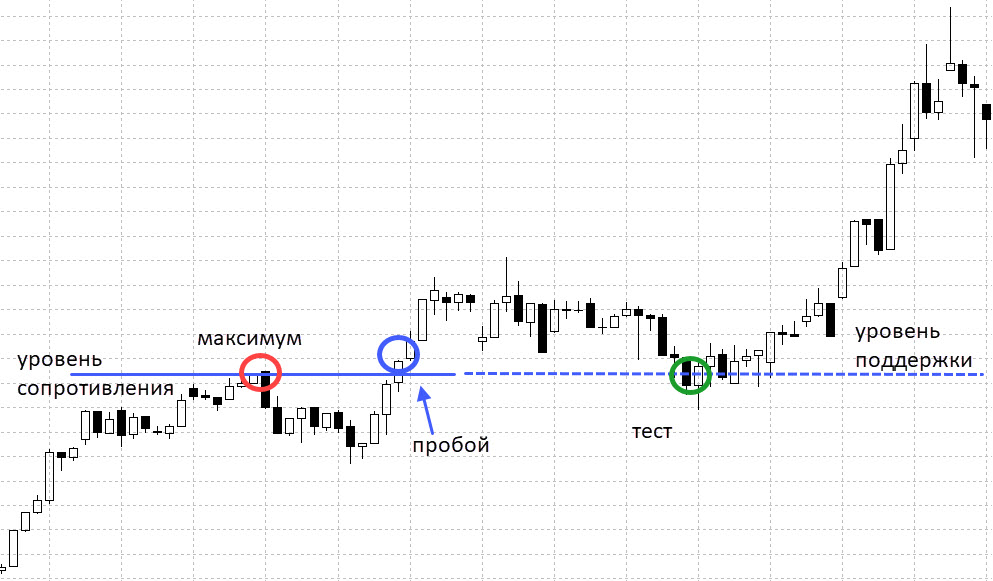

Явление «ретеста» происходит у важных уровней, при котором цена сначала пробивает ранее наметившийся уровень, а потом ненадолго возвращается к нему (происходит откат), после чего она продолжает движение в изначальном направлении. Таким образом, уровень, ранее служивший поддержкой, становится сопротивлением и наоборот. Трейдеры часто называют такие уровни зеркальными. При ретесте уровень служит для цены своего рода магнитом.

Теперь разберем, как ретест выглядит на практике.

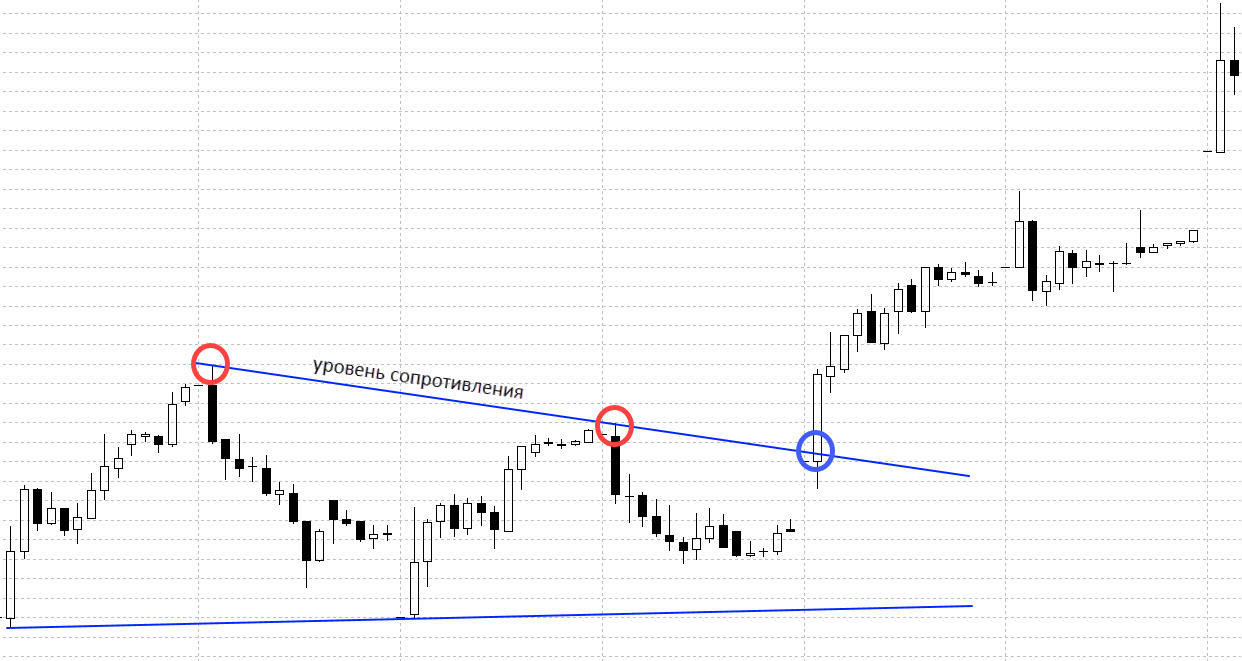

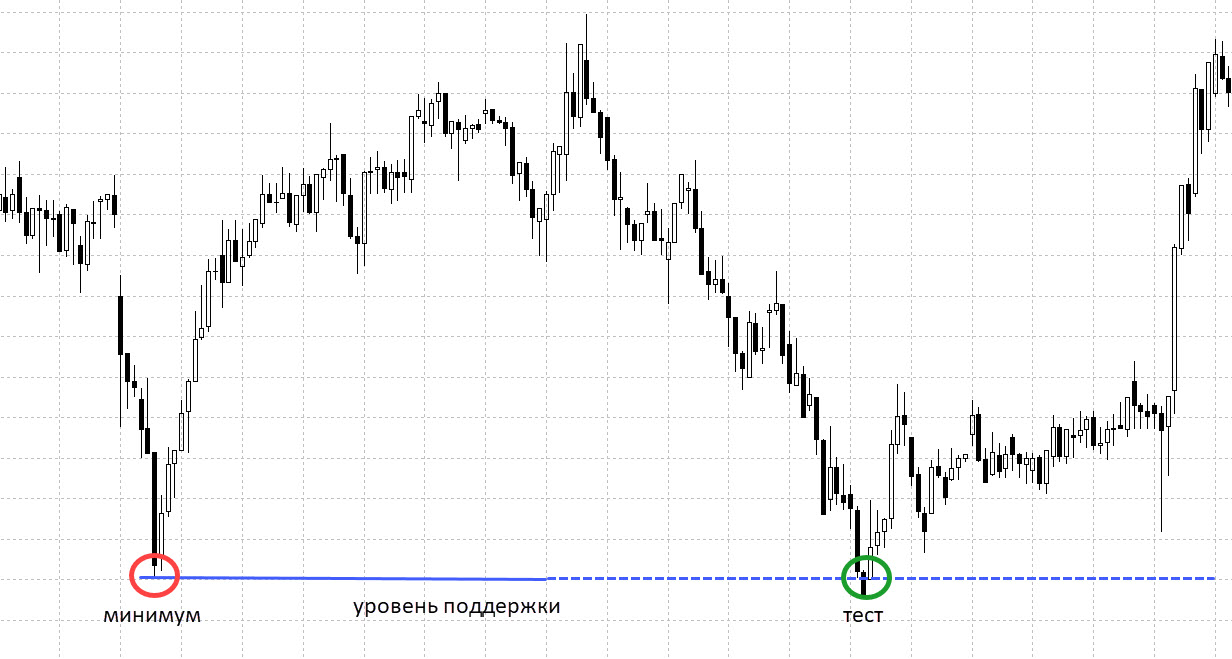

Ретест уровня схематический пример.

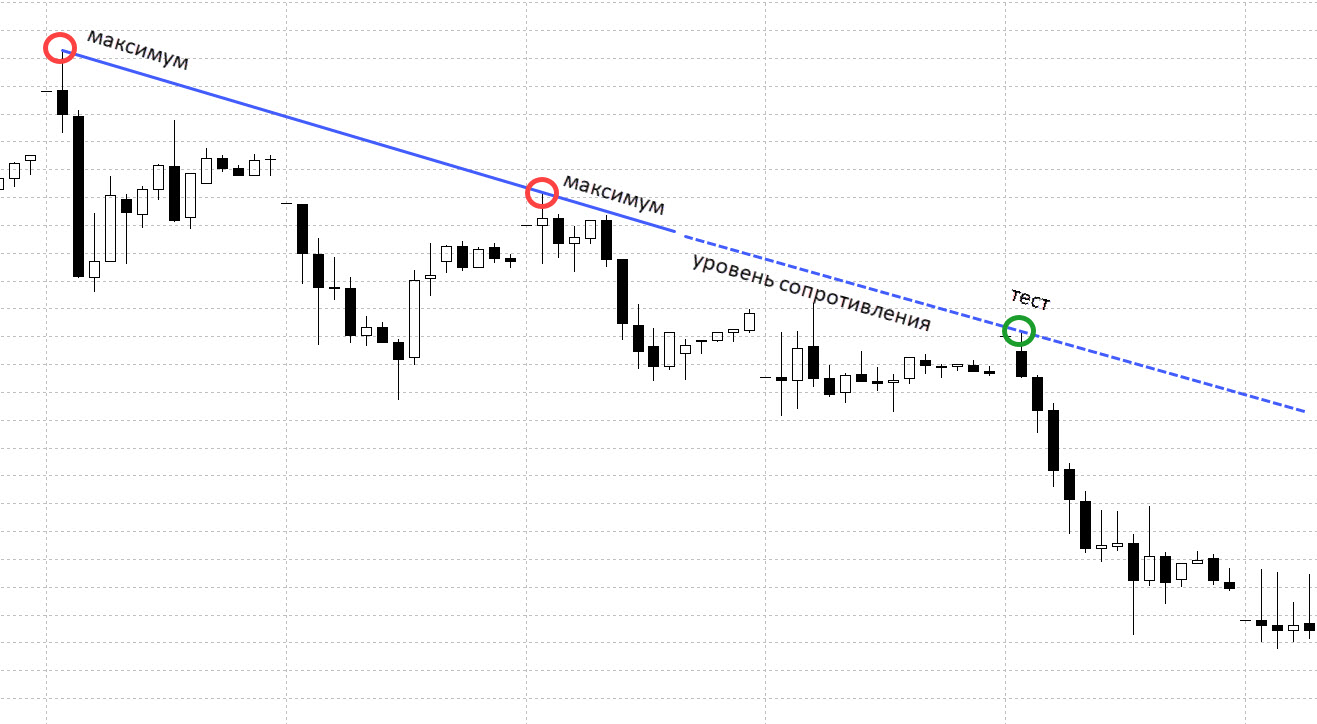

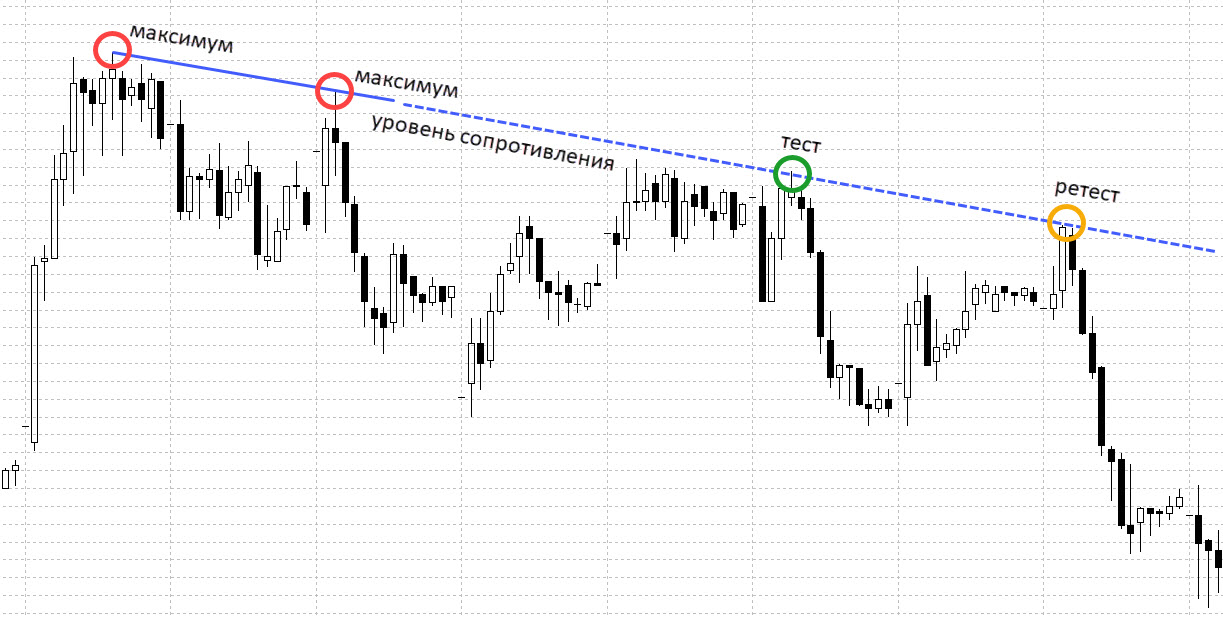

Пример №1. Ретест уровня сопротивления

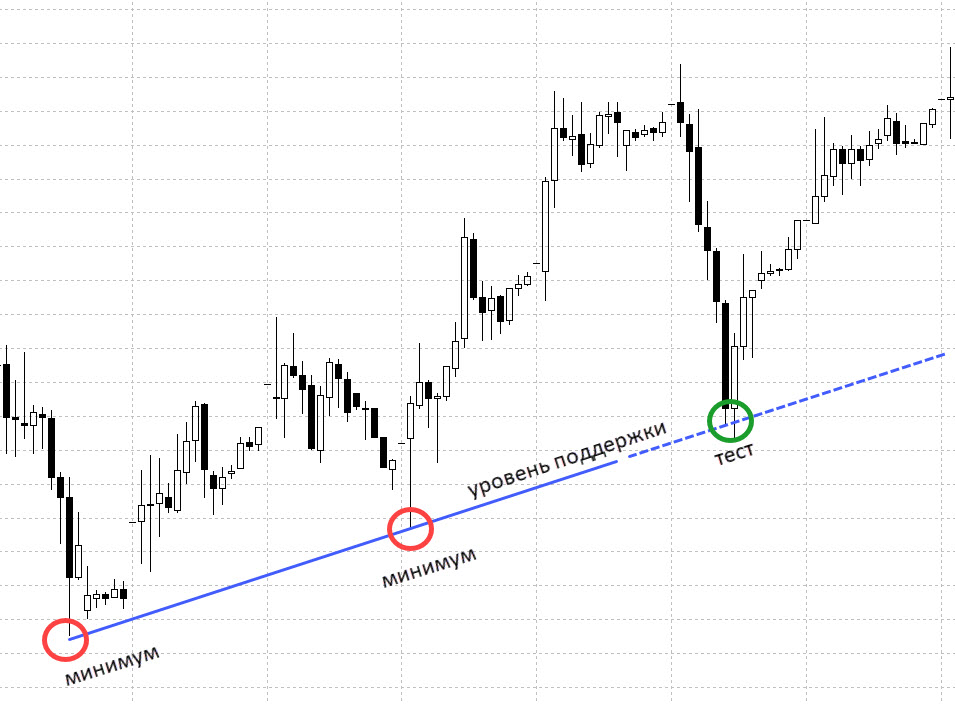

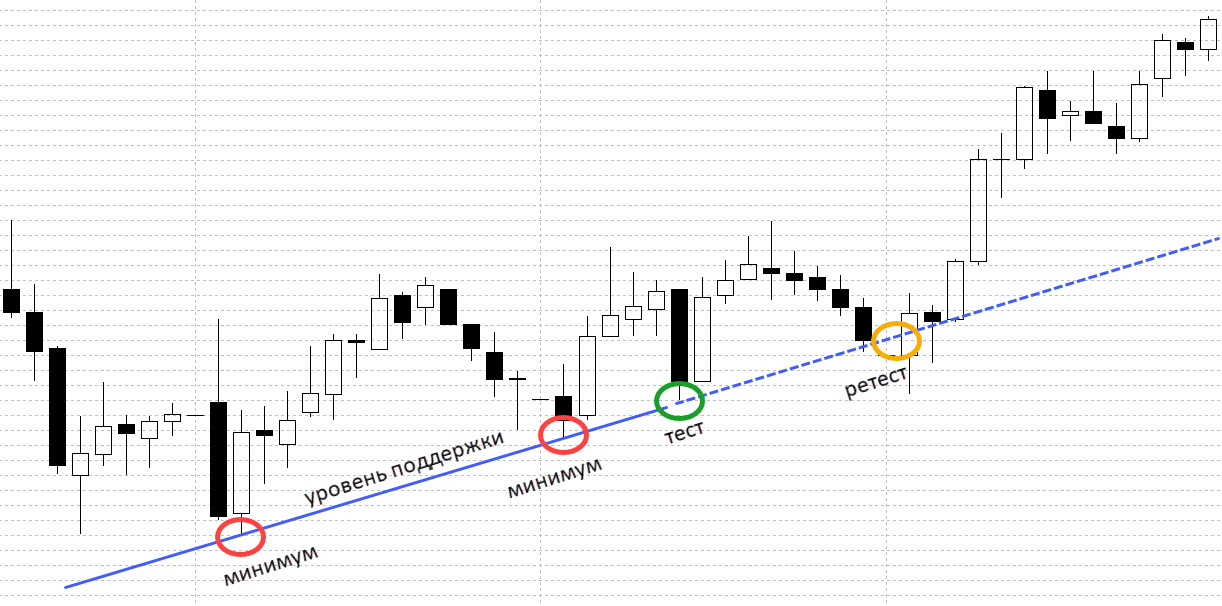

Пример №2. Ретест уровня поддержки

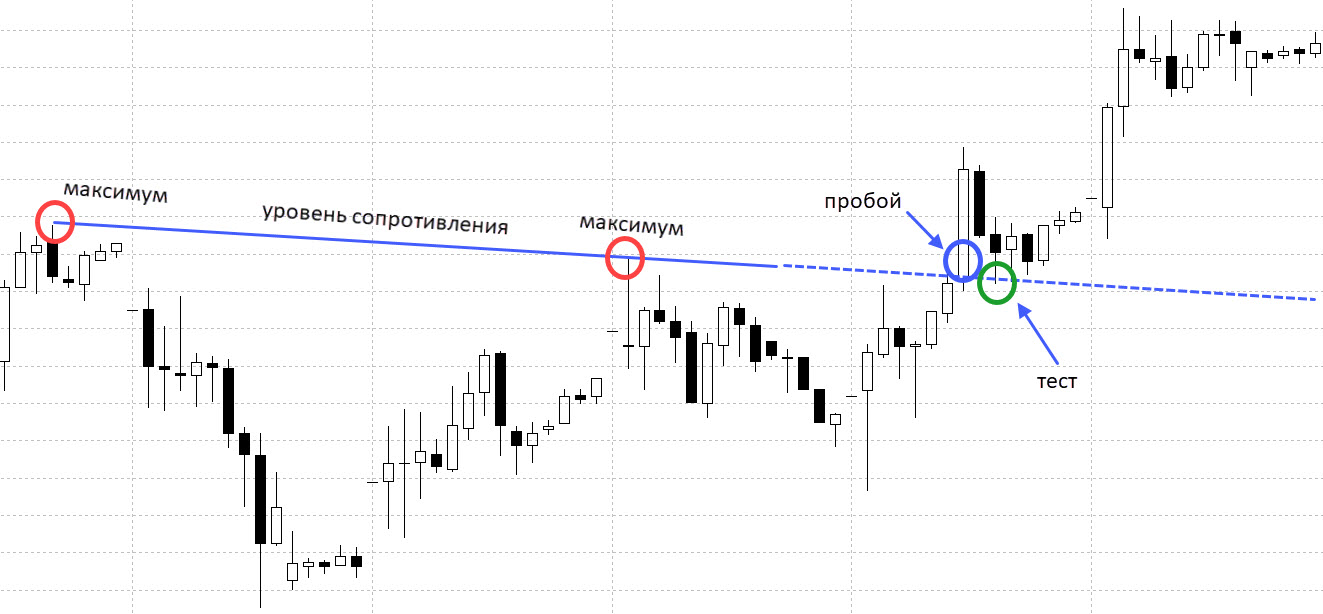

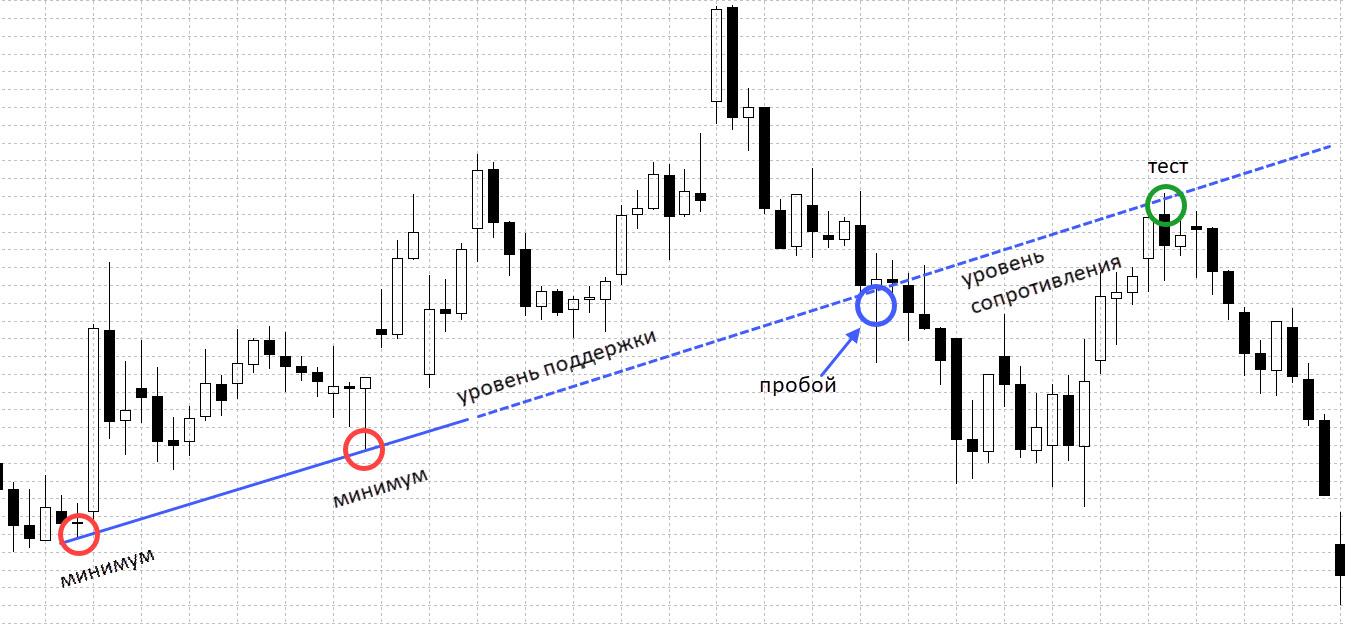

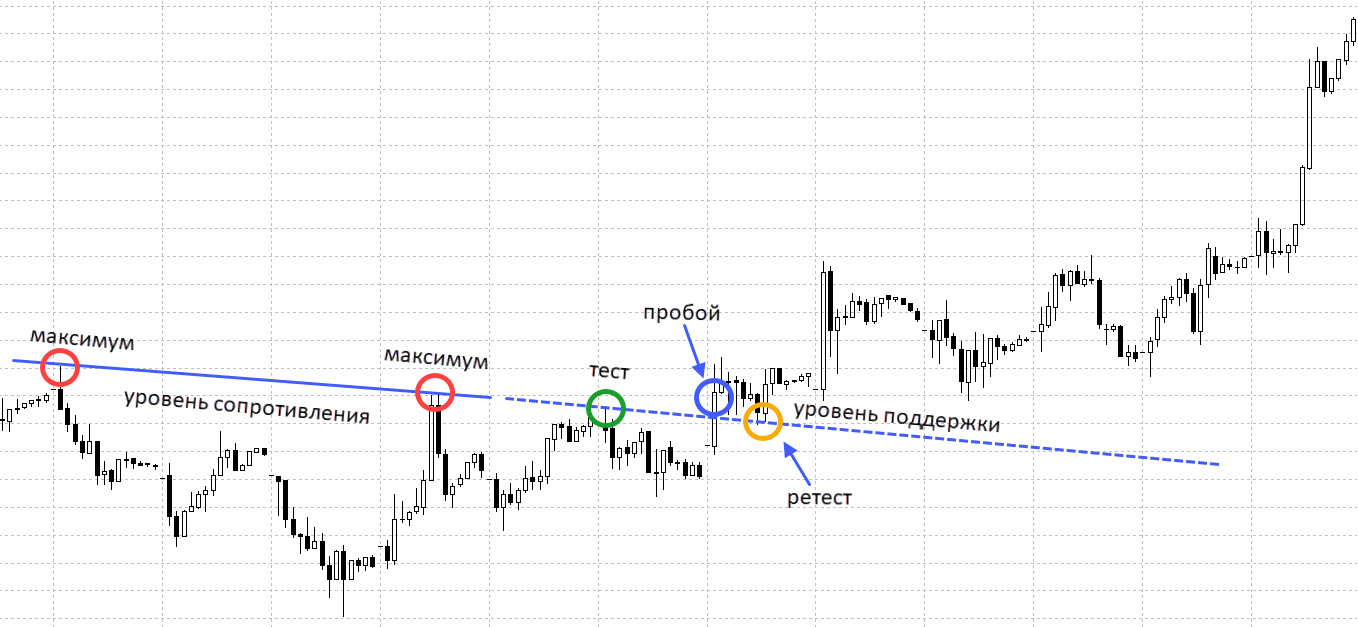

Пример №3. Ретест трендовой

Какие ещё есть признаки у ретеста?

Как правильно определять уровни?

Многие трейдеры используют ретест для открытия позиций и обжигаются на этом. Основная причина их неудач – неумение правильно определять уровни. Существует несколько методов определения уровня. Среди них поиск экстремумов на графике, поиск «круглых» цифр (к примеру 9000$, 10500$ и тому подобное), использование Фибоначчи. Не стоит забывать и о том, что сопротивлением или поддержкой может выступать не только горизонтальный уровень, но и трендовая линия.

Стратегия торговли на ретесте это всего лишь один из многих правильных инструментов, который вы можете использовать в своей торговой деятельности, но важно помнить, что при входе в любую сделку необходимо выставлять стоп-лоссы. Цена всегда может пойти вопреки вашим ожиданиям в обратную сторону, даже если в совершенстве владеете данным инструментом.

Изучите в деталях простую стратегию, которая работает на любом тренде.

После просмотра видео обязательно добавьте ее в свой арсенал и всегда смотрите на пробои уровней с точки зрения потенциального ретеста этого уровня.

Я торгую преимущественно на Binance и рекомендую вам регистрироваться на этой бирже, если у вас еще нет аккаунта там.

Регистрация на Binance (с бонусом 20% кэшбеком по комиссиям на проведение сделок)

Ретест уровня после пробоя как элемент торговой стратегии

Одним из информативных инструментов технического анализа являются ценовые уровни Форекс. Их параметры учитываются во всех торговых стратегиях. Котировки финансовых инструментов изменяются в их пределах. Они всегда движутся между поддержкой и сопротивлением. Слабые уровни пробиваются, а сильные претерпевают ретест, который выглядит как отскок, обуславливающий тестирование уровня, к которому рыночные игроки проявили интерес. Возврат к уровню может быть произведен и после его пробития. Как использовать ретест уровня при формировании торговой стратегии?

Как находить важные зоны

Чтобы разобраться, как торговать ретест уровня, необходимо научиться идентифицировать важные ценовые зоны. Котировки актива большую часть времени находятся в проторгованной зоне. Их приближение к уровню, у которого ранее игроками был отмечен интерес, определяется состоянием ретеста. Ценовые уровни размечаются трейдерами самостоятельно, с использованием вспомогательных графических инструментов или с помощью индикаторов. Их идентификация может быть осуществлена одним из способов:

Повторное тестирование ценового уровня называется его ретестом. Согласно практических наблюдений, индикаторное уровневое построение не отличается точными показаниями, поэтому надежнее всего самостоятельно оценивать рыночную ситуацию, выявлять места скопления ордеров игроков и производить построение ценовых уровней. Его повторное тестирование является проверкой на прочность котировки, вблизи которой ранее было зафиксировано большое количество ордеров, ввиду сформированного интереса рыночных игроков. Ретест поддержки свидетельствует о проверке на прочность котировки, интересной для покупателей.

При тестировании уровня сопротивления можно наблюдать повторную попытку преодолеть котировку, при достижении которой продавцы проявляют активность.

Рисунок 1. Принцип торговли, основанной на ретесте уровней

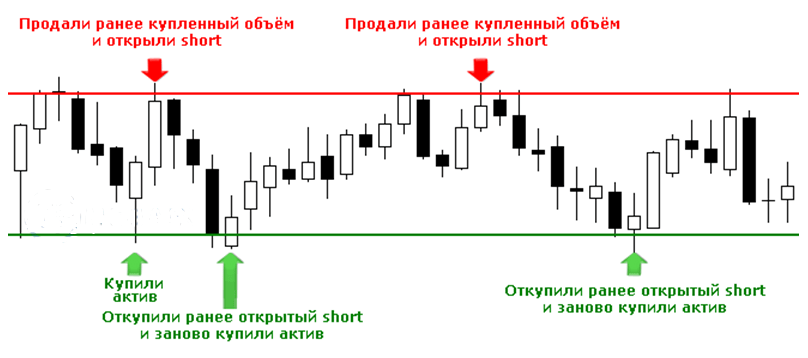

У сильных уровней крупные игроки открывают противоположные позиции текущему тренду, в результате чего цена временно меняет направление движения. Это обусловлено не только открытыми новыми ордерами, но и фиксированием профита, поскольку для этой процедуры необходимо реализовать обратную операцию. Такие факторы становятся причиной многократного тестирования ценового уровня, в условиях которого движения котировок прогнозируемые.

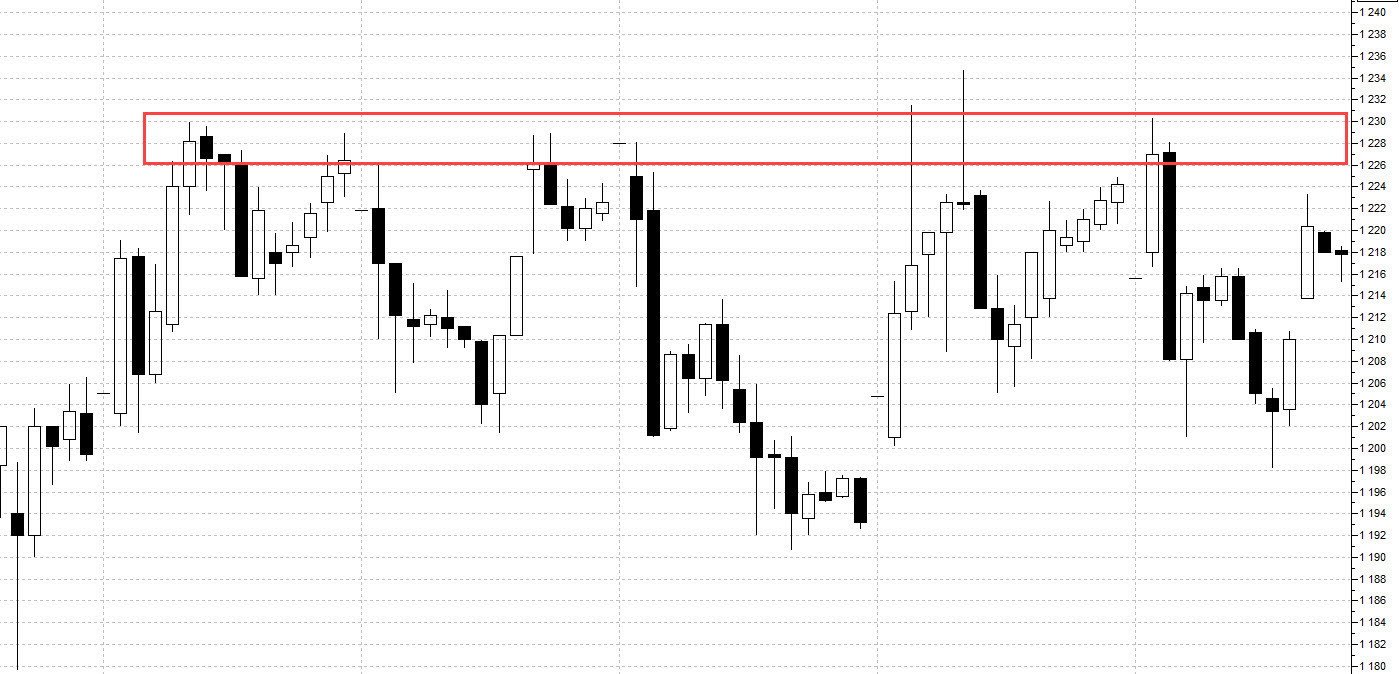

Рисунок 2. Торговля в диапазоне, основанная на ретесте сильных уровней

Ретест пробитого уровня на примерах

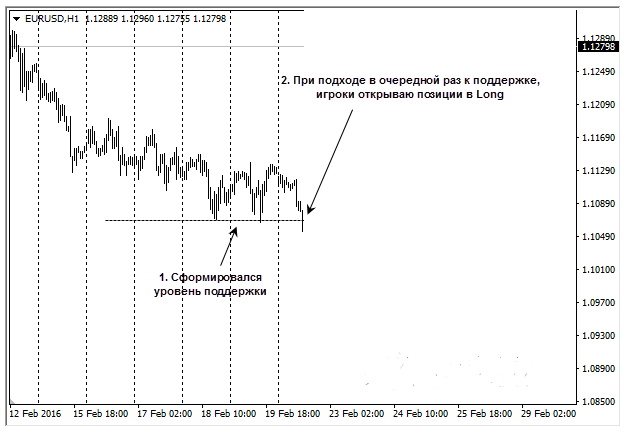

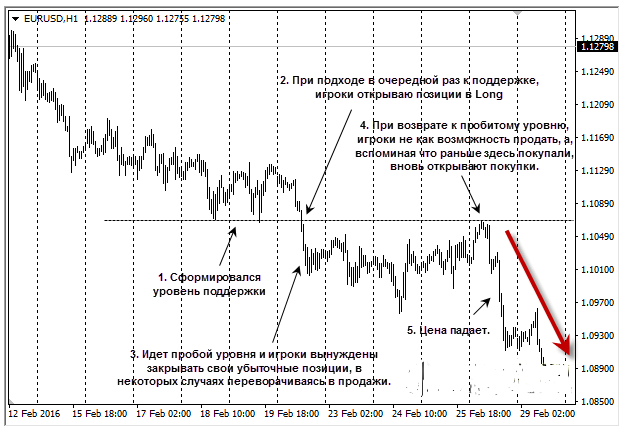

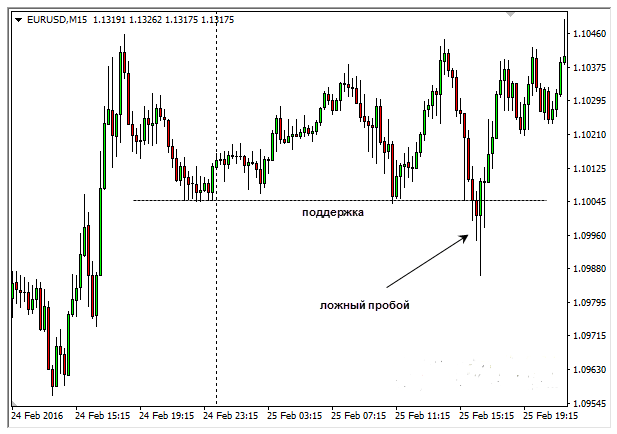

Рассмотрим практический пример с ретестом пробитого уровня на валютной паре евро-доллар. На рисунке отображено ее нисходящее движение. Цена движется по схеме импульс – коррекция, а график внешне имеет вид ступенек. При их формировании на Форекс актуален пробой, однако, пройдя одну зону, цена часто возвращается в канал после ретеста уровня.

На рисунке отображено медвежье движение и достижение ценой уровня 1,1050, который является исторически важным. Котировки не могут двигаться дальше, потому что уперлись в поддержку, которая вызывает явный интерес у игроков в ракурсе открытия новых позиций и фиксирования старых.

Можно предположить, что в данной ситуации уровневая зона вероятнее всего будет удержана, нежели пробита. Чтобы подтвердить этот факт, рекомендуется не только оценивать силу уровня на глаз, но и использовать такие фильтры, как индикаторы и другие инструменты технического анализа. В пользу ретеста свидетельствует, что ранее от уровня было зафиксировано несколько аналогичных ситуаций с отскоками, при которых котировки приближались к граничной зоне и покидали ее в противоположном направлении.

В данной ситуации не стоит забывать о том, что большинство трейдеров рассчитывает на пробой уровня и открывает позиции по тренду. Фиксирование их убытков впоследствии сильно отбросит цену в противоположном направлении.

Рисунок 3. Формирование уровня поддержки и его пробой

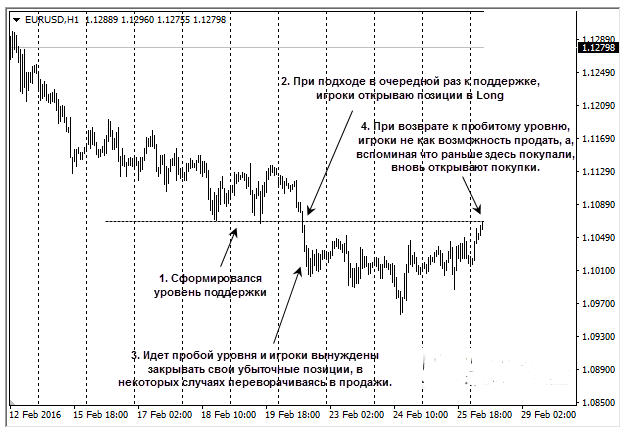

Проанализировав историю на графике, можно увидеть, что отметка 1,1050 была пробита импульсным движением, после чего цена его продолжила в направлении тренда. Трейдеры, открывшие позиции в надежде на ретест претерпели убытки по стопу, а игроки, активирующие сделку на продажу, начали получать прибыль.

На дальнейшее развитие событий оказывает влияние психология участников. Покупатели ошеломлены таким развитием ситуации, поскольку они были до конца уверены в своем прогнозе. Они изучают исторические данные и убеждают себя в том, что пробой уровня является ложным, в результате чего можно некоторое время пересидеть в просадке.

Продавцы, видя постоянное обновление максимумов, начинают понимать, что приняли неправильное решение и закрывают с огромными убытками позиции. Трейдеры, торгующие на пробой, наблюдают нисходящее движение цены. Они удерживают позиции и наращивают объемы. Некоторое время их решение оправдывается, однако, цена стабилизируется и начинает двигаться в обратном направлении к пробитой зоне. Продавцы, находящиеся в безубытке уверены в своих действиях и готовы потерпеть коррекцию. Покупатели начинают сомневаться в ранее принятом решении закрытия убыточных сделок.

При достижении котировок, соответствующих первоначальному уровню, у всех участников начинается паника. Бывшие покупатели корят себя за то, что не смогли выдержать просадку и потерпели убытки. Они опять уверены в своем прогнозе и повторно открывают сделку на покупку. Продавцы, работающие на пробой, закрываются в ноль. Участники рынка, не побеспокоившиеся о переводе позиции в безубыток, терпят просадку или закрываются в убыток.

Рисунок 4. Ретест пробитого уровня

Сложившаяся ситуация идеальна для выгодного входа в рынок крупных участников, поэтому после ретеста уровня цена двигается в направлении глобального тренда. Трейдеры самостоятельно вгоняют в себя в заведомо невыгодную позицию. Там, где нужно продавать, они покупают, а там где нужно держать позицию, они закрываются.

Рисунок 5. Продолжение тенденции, сформированной после пробития ценового уровня и его ретеста

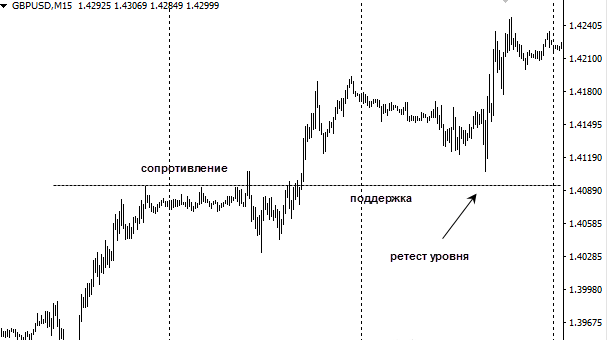

Рассмотрим пример с валютной парой британский фунт-доллар. После удержания цены у отметки в 1, 4090, ей удалось пробить уровень и двинуться в бычьем направлении. На следующий день был зафиксирован ретест.

Рисунок 6. Ретест поддержки на графике актива GBP/USD

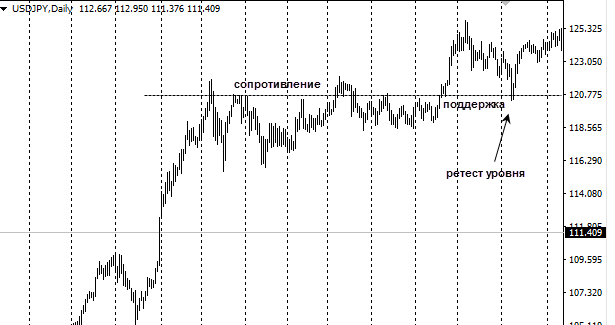

На валютной паре доллар-японская йена можно наблюдать ретест уровня сопротивления, который после пробоя преобразовался в поддержку, от которой цена оттолкнулась и двинулась в направлении покупок.

Рисунок 7. Преобразование одного вида уровня в другой и его ретест на графике USD/JPY

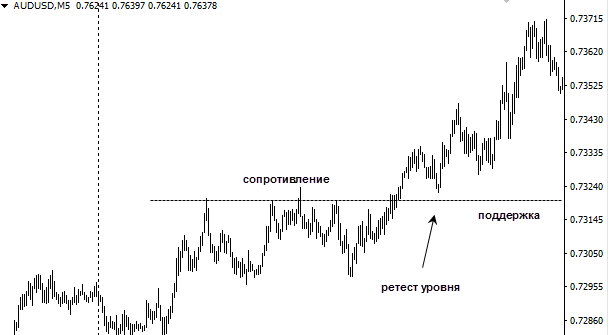

Аналогичную ситуацию ретеста уровня после пробоя можно наблюдать и на валютной паре австралийский доллар – американский доллар. Котировки некоторое время тестируют сопротивление, которое впоследствии пробивается и преобразуется в поддержку.

Рисунок 8. Пробой и тестирование на AUD/USD

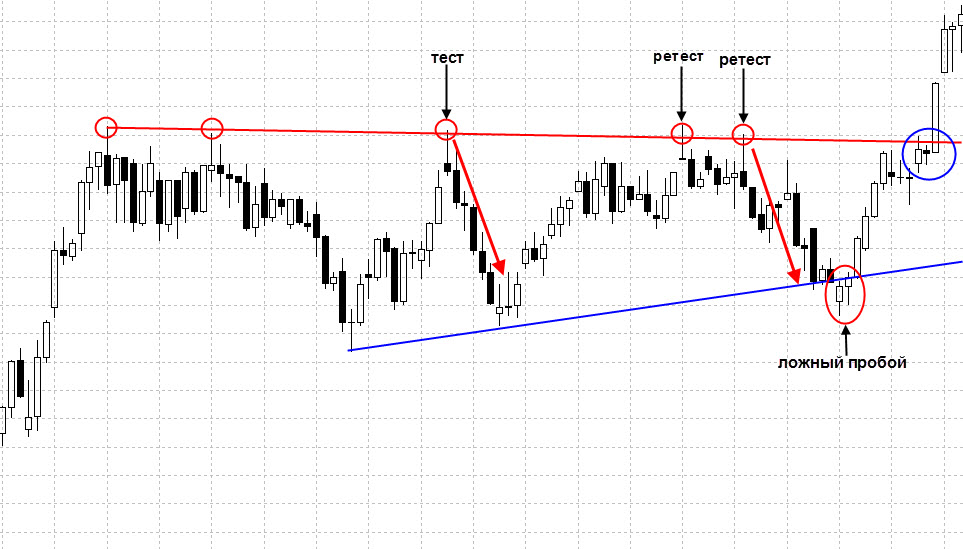

Ошибочное ожидание ретеста

Ситуация с ретестом уровней Форекс характерна в 80 процентов случаях, при которых цена приближается к важному уровню. В остальных случаях происходит пробой поддержки или сопротивления. Трейдеры при ожидании ретеста могут допустить ошибки, которые наверняка станут причиной убыточной сделки:

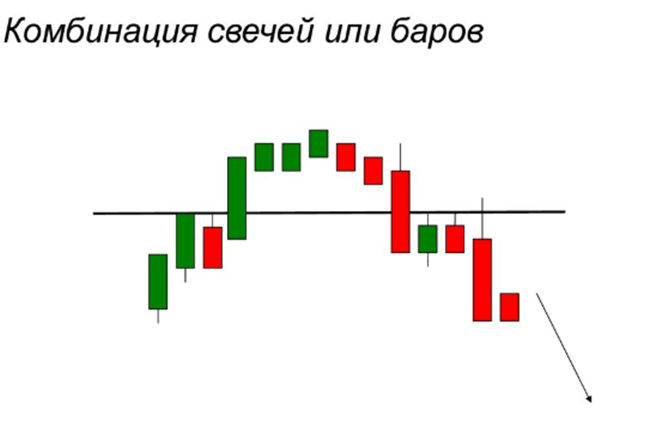

Чтобы минимизировать риски потерь, трейдерам нужно всегда работать со стопами. Их самоуверенность может привести к трагическим последствиям, особенно при оперировании большой суммой инвестиции. Нужно прогнозировать ретест, но не исключать возможность истинного пробоя. Неприятным событием может стать и ложный пробой. Чтобы его исключить, стоит дождаться формирования нескольких свечей ниже или выше ценовой зоны, что станет подтверждением актуальности предположения.

Рисунок 9. Ложный пробой

Ложные пробои и их виды

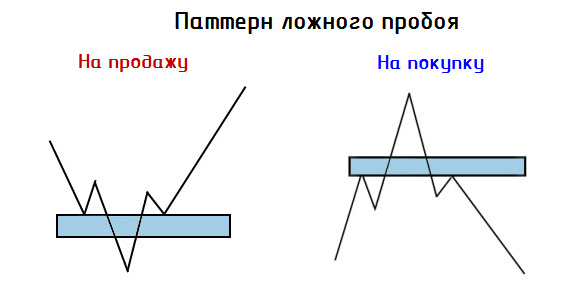

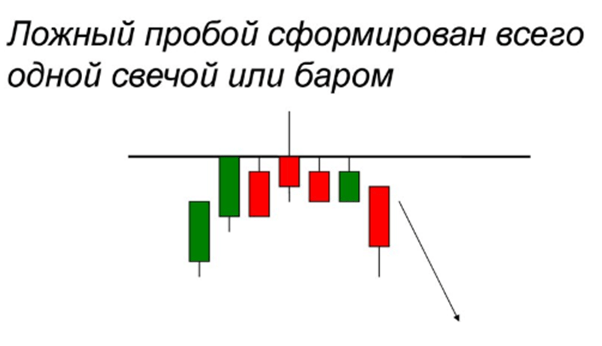

Ложный пробой уровня определяется выходом ценовых котировок за пределы важного уровня с созданием эффекта его пробоя. Обязательным условием является возвращение цены в диапазон, что обеспечивается ее движением в направлении, противоположном пробою.

Рисунок 10. Схема ложного пробоя

Ложный пробой в трейдинге часто используется трейдерами как торговый сигнал. Об его силе можно судить при фиксировании на старших таймфреймах. Несмотря на то, что он чаще всего идентифицируется после срабатывания стоп-ордера, ложный пробой позволяет перекрыть убытки и получить достойный заработок за счет ценового движения к противоположной границе канала.

Ложный пробой уровней поддержки и сопротивления формируется крупными игроками, создающими такие условия, чтобы большинство трейдеров захотели совершить покупки или продажи. Они набирают позицию за счет сбора стопов рыночных участников, приобретая финансовый инструмент по выгодной стоимости. Ценовой разворот провоцирует трейдеров, открывшихся в направлении пробоя, фиксировать убыточные ордера, что усиливает противоположное движение. Его продолжение обусловлено воздействием страха трейдеров с уже открытыми позициями.

Различают несколько видов ложных пробоев:

Рисунок 11. Ложный пробой проколом тени свечи

Рисунок 12. Ложный пробой с проторговкой

Итоги

Для реализации этой цели эффективными инструментами могут стать трендовые индикаторы или осцилляторы, а также свечные комбинации, графические и волновые паттерны. Минимизировать убытки в торговле можно, дожидаясь формирования нескольких свечей за или до уровня, по чем можно судить о состоявшемся пробое или ретесте.

Ретест уровня или пробой: как лучше всего входить в рынок?

Один из самых распространенных вопросов среди трейдеров, которые торгуют на пробой уровня, заключается в том, стоит ожидать ретест пробитого уровня или можно входить в рынок сразу же после пробоя? Хотя ответ на этот вопрос достаточно субъективный, существует несколько правил, которые помогут вам решить, стоит ли торговать пробой или дожидаться ретеста.

Что из себя представляет ретест?

Ретесты бывает разных форм и размеров. К примеру, они могут случиться после того, как рынок сломает ключевой уровень поддержки или сопротивления или совершит пробой фигуры треугольник.

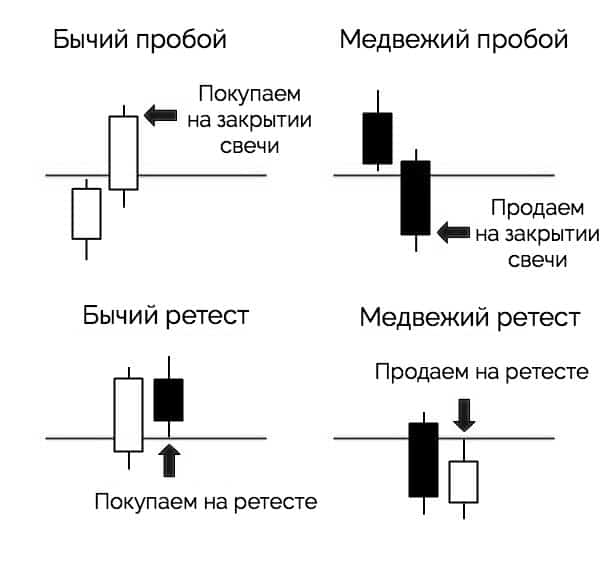

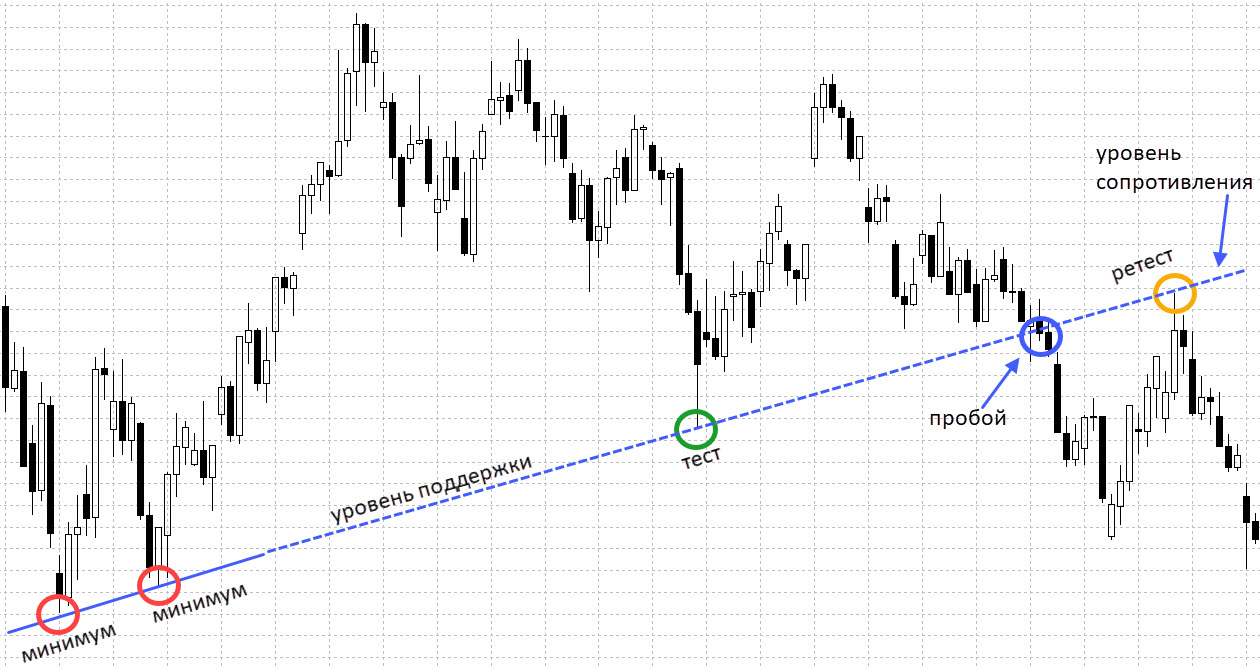

Независимо от того, как или где происходит ретест, его характеристики всегда одинаковы. Рисунок ниже иллюстрирует несколько различных способов ретеста:

На самом деле, я не могу вспомнить ни одного паттерна или фигуры, которым не свойственен ретест.

Практика ожидания ретеста научит вас терпению. Вам придется дожидаться более благоприятной возможности для входа в рынок, а не просто открывать свою позицию на пробое. Терпение, пожалуй, одно из самых важных качеств трейдера, и оно, безусловно, окажет положительное влияние на вашу торговлю. Научить себя всегда дожидаться повторного тестирования — отличный способ развить в себе это качество.

Ретест уровня или пробой

Очевидно, что вход в рынок на ретесте всегда будет торговлей на пробой. Тем не менее, в данной статье пробоем я буду называть метод торговли, при котором вы сразу же входите в рынок и не дожидаетесь повторного тестирования уровня. С другой стороны, ретест означает ожидание повторного тестирования пробитого уровня в качестве новой поддержки или сопротивления перед входом в рынок.

На иллюстрации ниже вы можете увидеть разницу:

При взгляде на рисунок выше вы можете подумать, разве не слишком опасно входить в рынок без ретеста? Ведь вся суть трейдинга сводится к понятию «покупать дешево и продавать дорого». Это правда, однако не всегда цена возвращается к уровню после его пробоя.

Динамика рынка и ретест

Ретесты можно воспринимать как способ перезагрузки рынка. Они необходимы, поскольку баланс между покупателями и продавцами постоянно меняется.

Каждый раз, когда вы покупаете или продаете, вы ожидаете движение рынка в намеченном направлении. Но для того, чтобы рынок начал двигаться в определенную сторону, ему необходим новый набор покупателей или продавцов.

Всегда есть трейдеры, которые не хотят больше удерживать свои позиции, и поэтому они преждевременно фиксируют свою прибыль. Также многие трейдеры торгуют на младших таймфреймах и часто закрывают свои позиции. В любом случае, все эти сценарии создают максимумы и минимумы ценовых колебаний.

На графике выше мы видим нисходящий канал, который пересекается с долгосрочным уровнем поддержки. Эта область поддержки в конечном итоге привела к пробою уровня сопротивления.

Давайте подробнее рассмотрим динамику движения цены на пробое и ретесте, чтобы увидеть активность покупателей и продавцов:

Покупатели, которые входили в рынок на волнах А и Б, продолжают удерживать свои позиции. Однако часть из них фиксирует свою прибыль, что приводит к падению цены и ретесту. Поэтому всегда важно дождаться ретеста, чтобы войти в рынок по лучшей цене.

Волна С представляет собой самую сильную группу покупателей и сигнализирует о наибольшем потенциале для устойчивого роста цены.

Подтверждающий сигнал прайс экшен

Недостаточно просто увидеть, что рынок коснулся пробитого уровня. Нам нужно дождаться именно тестирование. А для этого лучше всего подходят паттерны прайс экшен. К примеру, пин бар:

Обратите внимание, как цена сформировала медвежий пин бар через несколько дней после пробития нижней границы треугольника. Трейдеры, которые вошли на пробое, могли быть выбиты по стопам. Трейдеры, которые открыли позицию на ретесте получили сделку с соотношением риска к прибыли в размере 4R.

Использование паттерна прайс экшен на ретесте дает нам отличное место для постановки стоп-лосса.

У нас есть модель треугольника, которая формировалась на дневном графике в течение нескольких месяцев. Было три касания как поддержки, так и сопротивления. Обратите внимание на медвежий пин бар, который сформировался после повторного тестирования уровня поддержки треугольника в качестве нового сопротивления.

Рассмотрим поближе, где бы мы могли разместить стоп-лосс для данной торговой установки:

Без хвоста пин бара нам было бы трудно определить соответствующий уровень для постановки стоп-лосса. Вход в рынок на 50% откате предоставил нам гораздо более благоприятное сотношение риска к прибыли, чем ожидание, когда цена пробьет основание пин бара.

Нет никаких гарантий ретеста

Как и все, что касается трейдинга, не существует никаких гарантий, что ретест вообще состоится. Когда дело доходит до конкретной торговой стратегии и поиска оптимальной точки входа, ничто не сможет гарантировать вам прибыль и то, что ситуация на рынке всегда будет развиваться по вашему сценарию.

Это означает, что если ваша торговая стратегия требует ожидания повторного тестирования пробитого уровня, существует вероятность, что вы останетесь без точки входа. Если вы торгуете в долгосрок, вы можете ожидать пробоя уровня несколько недель, а потом будете наблюдать, как рынок движется без вас. Это реальность, с которой стоит смириться. В конечном итоге, здесь все зависит от вашего стиля торговли и вашей готовности ждать.

Какой ваш стиль торговли?

Это, безусловно, один из самых важных факторов при рассмотрении вопроса о том, стоит ли сразу торговать на пробой или дожидаться ретеста.

Слишком много трейдеров тратят свое время на поиски волшебной формулы и не уделяют достаточно времени развитию своего собственного стиля торговли, который будет соответствовать их типу личности, образу жизни, целям в трейдинге и т. д.

Конечно, для того, чтобы найти подходящий стиль торговли, вам придется много экспериментировать. Но эти эксперименты не должны включать в себя ежедневное вбивание в поисковую строку слов «самая прибыльная торговой стратегия». Хотя вы получите много новой информации, на самом деле, вы должны двигаться в совершенно ином направлении.

То, что чрезвычайно прибыльно для одного трейдера, может оказаться совершенно убыточным для другого. Вот почему трейдеры, которые постоянно перебирают разные торговые стратегии, как правило, теряют свои деньги. Возможно, они смогут найти рабочую стратегию, однако они не смогут получать по ней стабильную прибыль, потому что эта стратегия не была разработана с учетом их типа личности и стиля торговли.

Какое все это имеет отношение к решению, торговать ли на пробой или дожидаться ретеста? Самое прямое.

Некоторые трейдеры приходят к тому, что постоянное ожидание повторного тестирования для них наиболее комфортно. Даже если это означает, что при этом они упускают некоторые торговые возможности. Эти трейдеры должны учитывать эту свою особенность при разработке свой стратегии, что позволит им оставаться предельно спокойными и уверенными в своей торговле.

В то же самое время другие трейдеры предпочитают более агрессивный стиль и, таким образом, будут чувствовать себя наиболее комфортно, принимая на себя дополнительные риски и входя в рынок сразу же после пробоя без отката. Именно эта стратегия в итоге будет лучше всего работать для этих трейдеров, потому что она больше всего им подходит.

Однако при любом торговом встиле вы не должны забывать о благоприятном соотношении риска к прибыли при открытии любой сделки.

Благоприятное соотношение риска к прибыли

Использование торговой стратегии только в случае благоприятного соотношения риска к прибыли является, пожалуй, самым важным аспектом становления успешного трейдера.

Я всегда ищу как минимум соотношение два к одному или 2R, где потенциальная прибыль вдвое превышает риск.

Прежде чем мы продолжим, я хочу подчеркнуть важность поиска собственного минимального множителя R. Чем больше множитель R у вас будет, тем дольше вам придется дожидаться подходящих возможностей для входа в рынок.

Независимо от вашего стиля торговли, минимально приемлемое соотношение риска к прибыли должно оставаться для вас решающим фактором в вопросе, ждать ли повторного тестирования или нет.

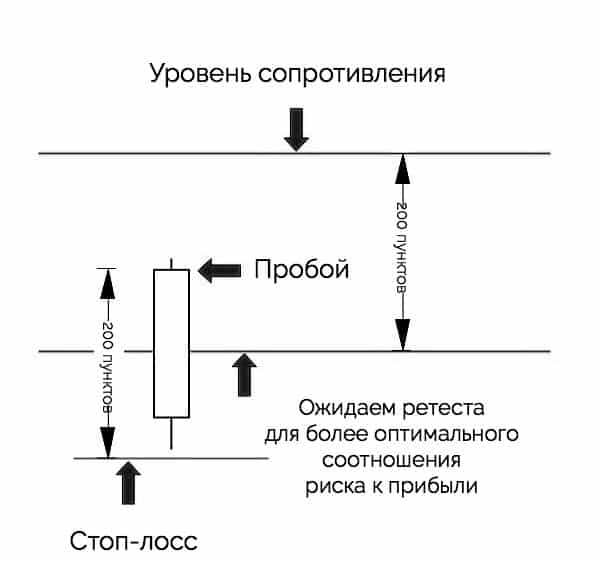

Обратите внимание, что расстояние от пробоя до уровня стоп-лосса составляет 200 пунктов. Расстояние от нового уровня поддержки до ключевого уровня сопротивления также составляет 200 пунктов.

Это означает, что если ваш минимальный коэффициент равен 2R, вам придется дождаться отката, чтобы удовлетворить ваши требования для точки входа. В противном случае вы бы открыли сделку с потенциальной прибылью в 100 пунктов, рискуя при этом 200 пунктами.

Знайте свои торговые инструменты

Последнее, но не менее важное — это конкретный инструмент, который вы используете в своей торговли. Как известно, каждый торговый инструмент имеет свою индивидуальность. Некоторые акции, валюты или товары, как правило, имеют тенденцию к более выраженному трендовому движению. Другие чаще всего торгуются в боковиках и им больше свойственны ложные пробои.

Также не забывайте, что рынок всегда динамичный, и специфика каждого торгового инструмента может со временем измениться. Поэтому всегда обращайте на предыдущее поведение цены возле уровней и не забывайте про прайс экшен.

На рисунке ниже показано сравнение двух инструментов, которые недавно преодолели ключевой уровень сопротивления:

На первом графике показана инструмент, на котором движение цены достаточно изменчиво. Здесь лучше всего дождаться ретеста, прежде чем искать точку для входа в рынок.

С другой стороны, график в нижней части иллюстрации показывает инструмент, который торгуется более технично и лучше отрабатывает уровни. В этом случае повторное тестирование пробитого уровня в качестве новой поддержки менее вероятно.

Еще одним моментом рассмотрения здесь является ценовой импульс. Импульс на втором графике выглядит намного сильнее, чем на первом. Следовательно, вероятность того, что второй инструмент вернется к уровню поддержки, меньше, чем у первого инструмента, где бычий импульс был не таким сильным.

MADEYOURTRADE.RU

блог частного трейдера

Что такое тест и ретест в трейдинге. Стратегии и правила торговли

Тесты и ретесты в трейдинге – одно из самых частых явлений. Кто-то постоянно их выжидает, а кто-то не обращает особого внимания. Встречается, что между этими понятиями не делают различия, хотя, на самом деле, есть смысловая разница. Не претендуя на истину в последней инстанции, 🙂 я постараюсь выразить свое мнение, и приведу примеры со скриншотами. В конце поста, я подытожу все вышесказанное, и объясню нюансы 🙂

Начну с самого элементарного.

Тест локального максимума и минимума цены

Тестом локального максимума или минимума, называется последующее касание ценой максимума или минимума, определенного трейдером.

Звучит запутанно, но, на практике, все очень просто. Трейдер, основываясь на своих соображениях, определяет, какой максимум или минимум должна протестировать цена, и дожидается теста для совершения сделки.

Тесты бывают двух видов:

Для наглядности и лучшего понимания, перейду сразу к примерам на скриншотах.

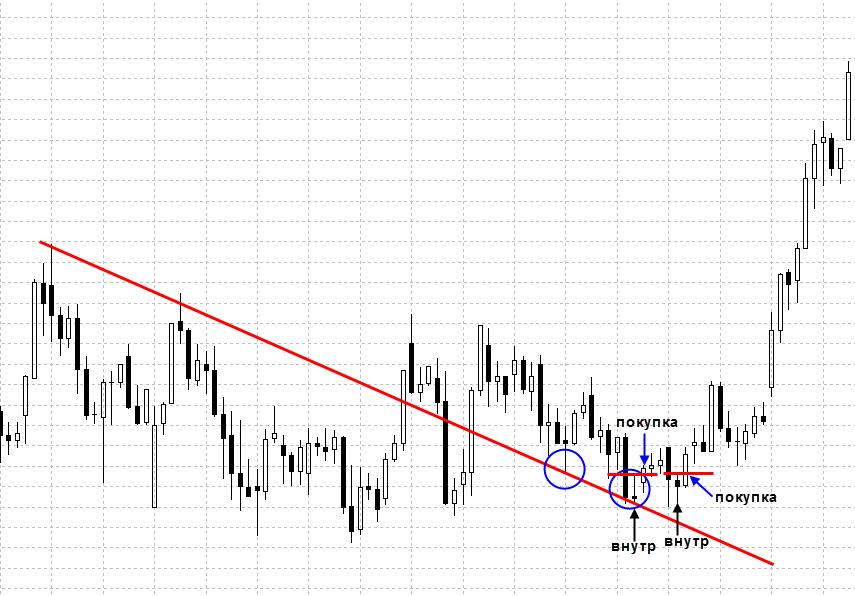

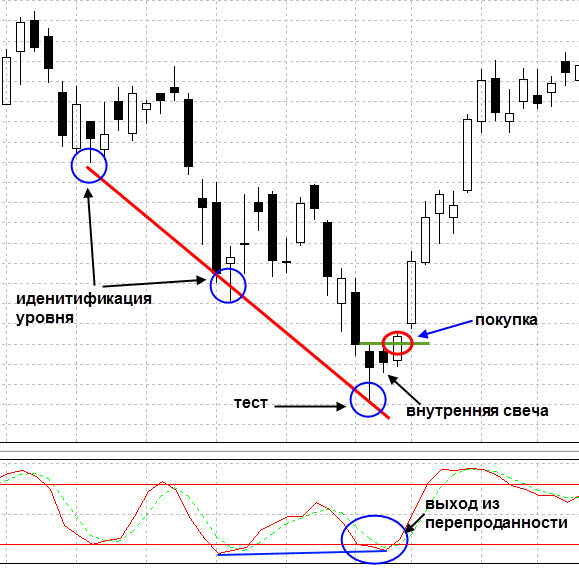

Внутренний тест максимума

Алгоритм внутреннего теста максимума, следующий:

Внутренний тест минимума

Как не сложно догадаться, стратегия теста минимума аналогична тесту максимума, только наоборот:

Теперь перейдем к внешним тестам.

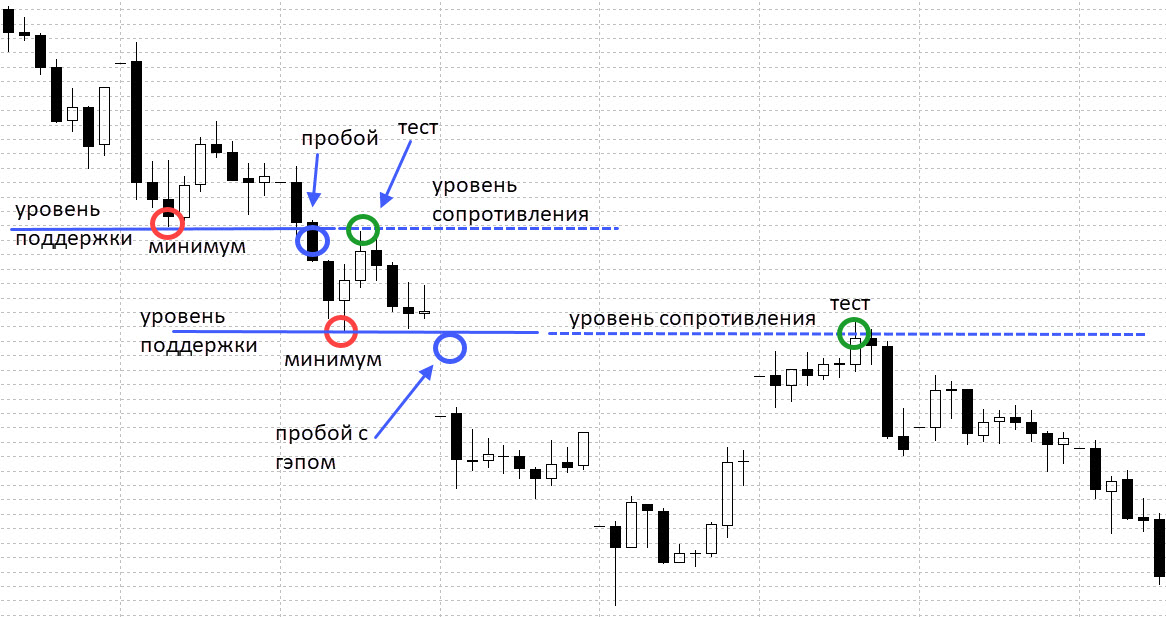

Внешний тест максимума

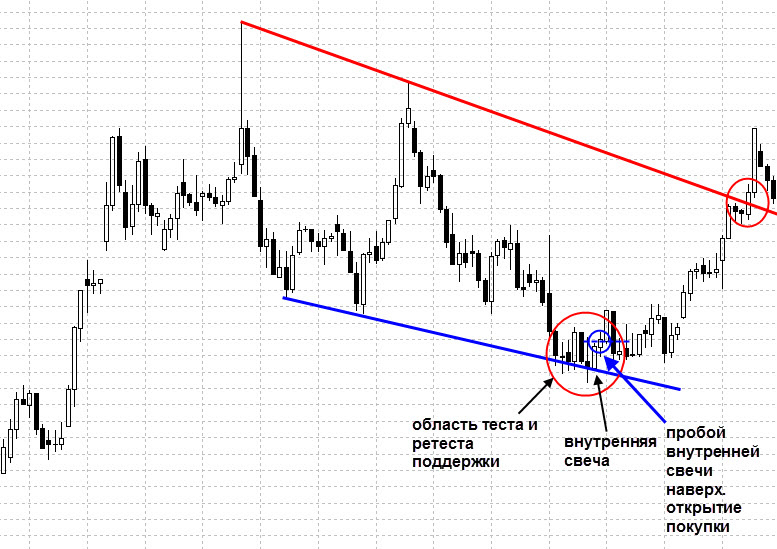

Внешний тест происходит за уровнем. Цена как бы возвращается протестировать уровень, чтобы “выяснить” истинность намерений участников рынка двигать цену дальше.

Стратегия определения и торговли внешнего максимума схожа, но добавляется еще одно условие.

Внешний тест минимума

На скрине разобрано два подряд внешних теста минимума. Алгоритм, следующий:

На примере, во втором случае, пробой прошел с гэпом. Тест совпал с закрытием гэпа, где образовалась отличная точка для входа в продажу.

Настала очередь поговорить о тестах и ретестах уровней.

Тест уровня поддержки и сопротивления

Тестом уровня поддержки или сопротивления называется третье касание ценой уровня, определенного трейдером

Так же, тесты поддержки и сопротивления бывают двух видов:

Внутренний тест уровня сопротивления

По своей сути, алгоритм действий идентичен с торговлей тестов максимумов и минимумов. Разница заключается в том, что теперь, мы имеем дело со сформировавшимся уровнем. Т.е., две начальные точки уже определены. А дальше, все то же самое.

Стратегия торговли теста уровня сопротивления:

Внутренний тест уровня поддержки

Правила торговли те же, только наоборот.

Внешний тест уровня сопротивления

Не буду уже спамить и повторятся. Смысл концепции, я думаю, вам уже более чем понятен.

Внешний тест уровня поддержки

С тестами закончили. Теперь переходим к ретестам.

Ретест уровня поддержки и сопротивления

Ретестом уровня поддержки и сопротивления называются все последующие после теста касания ценой уровня, определенного трейдером.

Ретесты тоже подразделяются на:

Внутренний ретест уровня сопротивления

Все так же, как и до этого, просто. В начальных данных у нас уже есть уровень сопротивления с тремя точками касания. На ретесте, выполняются те же правила, которые должны выполняться для торговли на отскок внутрь уровня сопротивления.

Внутренний ретест уровня поддержки

Внешний ретест уровня сопротивления

Внешний ретест уровня поддержки

Уровни, на которых проходят внешние тесты и ретесты еще называют зеркальными

С терминологией разобрались теперь к нюансам.

1) Что должна тестировать цена, определяет для себя сам трейдер. Мотивы могут быть совершенно разные. Это может быть какой-то эфемерный ценовой уровень, или круглая цена (например, 150 000).

2) Тесты и ретесы – хорошие точки, чтобы открыть сделку с привлекательным соотношением риск/прибыль. Вход в этих точках позволяет поставить близкий стоп-лосс. Поэтому все их и ловят для входа. Но, можно (что чаще всего бывает) не поймать, и пропустить хороший импульс. Психологически, будет жаль об упущенной возможности, и войти будет тяжелее, из-за обоснованной боязни отката. Особенно такие ситуация часто встречаются на пробоях формаций (в большей степени треугольников и клиньев).

В трейдинге лучше торговать по факту, по текущей ситуации. Что будет, то и будет. Вы всегда должны знать, как будете действовать в конкретной рыночной ситуации. Должен быть план на случай разного состояния рынка. Я стараюсь это всегда учитывать, когда пишу обзоры.

3) Торговля внутренних тестов и ретестов, по сути, работа в контртренд. Это бОльший риск, чем работать по тренду (внешние ретесты в этом плане лучше). В основном, риск связан с переторговкой (тильтом). Поэтому, безопаснее торговать в сторону основного движения.

Психологически, рынок всегда подталкивает трейдера к работе против тренда. А, особенно, эти понятия: слишком дешево, или слишком дорого, которые невозможно выбросить из головы новичков. В большинстве случаев, все гонятся за той идеальной точкой для покупки или продажи, чтобы это был обязательно экстремум. Так делать возможно, но, когда уже накоплен солидный опыт в трейдинге. Да и то, далеко не у каждого профи, получается находить экстремумы регулярно. Лучше забыть об этом, и торговать уже сформировавшееся движение, присоединяться к нему. На этом в разы проще делать деньги, нежели искать всю жизнь идеальную точку. Работать против тренда можно, в том случае, если вы очень хорошо дружите с рисками.

Так вот, отработки тестов на экстремумах, может запросто привести к переторговке и тильту. Выбирая торговлю по тесту одной точки: минимума или максимума, обязательно надо ставить себе лимиты по количеству сделок. Т.е. если не угадали в первый раз, и не угадали во второй, всё, на этом торговлю лучше прекращать. Это говорит о том, что скорее всего, вы пытаетесь торговать против тренда. Самое главное, что такой подход, может усугубить еще больше психологическую ловушку торговли против движения, когда кажется, что слишком дорого или дешево. Это невероятно пагубная привычка.

Но, если вы уж решили торговать тест экстремума, то лучше учесть:

4) “Чистые” тесты и ретесты, как в теории, на практике встречаются не часто. В основном это будет такого плана

В зависимости от того, в какой точке мы находимся, в момент анализа графика, так и выстроится уровень сопротивления. В любом случае, это будет зона сопротивления:

Видно, что на графике выше, если провести сопротивление от первых двух максимумов, в дальнейшем будут “перелеты” или “недолеты” до уровня. Что делать в таких ситуациях? Лучшим решением будет – не торговать такое :)) Но, это понятно только когда всё уже свершилось. Очевидно, что лучше применять фильтр. Об этом в следующем пункте.

5) Используйте подтверждающие сигналы при торговле тестов и ретестов. Это могут быть свечные паттерны, наподобие пробоев внутренних и внешних свечей, торговля ложных пробоев на уровнях, работа с формациями, дивергенции и конвергенции на осцилляторах.

Факторы работы от покупок, при тесте поддержки:

Покупки на внешних тестах и ретестах при пробое внутренних свечей.

Чаще всего, тесты с ретестами встречаются в рамках формаций.

Отчетливо видно, что тест и ретесты сопротивления восходящего треугольника, прошли на свечах с выраженными верхними тенями.

Вот еще пример на нисходящем клине с областью тестов и ретестов на поддержке:

Тест сопротивления с последующим отскоком

На этом, пожалуй, и остановлюсь.

Торговать можно что угодно и как угодно, главное – держать под контролем риски.

Новый день – новая возможность. Не забирайте ее у себя.