код скоринга 7 в кредитной истории что это значит

Что означает код скоринга 7 в кредитной истории?

Расшифруем числовой показатель

Большинство кредитных организаций готовы одобрить заявку, только когда результаты скоринга превышают 690 баллов. Показатель 7 означает, что по итогам проверки сумма очков превышает 700. Если человеку присваивается меньшее значение, ссуду в банке ему не дадут. Результаты скоринговой оценки плохие, нет смысла обращаться даже к кредитному брокеру, вряд ли он чем-то сможет помочь.

Что это означает и по каким параметрам рассчитывается скоринговый балл:

Внимание! Каждый банк использует собственную систему скоринговой оценки, поэтому в одном можно получить отказ, а в другом – одобрение.

Все эти характеристики учитываются банком при скоринговой оценке. Если анкета клиента набирает 7, он может претендовать на получение кредита. Однако это вовсе не означает, что решение будет положительным. Кредитор имеет право отказать любому потенциальному заемщику без объяснения причины.

Из чего состоит «семерка»?

Проведение скоринговой оценки означает, что банки тщательно проверяют обратившихся к ним клиентов. Никто не хочет рисковать деньгами и выдавать кредиты потенциальным должникам. Система скоринга составлена и используется банковскими специалистами-профессионалами. Человек может считать себя идеальным заемщиком, у которого все в порядке, но программа выносит решение отказать в выдаче займа.

По каким причинам происходят отказы:

Скоринговая система – это метод оценки и построения образа будущего заемщика. На основании результатов скоринга банк принимает решение о платежеспособности человека, его финансовых возможностях выплатить кредит и начисленные проценты. Схема проверки построена на статистических данных, полученных за годы работы, поэтому она максимально точна.

Не стоит пытаться обмануть скоринговую проверку, вряд ли это получится. Все полученные от клиента сведения анализируются программой. Если обнаружится обман, заявка сразу же будет отправлена в отказ, а клиент помещен в черный список.

Единственные кредиторы, кого не волнуют результаты скоринга ниже 7 – микрофинансовые компании. Они готовы выдавать займы кому угодно. Это и понятно, ведь проценты там просто огромные.

Что такое код скоринга, что означает цифра «7»

Код скоринга — это специальный параметр, являющийся частью кредитного рейтинга, свидетельствующего о платежеспособности человека и безопасности предоставления кредита. В отличие от других параметров кредитного рейтинга, он не имеет большого значения, но учитывается кредитной организацией.

Что такое код скоринга

Часто под термином «код скоринга» понимается кредитный рейтинг — индивидуальный бал, который присваивается пользователю. После получения и обработки сведений программа выдает результат. Кредитный рейтинг Сбербанка в РФ состоит из четырех показателей.

Параметр риска

Он в диапазоне от одного до пяти и показывает уровень надежности. При анализе учитывается семейное положение, регион, возраст и пол:

Показатель доверия

Второй по важности параметр — индикатор доверия. Он отражает наличие информации о заемщике в базах БКИ. Если человек включен хотя бы в одну базу, ему присваивается индекс «1». Если сведения в бюро отсутствуют, индекс доверия падает к нулю.

Скоринговый код

Этот параметр включается в отчет ОКБ. Для получателя займа код скоринга ничего не говорит. По этому числу банки понимают, какая модель проверки заемщика применялась в процессе оценки. С учетом полученных сведений они делают выводы.

Баллы

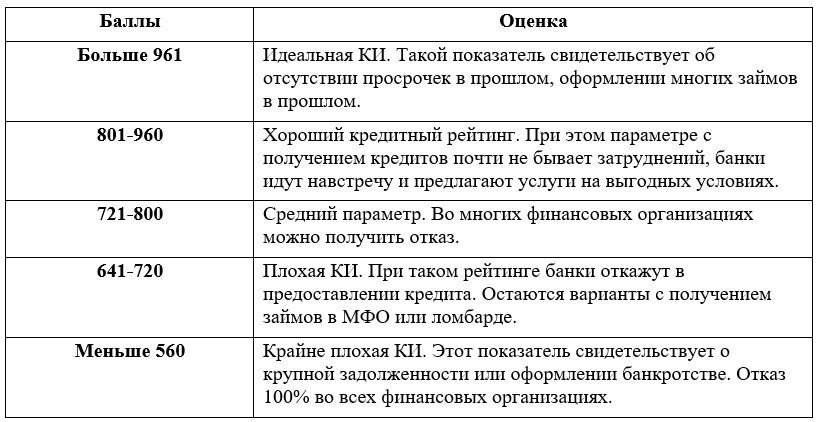

Не менее важный параметр — баллы кредитного рейтинга. По ним банк видит, насколько заемщику можно доверять при оформлении кредита. Минимальный параметр равен 560, а максимальный — 1000. Клиенты условно делятся на пять категорий:

Что такое код скоринга «7»

Как отмечалось, указанный код показывает модуль, используемый кредитной организацией или БКИ при оценке заемщика. Это число полезно только кредитору, а для получателя займа оно не имеет значения. Параметр включается в отчет для клиента и играет роль дополнительной информации.

Итоги

Для получения своего кода и текущего рейтинга, можно перейти по ссылке ниже и ввести запрашиваемые данные. После этого система выдает результат и подбирает кредиты, подходящие под текущий уровень. Это быстро, удобно и главное — бесплатно.

Что значат цифры в рейтингах бюро кредитных историй?

Рейтинги у каждого бюро свои. Но говорят они, примерно, об одном и том же.

Кредитный рейтинг – определяет кредитоспособность заёмщика на основе данных текущей и прошлой кредитной истории, в т.ч. на основе социально-демографических данных.

Максимально допустимый балл в этом бюро 850, а минимальный 250. Средний балл для получения потребительского кредита варьируется от 600-650.

В том числе, в этом отчете, Вы увидите факторы, которые определяют этот бал и могут на него давлеть.

· 690 – 850 баллов – Это отличная оценка кредитной истории. Если Вы имеет такой балл – вы сами можете выбирать банк (в теории, ибо практика, порой, далека от неё). К тому же, Вы можете попривередничать.

· 650 – 690 баллов – Стандартный балл, условия общие.

· 600 – 650 баллов – Удовлетворительная оценка кредитной истории. Кредит возможен, но условия будет диктовать банк. Возможно снижение запрашиваемой одобренной суммы и повышенный процент по кредиту.

· 500 – 600 баллов – Оценка ниже среднего. Доступен только кредит по завышенной ставке, и определенной категории (товарный, обеспеченный) и только на небольшой срок. Высокая вероятность отказа.

· 300 – 500 баллов – Очень плохая оценка кредитной истории. В банках будет отказ с высокой долей вероятности, доступны только микрозаймы в МФО, ломбардах и т.д.

Старейшее кредитное бюро. Основано в 1899 в США. Общая база этого бюро включает базу из 19 стран!! Эквифакс является Ассоциации региональных банков России (АСРОС), а также Российской ассоциации электронных коммуникаций (РАЭК).

Максимальный бал в этом бюро 999, а минимальный 1.

Входит в тройку крупнейших бюро. Рейтинг бюро своеобразен и отличается от предыдущих бюро. Если выше названные бюро ограничивались баллами, то ОКБ присваивает : код скоринга, количество баллов, рисковый индикатор и индикатор достоверности.

Скоринг (кредитный рейтинг) в ОКБ считается на анализе данных о кредитах и займах, самый большой балл бюро «5», а минимальный «1». Ниже указаны причиный влияющий на кредитный бал:

· Показатели исторической просрочки

· Показатели недавней или текущей просрочки

· Характеристики объема и динамики кредитной нагрузки

· Особенности кредитного поведения

· Характер и динамика запросов в кредитное бюро

· Платежная дисциплина в первые месяцы обслуживания долга

Каждый из этих факторов говорит о заемщике:

Рисковый индикатор

Число от 1 до 5, определяющее степень благонадежности заемщика по его социальным-демографическим составляющим: пол, возраст, регион проживания, профессия, образование, семейоное положение.

· рисковый индикатор 1 – самая низкая надежность заемщика (отдаленные регионы, возраст до 21 или свыше 70 лет, отсутствие образования)

· рисковый индикатор 2 – низкая надежность заемщика (неблагоприятные регионы, возраст до 25 или свыше 65 лет, отсутствие средне-специального образования)

· рисковый индикатор 3 – средняя надежность заемщика (среднестатистические показатели возраста, образования, любой регион)

· рисковый индикатор 4 – хорошая степень надежности заемщика (возраста около 30-40 лет, профессиональное или высшее образования, благополучный регион, наличие брака (семьи))

· рисковый индикатор 5 – высокая степень надежности заемщика (средний возраст, высокий доход, федеральные округа, одно и более высших образования, наличие брака (семьи, детей)

Индикатор достоверности

Код скоринга

Иногда в отчете ОКБ можно встретить надпись код скоринга 7. Мы постарались разобраться в этом и нашли следующую информацию

Количество баллов

· количество баллов выше 961 – отличная кредитная история, не было просрочек, было много кредитов (одобрение всех видов кредитов).

· количество баллов от 801 до 960 – хорошая кредитная история (хорошая одобряемость кредитов и займов).

· количество баллов ниже от 721 до 800 – средняя оценка кредитная история (в крупных кредитах будет отказ, займ получить возможно).

· количество баллов ниже от 641 до 720 – плохая кредитная история (в кредитах будет отказ, возможность получить займ в МФО, ломбарде).

· количество баллов ниже 560 – очень плохая кредитная история, безнадежный долг, банкротство (во всех кредитах и займах будет отказ).

Что такое кредитный скоринг. Объясняем простыми словами

Термин «скоринг» произошёл от английского score, что означает «оценка». Дело в том, что программы для кредитного скоринга в баллах оценивают платёжеспособность клиента.

Также кредитным скорингом называют программное обеспечение, которое на основе имеющейся информации даёт оценку предполагаемой платёжеспособности клиента, в связи с чем процесс оценки заёмщика в настоящее время занимает несколько минут.

Кредитный скоринг работает так:

Кредитный скоринг выносит предварительное решение. Если заёмщик набрал недостаточное количество баллов, ему могут отказать или назначить более высокую ставку. Если алгоритм соглашается выдать кредит, его данные перепроверяет эксперт. Окончательное решение остаётся за ним.

Пример употребления на «Секрете»

«В последнее время постоянно попадается на глаза реклама Тинькофф-банка. Малому и среднему бизнесу в ней обещают хорошие условия. По телефону меня заверили, что я смогу получить 2 млн под 14% — правда, при условии, что открою в банке расчётный счёт. Пройдя скоринг, я с удивлением узнала, что банк одобрил только 500 000 рублей, а годовая ставка по кредиту составит 22%. От таких условий, разумеется, пришлось отказаться».

(Основательница сети магазинов Street Story Екатерина Кулагина — в колонке о том, как бизнесу получить кредит, если нечего оставить в залог.)

Нюансы

Алгоритмы кредитного скоринга учитывают различные данные. Самый важный источник информации — кредитная история. Система учитывает, сколько кредитов и займов на клиенте, были ли у него просрочки, брал ли клиент займы в микрофинансовых организациях, какую сумму платил без просрочек.

Важна и анкета, которую заполняет заёмщик. В ней указывают пол, возраст, адрес, профессию, рабочий стаж, доход.

Если человек берёт кредит в своём зарплатном банке, у кредитора есть свои собственные данные о платёжеспособности клиента и его покупках.

Наконец, алгоритм может изучить соцсети клиента, узнать его марку телефона или даже подать запрос в ведомства за дополнительными данными (правда, без ведома клиента такая операция невозможна).

Как правило, банки и кредитные организации не раскрывают информацию, какие именно данные учитывает их алгоритм скоринга и как их оценивает. Например, нет единой точки зрения, кто более надёжный заёмщик — мужчины или женщины.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

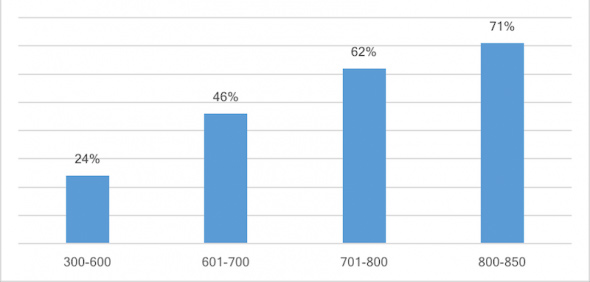

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.