код 1010812 и 1010821 в чем разница

Продажа услуг на экспорт ( просьба срочно)

Продаем услуги в Болгарию.

Облагается ли такая операция НДС. И какие еще нюансы в этой операции?

Надо срочно. Спасибо за помощь

Это зависит от вида оказываемых услуг.

Если это подпадает под определение «инжиниринговые услуги» или НИОКР, то услуга НДС не облагается.

Посмотрите п. 2 и п. 29 Договора о ЕАЭС.

Мы продаем в Болгарию. Она не в ЕАЭС. Или что-то не поняла?

Это я Болгарию прочитала как Белоруссию)), простите.

По Болгарии все тоже самое, но подп.4 п.1 ст. 148 НК.

В п.1 п/п4 дано определение инжиниринговых услуг»Инженерно-консультационные услуги по подготовке производства, подготовк атехнико-экономических обоснований, проектно-конструкторские разработки».

Как я поняла, что т.к. покупатель находится не на территории РФ и покупает такие услуги, то ставка 0%.

Нет, не так. Если покупатель инжиниринговых услуг не осуществляет деятельность в РФ, то местом реализации РФ не признается, услуги НДС не облагаются. Соответственно, 0% подтверждать не надо, реализация отражается в разделе 7 декларации по НДС. Входной НДС по этим услугам включается в себестоимость, ну и раздельный учет надо вести.

Я написала » покупатель не находится на территории РФ». Вы меня поправили»покупатель не осуществляет деятельность в РФ».

Да, он не осуществляет деятельность. Только надо как-то подтвердить, что это инжиниринговые услуги.

Ну вот «Изготовление конструкторской документации по изготовление клапана». Как проверить, какие это услуги?

Покупатель говорит, что они платят НДС в свой бюджет при покупке от нас услуг.

Поэтому не хотят нам платить второй раз. 🙂

Я считаю, что ваши услуги являются конструкторской разработкой и подпадают под понятие «инжиниринговые», НДС не облагаются. Но, в отличие от меня, вы видите документы, поэтому вам виднее, можно ли считать ваши услуги проектно-контрукторскими разработками. Если вы считаете, что оказываемые вами услуги таковыми не являются, то облагайте их НДС как при реализации на территории РФ.

Чем отличаются коды операций Р.7 Декларации по НДС 1010812 и 1010821

Курсы 1С 8.3 » Вопросы из Профклубов » Вопросы Профклуба по 1С:Бухгалтерия 8 » Чем отличаются коды операций Р.7 Декларации по НДС 1010812 и 1010821

Наша организация занимается международными морскими перевозками, которые по ст. 148 п 1.1 пп2 не являются услугами на территории РФ. Наши услуги Без НДС. Какой код в Р.7 Декларации по НДС надо выбрать?

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

Доброе утро! Спасибо огромное. Я тоже пришла к этому выводу.

Поменяли коды для раздела 7 Декларации по НДС и теперь путаница. Можете еще подсказать какой код за штрафные санкции по договору? Раньше был 1010800. Теперь не нахожу.

Спасибо!

Елена в разделе 7 декларации по НДС отражается (пп.3 п.44 Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@ “Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме”):

– операции, не подлежащие налогообложению (освобождаемые от налогообложения) согласно ст.149 НК РФ

– операции, не признаваемые объектом налогообложения согласно п.2 ст.146

– операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ согласно ст.147 и ст.148 НК РФ

Штрафные санкции не относится ни к одному из пунктов, следовательно не отражаются в разделе 7 декларации по НДС

Доброе утро, Елена.

Коды операции раздела 7 декларации по НДС отражены в Разделе I. “Операции, не признаваемые объектом налогообложения” в приказе ФНС России от 29.10.2014 №ММВ-7-3/558@ “Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме”.

Оба кода (1010812, 1010821) используются при оказании работ (услуг), местом реализации которых не признается территория Российской Федерации, но

Код 1010812 используется согласно ст. 148 НК РФ, а код 1010821 согласно п. 29 Раздела IV. “Порядок взимания косвенных налогов при выполнении работ, оказании услуг” договора о Евразийском экономическом союзе.

Следовательно, если услуги (работы) оказаны на территории стран ЕАЭС то устанавливаете 1010812

Раздел I. Операции, не признаваемые объектом налогообложения

Раздел I. Операции, не признаваемые объектом налогообложения

Статья 146 Кодекса, пункт 2

Операции, указанные в пункте 3 статьи 39 Кодекса

Статья 146 Кодекса, пункт 2, подпункт 1

Передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально-культурного и жилищно-коммунального назначения, дорог, электрических сетей, подстанций, газовых сетей, водозаборных сооружений и других подобных объектов органам государственной власти и органам местного самоуправления (или по решению указанных органов, специализированным организациям, осуществляющим использование или эксплуатацию указанных объектов по их назначению), а также передача на безвозмездной основе объектов социально-культурного назначения в казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, в муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования

Статья 146 Кодекса, пункт 2, подпункт 2

(в ред. Приказа ФНС России от 19.08.2020 N ЕД-7-3/591@)

\(см. текст в предыдущей редакции)

Передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации

Статья 146 Кодекса, пункт 2, подпункт 3

Выполнение работ (оказание услуг) органами, входящими в систему органов государственной власти и органов местного самоуправления, в рамках выполнения возложенных на них исключительных полномочий в определенной сфере деятельности в случае, если обязательность выполнения указанных работ (оказания услуг) установлена законодательством Российской Федерации, законодательством субъектов Российской Федерации, актами органов местного самоуправления

Статья 146 Кодекса, пункт 2, подпункт 4

Передача на безвозмездной основе, оказание услуг по передаче в безвозмездное пользование объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям

Статья 146 Кодекса, пункт 2, подпункт 5

Операции по реализации земельных участков (долей в них)

Статья 146 Кодекса, пункт 2, подпункт 6

Передача имущественных прав организации ее правопреемнику (правопреемникам)

Статья 146 Кодекса, пункт 2, подпункт 7

Статья 146 Кодекса, пункт 2, подпункт 8

(см. текст в предыдущей редакции)

Оказание услуг по предоставлению права проезда транспортных средств по платным автомобильным дорогам общего пользования федерального значения (платным участкам таких автомобильных дорог), осуществляемых в соответствии с договором доверительного управления автомобильными дорогами, учредителем которого является Российская Федерация, за исключением услуг, плата за оказание которых остается в распоряжении концессионера в соответствии с концессионным соглашением

Статья 146 Кодекса, пункт 2, подпункт 4.2

Реализация товаров, местом реализации которых не признается территория Российской Федерации

(в ред. Приказа ФНС России от 20.12.2016 N ММВ-7-3/696@)

(см. текст в предыдущей редакции)

Реализация работ (услуг), местом реализации которых не признается территория Российской Федерации

Оказание услуг по передаче в безвозмездное пользование некоммерческим организациям на осуществление уставной деятельности государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями, составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования

Статья 146 Кодекса, пункт 2, подпункт 10

Выполнение работ (оказание услуг) в рамках дополнительных мероприятий, направленных на снижение напряженности на рынке труда субъектов Российской Федерации, реализуемых в соответствии с решениями Правительства Российской Федерации

Статья 146 Кодекса, пункт 2, подпункт 11

Операции по реализации (передаче) на территории Российской Федерации государственного или муниципального имущества, не закрепленного за государственными предприятиями и учреждениями и составляющего государственную казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями и составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования, выкупаемого в порядке, установленном Федеральным законом от 22 июля 2008 г. N 159-ФЗ «Об особенностях отчуждения недвижимого имущества, находящегося в государственной или в муниципальной собственности и арендуемого субъектами малого и среднего предпринимательства, и о внесении изменений в отдельные законодательные акты Российской Федерации» (Собрание законодательства Российской Федерации, 2008, N 30 (ч. 1), ст. 3615; 2018, N 28, ст. 4149)

Статья 146 Кодекса, пункт 2, подпункт 12

(в ред. Приказа ФНС России от 28.12.2018 N СА-7-3/853@)

(см. текст в предыдущей редакции)

Реализация автономной некоммерческой организацией, созданной в соответствии с Федеральным законом от 2 апреля 2014 г. N 39-ФЗ «О защите интересов физических лиц, имеющих вклады в банках и обособленных структурных подразделениях банков, зарегистрированных и (или) действующих на территории Республики Крым и на территории города федерального значения Севастополя» (Российская газета, 2014, 4 апреля; 2014, 6 июня), имущества и имущественных прав и оказание этой организацией услуг по представлению интересов вкладчиков

Статья 146 Кодекса, пункт 2, подпункт 14

Выполнение работ (оказание услуг) казенными учреждениями, а также бюджетными и автономными учреждениями в рамках государственного (муниципального) задания, источником финансового обеспечения которого является субсидия из соответствующего бюджета бюджетной системы Российской Федерации

Статья 146 Кодекса, пункт 2, подпункт 4.1

Передача недвижимого имущества в случае расформирования целевого капитала некоммерческой организации, отмены пожертвования или в ином случае, если возврат такого имущества, переданного на пополнение целевого капитала некоммерческой организации, предусмотрен договором пожертвования и (или) Федеральным законом от 30 декабря 2006 года N 275-ФЗ

Статья 146 Кодекса, пункт 2, подпункт 8.1

(см. текст в предыдущей редакции)

Операции, связанные с осуществлением мероприятий, предусмотренных Федеральным законом «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации», операции по реализации товаров (работ, услуг) и имущественных прав Организационным комитетом «Россия-2018», дочерними организациями Организационного комитета «Россия-2018», Российским футбольным союзом, производителями медиаинформации FIFA и поставщиками товаров (работ, услуг) FIFA, определенными указанным Федеральным законом и являющимися российскими организациями, а также связанные с осуществлением мероприятий по подготовке и проведению в Российской Федерации чемпионата Европы по футболу UEFA 2020 года, предусмотренных указанным Федеральным законом, операции по реализации товаров (работ, услуг) и имущественных прав Российским футбольным союзом и локальной организационной структурой, коммерческими партнерами UEFA, поставщиками товаров (работ, услуг) UEFA и вещателями UEFA, определенными указанным Федеральным законом, в период по 31 декабря 2020 года включительно

Статья 146 Кодекса, пункт 2, подпункт 13

(в ред. Приказа ФНС России от 19.08.2020 N ЕД-7-3/591@)

(см. текст в предыдущей редакции)

Операции по реализации товаров (работ, услуг) и (или) имущественных прав должников, признанных в соответствии с законодательством Российской Федерации несостоятельными (банкротами), в том числе товаров (работ, услуг), изготовленных и (или) приобретенных (выполненных, оказанных) в процессе осуществления хозяйственной деятельности после признания должников в соответствии с законодательством Российской Федерации несостоятельными (банкротами)

Статья 146 Кодекса, пункт 2, подпункт 15

(введено Приказом ФНС России от 20.12.2016 N ММВ-7-3/696@; в ред. Приказа ФНС

России от 26.03.2021 N ЕД-7-3/228@)

(см. текст в предыдущей редакции)

Передача в собственность на безвозмездной основе образовательным и научным некоммерческим организациям на осуществление уставной деятельности государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями, составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования

Статья 146 Кодекса, пункт 2, подпункт 9.3

(введено Приказом ФНС России от 20.12.2016 N ММВ-7-3/696@)

Передача на безвозмездной основе органам государственной власти субъектов Российской Федерации и органам местного самоуправления имущества, в том числе объектов незавершенного строительства, акционерным обществом, которое создано в целях реализации соглашений о создании особых экономических зон и 100 процентов акций которого принадлежит Российской Федерации, и хозяйственными обществами, созданными с участием такого акционерного общества в указанных целях, являющимися управляющими компаниями особых экономических зон

Статья 146 Кодекса, пункт 2, подпункт 16

(введено Приказом ФНС России от 28.12.2018 N СА-7-3/853@)

Передача на безвозмездной основе в собственность некоммерческой организации, основными уставными целями которой являются популяризация и проведение чемпионата мира FIA «Формула-1», объекта недвижимого имущества для проведения шоссейно-кольцевых автомобильных гонок серии «Формула-1», а также одновременно с указанным объектом недвижимого имущества нематериальных активов и (или) необходимых для обеспечения функционирования указанного объекта недвижимого имущества объектов инфраструктуры, движимого имущества; в государственную или муниципальную собственность объекта недвижимого имущества, предназначенного для проведения спортивных мероприятий по конькобежному спорту, а также одновременно с указанным объектом недвижимого имущества необходимых для обеспечения функционирования указанного объекта недвижимого имущества объектов инфраструктуры, движимого имущества

Статья 146 Кодекса, пункт 2, подпункт 17

(введено Приказом ФНС России от 28.12.2018 N СА-7-3/853@; в ред. Приказа ФНС

России от 19.08.2020 N ЕД-7-3/591@)

(см. текст в предыдущей редакции)

Передача на безвозмездной основе органам государственной власти и (или) органам местного самоуправления результатов работ по созданию и (или) реконструкции объектов теплоснабжения, централизованных систем горячего водоснабжения, холодного водоснабжения и (или) водоотведения, отдельных объектов таких систем, находящихся в государственной или муниципальной собственности и переданных во временное владение и пользование налогоплательщику в соответствии с договорами аренды, а также объектов теплоснабжения, централизованных систем горячего водоснабжения, холодного водоснабжения и (или) водоотведения, отдельных объектов таких систем, созданных налогоплательщиком в течение срока действия договоров аренды, в случае заключения этим налогоплательщиком в отношении данных объектов концессионных соглашений в соответствии с частью 1 статьи 51 Федерального закона от 21 июля 2005 года N 115-ФЗ «О концессионных соглашениях» (Собрание законодательства Российской Федерации, 2005, N 30 (ч. 2), ст. 3126; 2018, N 32 (ч. 1), ст. 5105)

Статья 146 Кодекса, пункт 2, подпункт 18

(введено Приказом ФНС России от 28.12.2018 N СА-7-3/853@)

Передача на безвозмездной основе имущества, предназначенного для использования в целях предупреждения и предотвращения распространения, а также диагностики и лечения новой коронавирусной инфекции, органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям

(введено Приказом ФНС России от 19.08.2020 N ЕД-7-3/591@)

Передача на безвозмездной основе в государственную казну Российской Федерации объектов недвижимого имущества

(введено Приказом ФНС России от 19.08.2020 N ЕД-7-3/591@)

Передача на безвозмездной основе имущества в собственность Российской Федерации для целей организации и (или) проведения научных исследований в Антарктике

(введено Приказом ФНС России от 19.08.2020 N ЕД-7-3/591@)

Реализация работ (услуг), местом реализации которых не признается территория Российской Федерации

(в ред. Приказа ФНС России от 20.12.2016 N ММВ-7-3/696@)

Код 1010812 и 1010821 в чем разница

Обязанность заполнить Раздел 7 декларации по НДС возникает только в случае, если имела место:

По таким сделкам указывают соответствующий им код операции в Разделе 7 декларации по НДС. А именно – в первом столбце.

Значения этих кодов берут из Приложения № 1 к порядку заполнения данной отчетности, который утвержден приказом ФНС России от 29 октября 2014 года № ММВ-7-3/558.

Заметим, что для Раздела 7 кодов предусмотрено довольно много. Более того: ФНС периодически добавляет новые. Например, код операции с макулатурой имеет значение 1010230. Он введен совсем недавно приказом Налоговой службы от 20 декабря 2016 года № ММВ-7-3/696.

Ещё один новый код Раздела 7 декларации по НДС – 1010243. Он предназначен для сделок по реализации:

Последнее время набирает популярность код 1010292 Раздела 7 декларации по НДС. Это:

Значения

Ниже в таблице приведены все возможные коды Раздела 7 декларации по НДС.

Реализация некоммерческими образовательными организациями товаров (работ, услуг) как собственного производства (произведенных учебными предприятиями, в том числе учебно-производственными мастерскими, в рамках основного и дополнительного учебного процесса), так и приобретенных на стороне подлежит налогообложению вне зависимости от того, направляется ли доход от этой реализации в данную образовательную организацию или на непосредственные нужды обеспечения развития, совершенствования образовательного процесса, если иное не предусмотрено Кодексом

Реализация услуг по выявлению несовершеннолетних граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких несовершеннолетних граждан и их семей.

Реализация услуг по выявлению совершеннолетних недееспособных или не полностью дееспособных граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких граждан и их семей.

Реализация услуг по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями несовершеннолетних граждан либо принять детей, оставшихся без попечения родителей, в семью на воспитание в иных установленных семейным законодательством Российской Федерации формах.

Реализация услуг по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями совершеннолетних недееспособных или не полностью дееспособных граждан.

Реализация услуг населению по организации и проведению физкультурных, физкультурно-оздоровительных и спортивных мероприятий.

Автоматическое заполнение Раздела 7 декларации по НДС при необлагаемых операциях

Порядок заполнения Раздела 7 декларации по НДС

При заполнении Раздела 7 налоговой декларации в графе 1 указываются коды операций, приведенные в Приложении № 1 к Порядку.

При отражении в графе 1 операций:

Согласно пункту 6 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, и (или) истребовать в установленном порядке у этих налогоплательщиков документы, подтверждающие их право на такие налоговые льготы.

В целях повышения эффективности администрирования НДС, при одновременном сокращении объема истребуемых документов, ФНC России в письме от 26.01.2017 № ЕД-4-15/1281@ направила рекомендации по проведению камеральных налоговых проверок налоговых деклараций по НДС, в которых отражены операции, не подлежащие налогообложению НДС (освобождаемые от налогообложения) в соответствии с пунктом 2 и пунктом 3 статьи 149 НК РФ и подпадающие под понятие налоговая льгота с учетом пункта 1 статьи 56 НК РФ и пункта 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33.

Если налогоплательщик представляет пояснения в виде Реестра по предложенной форме, то объем истребуемых документов существенно сокращается и производится с использованием риск-ориентированного подхода, изложенного в Приложении № 2 к данному письму.

При непредставлении налогоплательщиком Реестра или при представлении Реестра не по рекомендуемой форме (в случае невозможности идентификации подтверждающих документов, невозможности их соотнесения с используемыми льготами, невозможности выполнения требований настоящего письма, неуказания в реестре суммы операции) истребование документов производится без использования риск-ориентированного подхода.

Заполнение Раздела 7 декларации по НДС в «1С:Бухгалтерии 8» (ред. 3.0)

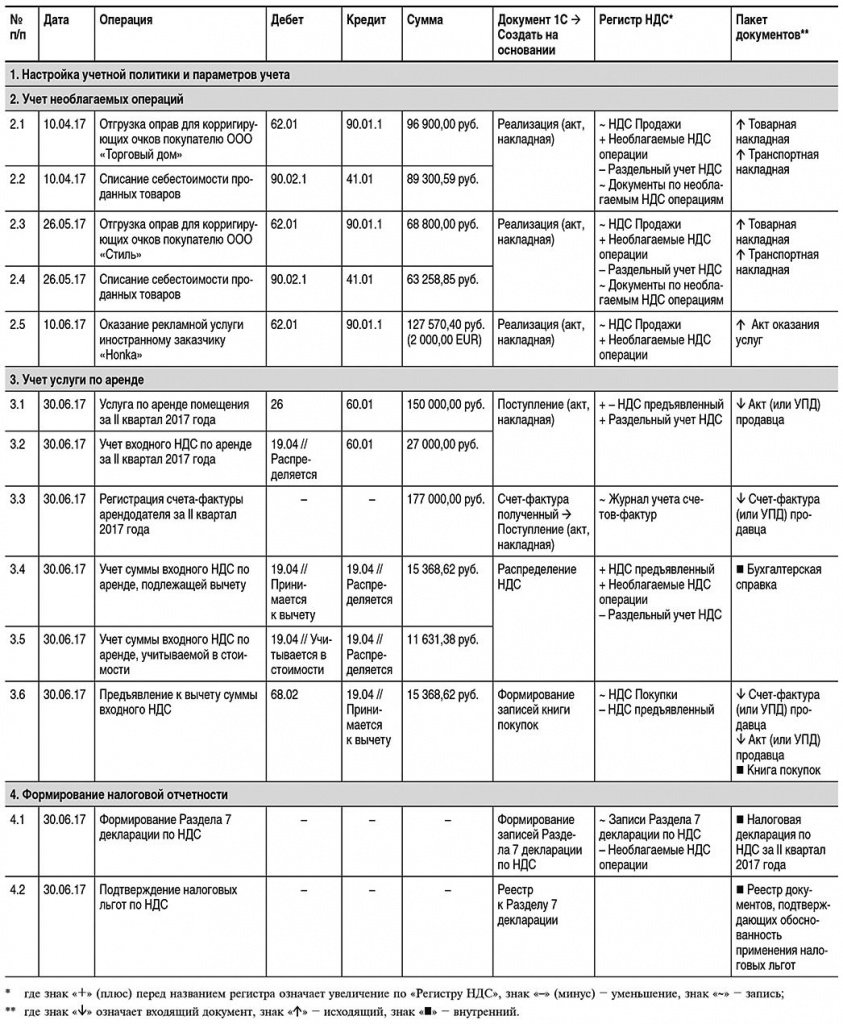

Порядок учета НДС по необлагаемым операциям, заполнение Раздела 7 декларации по НДС и реестра подтверждающих документов рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, во II квартале 2017 года осуществила следующие операции:

Последовательность операций приведена в таблице 1.

Настройка учетной политики и параметров учета

Налогоплательщику, осуществляющему операции, облагаемые НДС, и операции, не подлежащие налогообложению, необходимо выполнить соответствующие настройки программы.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) с видом операции Товары (накладная), а также с видом операции Товары, услуги, комиссия на закладке Товары появится графа Способ учета НДС. В этой графе отражается информация о выбранном способе учета входного НДС, который может принимать значения:

Для документов учетной системы Поступление (акт, накладная) с видом операции Услуги (акт) информация о способе учета входного НДС будет отражаться в графе Счета-учета.

Рис. 1. Указание кода операции, не облагаемой НДС

После этого в открывшемся поле Код операции нужно указать код освобождаемой операции в соответствии с Приложением № 1 к порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (ред. от 20.12.2016).

Так как в Реестре подтверждающих документов предусмотрено указание не только кода операции, но еще и вида (группы, направления) необлагаемой операции, то требуемое значение вида (группы, направления) можно ввести, открыв соответствующую форму для выбранного кода операции (рис. 1). Напомним, что указание группы (вида, направления) в отсутствии нормативных разъяснений устанавливается налогоплательщиком самостоятельно, исходя из собственного представления и удобства использования.

Порядок заполнения Раздела 7 налоговой декларации по НДС и необходимость представления Реестра подтверждающих документов зависит от того, является ли данная операция:

В связи с этим необходимо в открывшейся форме для соответствующего кода операции проставить флаги:

Учет необлагаемых операций

В соответствии с подпунктом 1 пункта 3 статьи 169 НК РФ при совершении операций, не подлежащих налогообложению (освобождаемых от налогообложения), счета-фактуры не составляются. Поэтому документ учетной системы Счет-фактура выданный не формируется, и, следовательно, кнопка Выписать счет-фактуру под табличной частью документа Реализация (акт, накладная) не используется.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Поскольку реализуются импортные оправы для очков, то по дебету вспомогательного забалансового счета ГТД вводятся записи о количестве оправ с указанием страны происхождения и номера таможенной декларации.

Отгрузка оправ для корригирующих очков покупателю ООО «Стиль» (операции: 2.3 «Отгрузка оправ для корригирующих очков покупателю ООО „Стиль»»; 2.2 «Списание себестоимости проданных товаров») в программе регистрируется с помощью документа Реализация (акт, накладная) с видом операции Товары (накладная) в порядке, аналогичном приведенному для реализации товаров ООО «Торговый дом» (операции 2.1 и 2.2).

При совершении операций, местом реализации которых не признается территория РФ, счета-фактуры не составляются (письма Минфина России от 16.04.2012 № 03-07-08/107, от 17.02.2009 № 03-07-08/36). Поэтому документ учетной системы Счет-фактура выданный не формируется, и, следовательно, кнопка Выписать счет-фактуру под табличной частью документа Реализация (акт, накладная) не используется.

После проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

Поскольку в отношении операций, местом реализации которых не признается территория РФ, Реестр подтверждающих документов не формируется, то запись в регистр Документы по необлагаемым операциям не производится.

Учет услуги по аренде

Организация ООО «ТФ-Мега» во II квартале 2017 года арендовала у ООО «Дельта» офисное помещение.

Поскольку услуга по аренде офисного помещения относится ко всей деятельности организации, т. е. и к облагаемым НДС операция, и к операциям, не подлежащим налогообложению, то сумму предъявленного арендодателем НДС необходимо распределить (п. 4 и п. 4.1 ст. 170 НК РФ). Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

После проведения документа будут сформированы бухгалтерские проводки:

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную арендодателем и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

Для регистрации полученного от арендодателя счета-фактуры (операция 3.3 «Регистрация счета-фактуры арендодателя за II квартал 2017 года») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) ввести, соответственно, номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Рис. 2. Распределение НДС. Расчет выручки от реализации

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

После выполнения этой команды в программе на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав) от деятельности, облагаемой НДС, и от деятельности, не подлежащей налогообложения (как освобождаемой от налогообложения, так и от той, местом реализации которой не признается территория РФ).

В программе показатели пропорции за II квартал 2017 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС согласно рассчитанной пропорции будет отражено на закладке Распределение документа Распределение НДС (рис. 3).

По кнопке Анализ распределения НДС документа Распределение НДС можно сформировать отчет и при необходимости произвести его печать.

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи.

Сумма входного НДС по услуге аренды офисного помещения будет перенесена с кредита счета 19.04 с третьим субконто Распределяется в дебет счета 19.04 с третьими субконто:

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

В табличную часть документа будут внесены сведения о приобретенной услуге по аренде офисного помещения за II квартал 2017 года, по которой заявляется к вычету предъявленная арендодателем сумма входного НДС в доле, рассчитанной на основании сформированной пропорции по распределению (рис. 3).

Рис. 3. Распределение НДС

После проведения документа формируется бухгалтерская проводка:

Формирование налоговой отчетности

Рис. 4. Формирование записей Раздела 7 декларации по НДС

Для автоматического заполнения документа по данным учетной системы необходимо выполнить команду Заполнить. При выполнении данной команды программа автоматически:

Если необходимо расширить список подтверждающих документов по необлагаемым (освобождаемым от налогообложения) операциям, то необходимо, пройдя по соответствующей гиперссылке в графе Подтверждающие документы, внести документ в список по кнопке Добавить. Если возникнет необходимость отразить в Разделе 7 налоговой декларации по НДС какую-либо дополнительную операцию, то следует:

После проведения документа Формирование записей раздела 7 декларации по НДС вносятся соответствующие записи в регистр Записи раздела 7 декларации по НДС для формирования данного раздела декларации.

Одновременно вносятся расходные записи в регистр Необлагаемые НДС операции.

Таким образом в Разделе 7 декларации по НДС за II квартал 2017 года будут автоматически заполнены следующие показатели:

Раздел 7 декларации по НДС

за II квартал 2017 года

Данные

Соответствующие коды операций по реализации оправ для корригирующих очков и оказания рекламной услуги иностранному партнеру

Стоимость реализованных товаров (оправ для корригирующих очков) и оказанной рекламной услуги

Стоимость приобретенных оправ для корригирующих очков

Сумма входного НДС по услуге по аренде офисного помещения, относящаяся к операции реализации оправ для корригирующих очков в размере 6 571,82 руб., а также сумма входного НДС по дополнительным расходам, связанным с приобретением оправ для корригирующих очков (например, расходам на доставку), в размере 573,47 руб.

Напомним, что согласно пункту 44.2 Порядка заполнения Раздела 7 декларации при отражении в графе 1 операций, не признаваемых объектом налогообложения, а также операций по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

Заполнение Реестра подтверждающих документов производится по кнопке Сформировать (рис. 5).

Рис. 5. Составление «Реестра подтвердающих документов» за II квартал 2017 года

Поскольку в письме ФНС России от 26.01.2017 № ЕД-4-15/1281@ не содержится конкретных указаний относительно того, как именно должен заполняться данный реестр (в целом по контагенту или в разрезе каждой операции), в программе реализовано пооперационное заполнение.

По кнопке Печать можно выполнить печать данного Реестра подтверждающих документов для направления в налоговый орган. Электронный формат для Реестра в настоящий момент не утвержден.

- код 1010801 в разделе 7 декларации по ндс что входит

- код 0100100000 описание отсутствие неправильное указание эп что делать